原标题:重营销轻研发,低护城河的九阳股份市场正在被蚕食

凭借一款豆浆机出圈的九阳股份,近来在深耕27年的小家电领域掉队了。

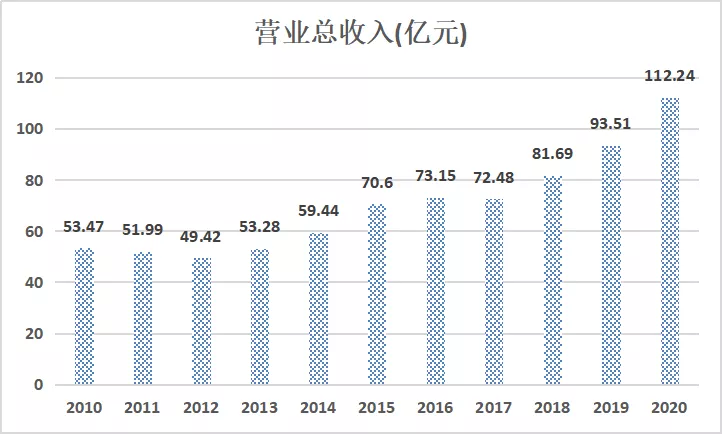

2020年,是九阳股份营收首次站上百亿大关的元年,看似交出了一份漂亮的答卷,但却依旧难掩颓势。

在竞争异常激烈的小家电市场中,九阳股份似乎正在一步步败下阵来,不仅业绩增速远远落后于后起之秀,而且总市值也已被竞争对手超赶。

收入增长完全依赖销售费用的激增,以及研发支出谨小慎微,致使品类扩张大不及预期,正不断拉大九阳股份与竞争对手的掉队距离。

增收不增利

3月31日,九阳股份披露年度报告显示。2020年,公司实现营业收入112.24亿元,较上年同期上升20.02%。这是九阳股份1994年凭借第一台豆浆机上位以来,营收首次破百亿大关。

然而在靓丽营收的背后,2020年九阳股份的实际净利润却含有水分。2020年,公司实现净利润9.40亿元,同比增长14.07%;但同期公司实现扣非净利润却是不增反降,同比下降9.76%。

年报显示,2020年公司非经常性损益2.60亿元,其中,非流动资产处置损益1.55亿元、投资收益1.24亿元。

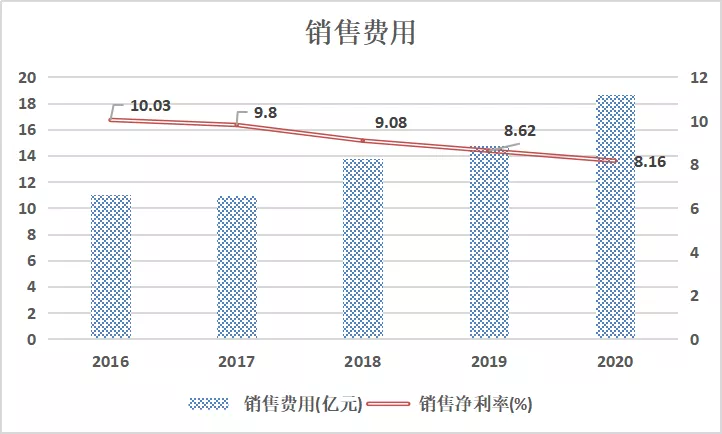

花朵财经了解到,九阳股份增收不增利或多与费用增长较快有关。2020年,公司销售费用为18.68亿元,同比上升26.50%,销售费用率为16.64%,同比上升0.85个百分点。

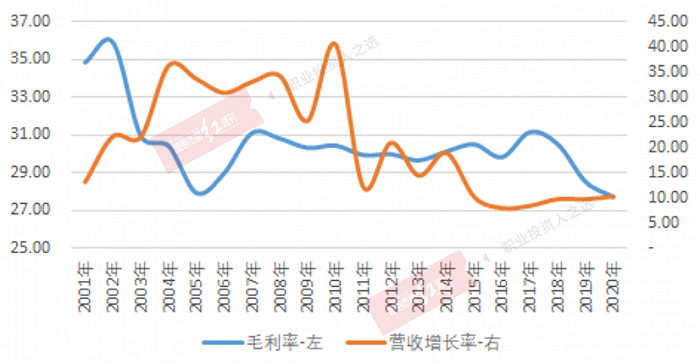

数据显示,2016-2020年以来,九阳股份的销售费用金额一直呈趋势性上升,同期九阳股份的销售净利率则呈反向趋势性下滑,2016-2020年公司销售净利率分别为10.03%、9.80%、9.08%、8.62%、8.16%。

激增的销售费用,促使营业收入增速加快,但却未带来实际的利润增长,这份营收破百亿的报表,显然带着美中不足的缺陷。这或表明,九阳股份产品在市场中的竞争能力正在不断被弱化,或只能依靠加大销售推广费用,才可勉强维持营收利润的持续增长。

重营销轻研发

销售费用支出豪气冲天,但研发支出却谨小慎微,致使品类扩张大不及预期,似乎是九阳股份在竞争中败退的关键。

2020年,九阳股份研发投入金额为3.46亿元,同比增长仅4.68%,研发投入占营业收入比为3.08%。与同行竞争者新宝股份相比,2020年新宝股份销售费用约5亿元,但其研发投入超过3.34亿元,对比发现九阳股份在经营中存在重营销而轻研发。

在轻研发下,九阳的产品品类扩张速度远不及市场预期。以豆浆机为代表的食品加工机系列产品占公司总营收比例2016年来开始难以再降,截至目前公司食品加工机系列产品占公司总营收比例仍接近50%。

此外,食品加工机系列产品毛利率持续滑坡,再一次表明了公司产品竞争能力正在逐步弱化,在市场竞争中处于不利地位。

业绩发展速度在同行中掉队

从1994年推出第一台豆浆机,到2002年开始扩展产品线,发展至今九阳股份已在国内小家电领域占据一定的市场地位。在小家电领域中,九阳可以说是国内的领军人物之一。

不过由于小家电行业进入壁垒相对较低,如今九阳正面临着众多新兴小家电品牌逐渐挤占市场份额,优势不断被削弱。

从近年九阳股份的发展速度来看,公司已经在竞争中掉队。2015年,公司实现营业收入70.60亿元、扣非净利润5.44亿元;而到2020年,公司实现营业收入112.24亿元、扣非净利润6.80亿元。

5年过去了,公司营收与扣非利润较2015年增长分别仅58.98%、25%。这足以表明,公司主营业务盈利能力增长缓慢。在与同行竞争对手小熊电器、新宝股份比较之下,九阳的增长劣势更加明显。

作为后起之秀的小熊电器,2015年公司实现营业收入7.25亿元、扣非净利润7218.40万元;而到2020年,其预计实现营业收入34.94亿元至37.63亿元,预计实现净利润4.02亿元至4.56亿元。5年营收利润至少增长4.82倍、5.57倍。

另外,新宝股份与九阳股份的总资产相当,二者总资产分别为104.50亿元、91.35亿元。然而,新宝股份的业绩增速同样要远远高于九阳股份,近5年来新宝股份实现营收利润至少增长了2.09倍、3.63倍。

不仅如此,上市日期大大晚于九阳的新宝股份,如今总市值已经超赶九阳股份。截至发稿前,新宝股份总市值约298亿元,而同期九阳股份总市值约261亿元。

深耕品质小家电27年的九阳股份,这一次明显是掉队了,而在九阳发展不如意期间,最新数据显示,九阳股份来自控股股东上海力鸿,累计质押了所持股份的80%。虽然九阳股份目前的股价,距离上海力鸿质押的平仓线仍存在一段距离,但如此高的质押风险,还是值得警惕。