原标题:小牛离“牛”还有多远?

编者按:本文来源创业邦专栏BT财经,创业邦经授权转载。

近期,小牛新品在京东首发极为震撼地突破1亿元。小牛的销量虽然不是问题,但是如何达到销售和利润的平衡,以及如何从“智能”二字上获得增值收益,才是限制小牛发展的最大问题。

4月23日,小牛电单车GOVA F0京东首发正式结束,销售额突破1亿元,同时打破了京东骑行品类首发单品销售额和小牛电动单品首发销售额。

小牛在京东首发的震撼表现在4月初已有铺垫,4月6日到7日小牛在新品发布会上罕见的一次性发布了10款新品,包括主打性价比的GOVA系列的5款电单车新车型、全新品类电动滑板车K系列、电动摩托车RQi Pro和两款迭代产品,而小牛最高端的产品线NQi系列没有新品推出。

F0的定价和定位都近似于此前小牛电动最低价版本G0,此次推出的产品集中在高性价比产品线,再次证明了小牛电动最近主打低价、向下沉市场要用户的策略。尤其是F0在京东的首发价在各种补贴之后低至2099元,更是其销售火爆的最主要原因之一。

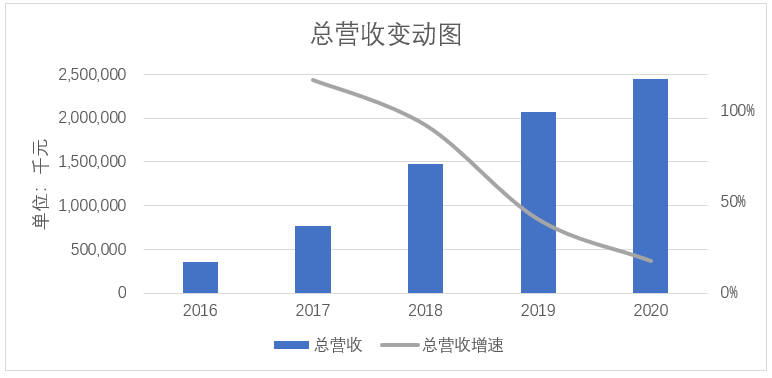

在此策略下,4月9日发布的2020年业绩报告显示,小牛的电单车销量超过60万辆,同比增速高达42.8%,一举打破了之前市场上“小牛已经达到销售瓶颈”的论调,并在2020年这一特殊的年份实现收入同比增长17.7%。

不过,为了下沉,小牛也牺牲了毛利率和净利润率。在分析其营收结构后,B叔认为,小牛的销售量不是唯一问题,如何达到销售和利润的平衡,以及如何从“智能”二字上获得增值收益,才是限制小牛发展的最大问题。

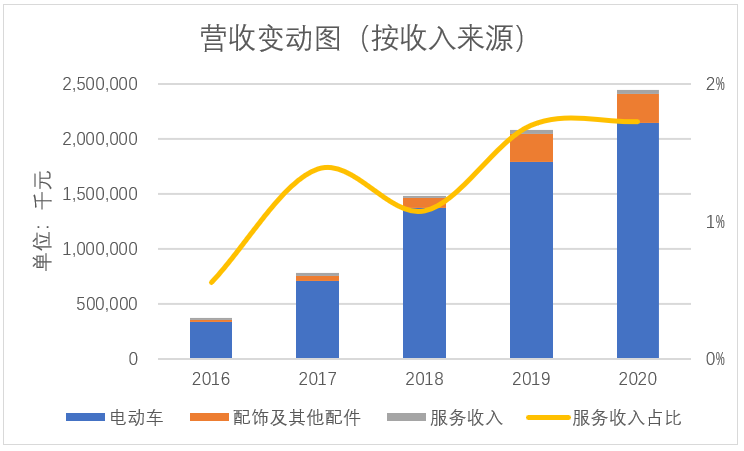

服务收入占比过低

拆解2018年至2020年小牛的营收发现,小牛的营收超过98%都是硬件销售贡献的,来源于服务的收入只占不到2%,且服务收入2019-2020年增速甚至略低于电动车销售收入的增速。

小牛将自己定义为“智能电动车”,殊不知“智能”二字除了形容用户体验和科技含量,还应包含公司收入模式的特殊性。这一点应该与智能汽车的情况相似。比如特斯拉,虽然其质量饱受争议,但谁都不能否认目前它还是智能电动汽车最大的巨头,其营收和业务模式代表了这一行业的发展趋势,而特斯拉已经把提升订阅服务的收入作为维持长期收益的关注重点。

不可否认,包括订阅在内的服务收入以产品销量、保有量为基础,小牛可能还没到考虑提升服务收入的时候。但是现在小牛来源于服务的收入占比过低,让我们不得不思考,智能电动汽车通过后期的服务收入维持长期收益是否可行。

答案大概率是否定的。与传统汽车或新能源汽车比,电动车的平均使用寿命明显更短,单个产品生命周期中的系统迭代次数非常有限,而保养次数和人们对电动车进行保养的意识,同样限制了“NIU CARE”关怀养护服务的销售。

另外,电动车的适用场景是短距离出行,虽然F0号称有60km的续航,但应该只有极少数人在极少数情况下会选用电动车中远距离出行。短距离出行的过程中需要调用的智能功能非常少,这也限制了订阅智能服务带来的利润。

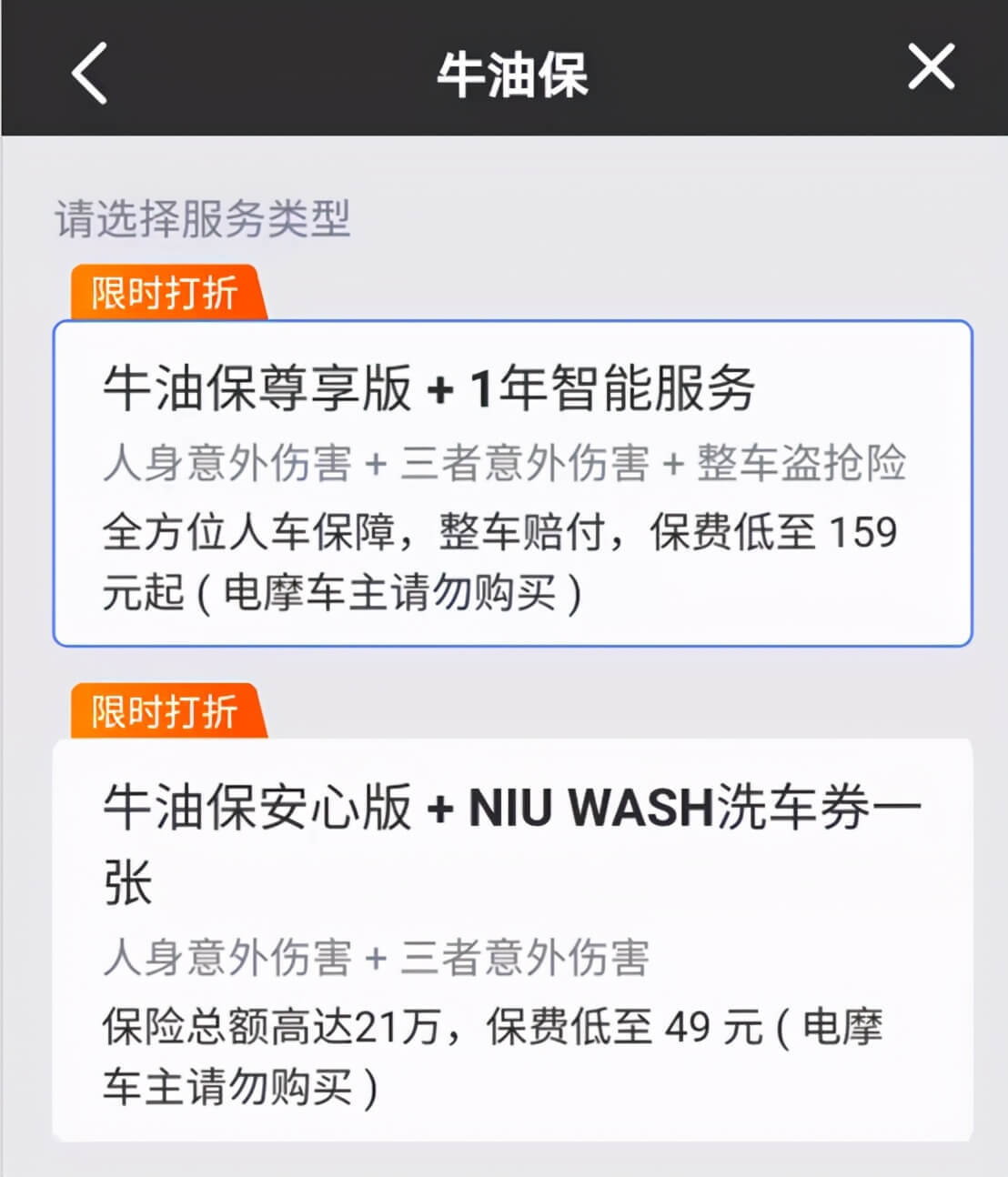

现在发展可能性较大的是“牛油保”,即小牛推出的将驾驶人安全、第三者安全、车辆安全三者合为一体的保险服务,目前分为“尊享版”和“安心版”两类。

小牛电动官网显示,牛油保中的盗抢险部分由中国平安和中国人寿两家保险公司最终承保,相当于小牛只赚个渠道费,大概利润率也不算高。并且同样受制于用户教育不足,愿意为电动车上保险的人比例不高。

在百度搜索“牛油保”,最前面的几条网友互动无一例外是吐槽牛油保的。本身普及度就不高,在用户偏低口碑的影响下,“牛油保”的推进显得更加艰难。

何况,保险这部分,依然与“智能”无关。

从高端产品到下沉市场

为什么B叔一直强调“智能”?因为这是小牛与其他品牌差异化定价、差异化竞争的关键,智能化是其底层逻辑。电池防盗系统、在线监控车辆状况、自动巡航等,都是小牛主打的卖点,如果失去智能化上的差异,小牛的定价逻辑将受到质疑。

尤其是在从“高端化”向“下沉化”扩张的过程中,小牛的竞争力肯定不会来源于比对手更低的价格,续航、锂电池最多只能起到参考作用(原因如上文所述,电动车主要应用场景是近距离通勤,这就让各品牌在续航上给消费者的体验差异不够大),其核心竞争力,一定是“高端市场的智能化搭配下沉市场咬咬牙买得起的价格”。

依旧用特斯拉来类比,为什么特斯拉在中国建厂后,model 3、model Y跳楼式降价时,人们像买白菜一样抢购,让同价位的国产品牌销量受到巨大影响?因为特斯拉此前在人们心中一直是高端定位,降到大多数人能接受的价格,人们购买时会觉得“赚到了”,虽然买的不是高端的model S,但也是跟高端沾了边儿,这就如同宝马推出3系,奔驰推出C系是一样的,不管价格多低,毕竟还是宝马、奔驰。

小牛如果智能化不够突出、不够明显,在下沉过程中定价必将受到质疑,或是继续降价,或是输掉下沉市场。继续降价可能导致小牛的毛利率和净利润率进一步下滑,增收不增利,具体参考2019年和2020年的净利润率分别是9.2%和6.9%;输掉下沉市场,应该是小牛不会做出的选择。

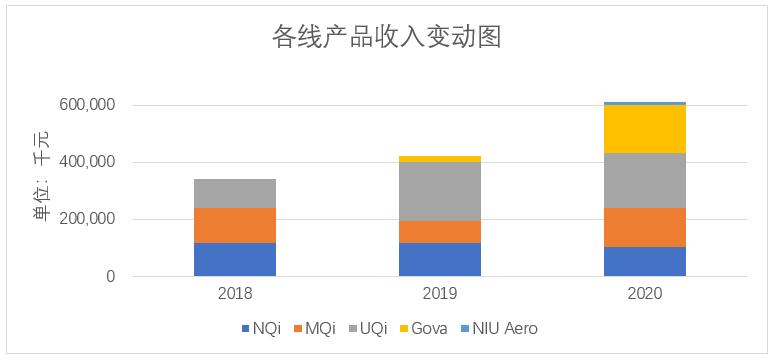

看小牛各产品线贡献的收入变动图可知,最高端的NQi系列每年收入变化很小,对营收的贡献越来越不明显。主打性价比的Gova系列和相对比较便宜的UQi系列增长都很快,2020年已经是营收最重要的两大支柱。放弃下沉等于放弃最重要的营收来源。

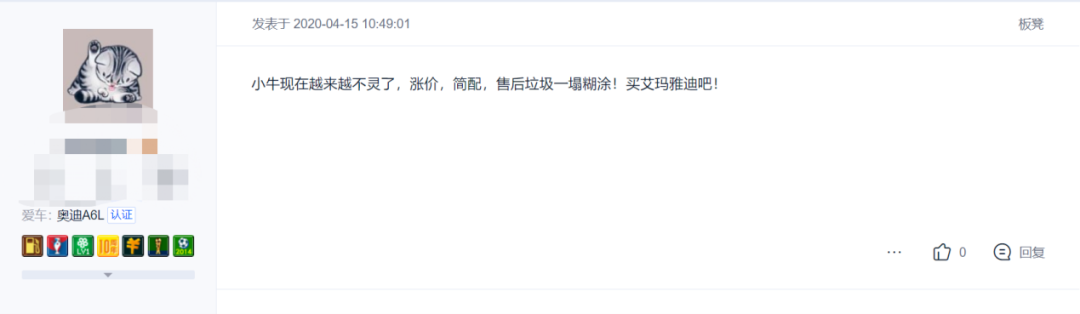

电动车作为中短距离出行的最佳方案之一,除了出行成本低、环保低碳等原因之外,比汽车低得多的价格也是重要优势,为了高科技选择高价电动车的消费者仍是少数。2020年,小牛已经开始“下沉”,汽车之家论坛上有网友提问买小牛是否划算时,下面涉及小牛贵的回复依然很多。

关于小牛产品定位这事儿,小牛方面曾表示:“高端是消费者给我们贴的标签,我们一直希望做到的是给全球的消费者提供一个真正更便捷、更环保的城市出行工具。”这一说法实在有趣,消费者给小牛贴“高端”标签,难道真的是因为科技含量高?难道不是因为最初几款产品的售价和同行相比明显高了一大截?

当然,目前小牛的产品覆盖了从2000元至上万元的所有价格分段,品类已经趋于完善。之后小牛要做的就是努力提高销量,同时尽量稳住利润率。

马太效应下的艰难求生

小牛的业绩预期提出,2021年小牛将实现90万台到110万台的销量,同比增速区间50%至83%。这个增速其实不高,尤其考虑到小牛的绝对体量还很小。2020年雅迪卖了超过1000万辆车,爱玛卖了超过800万辆,台铃销量也超过500万辆。

营收速度上,小牛已经持续放缓,2020年同比增速仅为17.7%。对比雅迪,在2019年119.68亿元的营收规模基础上,2020年仍实现了61.8%的同比增长。

电动车行业开始有了马太效应,这对小牛来说更加不利。

放弃完全差异化竞争,开始进入下沉市场后,小牛相当于要跟巨头刚正面,目前优势确实不明显。同时在智能化和高端化市场,小牛的重要竞争对手九号机器人开始“如胶似漆”紧挨着小牛专卖店铺设店面,竞争态势毕现。

小牛现在的优势在于用户认可度尚可,资产负债表健康,现金储备充足,不过这些优势有些乏善可陈。也许在增加了商品种类后,通过不断尝试,小牛可以找到新的发展机会。在此之前,小牛的生存环境,都是艰难的。

对于小牛今后的发展,海外投行倒是给出了相对积极的判断。牛市女皇Cathie Wood旗下的ARK投资4月加仓了小牛电动,名为Piper Sandler的美国投行在4月15日时也将小牛的目标价从38美元/ADS上调至47美元/ADS。

B叔认为,海外投行的观点主要基于市场上专注于两轮智能出行的企业少之又少,小牛作为其中起步较早的,有一定的先发优势。并且小牛的新品发布会给市场创造了更广阔的想象空间。然而,在小牛市场份额低、竞争壁垒不明显的时候,还不能过度乐观。

4月初的发布会,小牛透露了之后的探索方向,其中有两个重点动作:第一是增加低线产品品类;第二是准备在电摩托、电动滑板车等新领域开启尝试。可以预期,小牛未来的新品价格将会不断下探,甚至有可能下探至千元级别,这样才能扩大潜在用户群体,维持高销量增速。

而未来维护小牛高端市场的重任,可能就要落在电摩托身上。电动滑板车领域以九号机器人为代表的公司起步更早,小牛短期较难突破。电摩托在众多城市开始颁布“禁摩令”后,是最佳替代商品,因此有了相当不错的发展机遇。

小牛能不能“牛”,以后更多关注上下两端的产品就够了。

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系[email protected]。