原标题:中国电信将登陆上交所主板上市

4月28日,中国电信股份有限公司(简称“中国电信”)预披露招股说明书,拟登陆上交所主板上市。

中国电信是一家全球领先的大型全业务综合智能信息服务运营商,主要在中国提供固定及移动通信服务、互联网接入服务、信息服务,以及其他增值电信服务,控股股东为中国电信集团有限公司。

招股说明书显示,中国电信拟公开发行A股数量不超过12,093,342,392股(即不超过发行后总股本的13%),同时授权主承销商超额发售不超过本次发行A股股数(超额配售选择权行使前)15%的A股股份。

中国电信此前于2002年5月登陆香港联交所上市,本次A股发行前,境外上市外资股(H股,包括美国存托股份)股东持股数为13,877,410,000股,持股比例为17.15%。

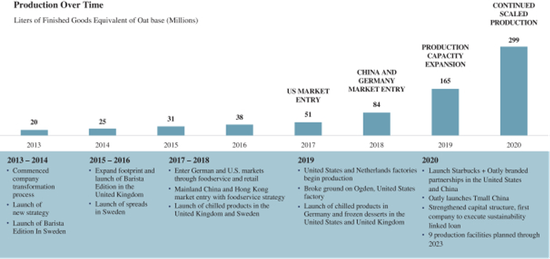

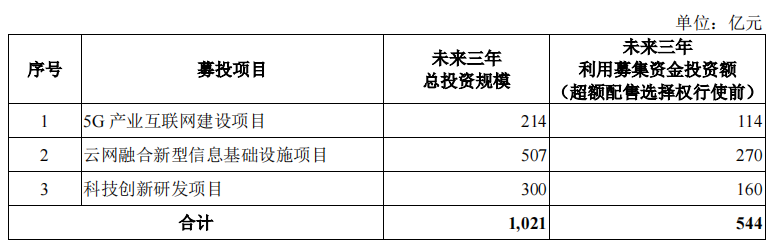

本次回A股发行股份募集资金,主要用于5G产业互联网建设项目、云网融合新型信息基础设施项目和科技创新研发项目,未来三年总投资规模为1,021亿元,其中,拟利用募投资金投资额将达到544亿元。

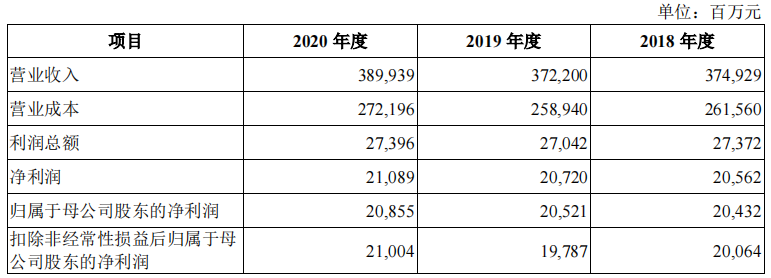

经营业绩方面,中国电信近年来营业收入和净利润稳步增长,2018-2020年,营业收入分别为3,749.29亿元、3,722.00亿元和3,899.39亿元,归属于母公司股东的净利润分别为204.32亿元、205.21亿元和208.55亿元。

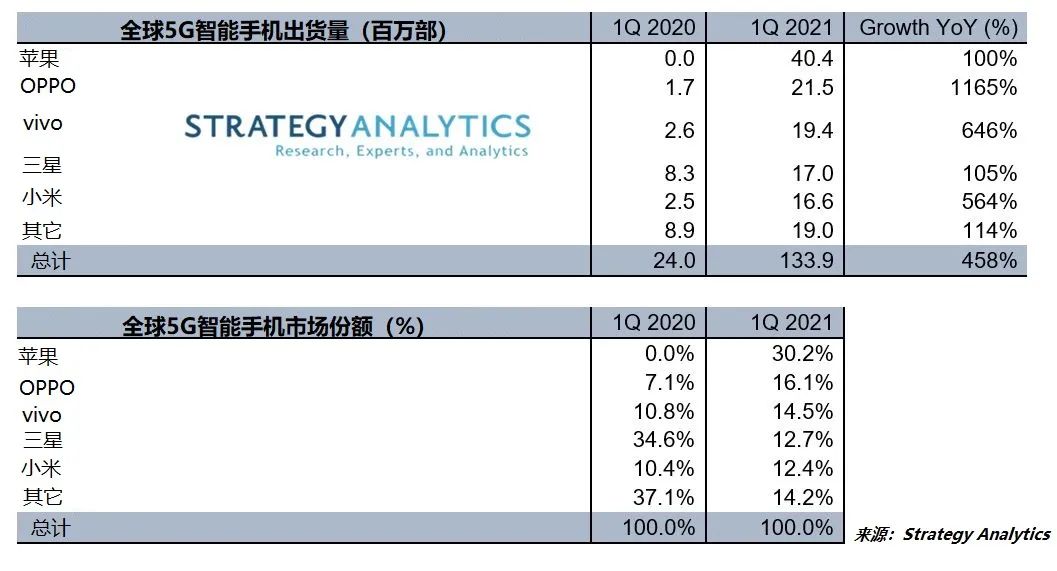

业务发展方面,截至2020年12月31日,中国电信的移动用户规模为3.51亿户,近三年累计净增高达1亿户,其中5G套餐用户达8,650万户,渗透率为24.6%,位居行业第一。公司宽带用户规模1.59亿户、天翼高清用户1.16亿户、全屋WiFi用户3,899万户、天翼看家用户884万户。公司天翼云在全球运营商公有云IaaS中排名第一,收入规模在国内运营商排名第一,是国内最大的IDC服务提供商。

中国电信在公告中称,本次A股发行基于三方面原因:

1、把握数字化发展机遇,推动云改数转战略落地。本次A股发行有助于公司把握经济社会数字化转型机遇,全面深化改革,推动云改数转战略落地,增强科技创新能力,升级产品服务,提升客户体验,拓展业务规模,增强公司竞争优势,为公司高质量发展打下坚实基础。

2、拓宽融资渠道,增强可持续发展能力。A股发行有助于公司建立更加灵活、多元化的融资渠道,利用境内外资本市场,拓宽资金来源,壮大资本实力,提高抗风险能力,增强可持续发展能力。

3、完善公司治理,提升综合竞争实力。本次A股发行有利于优化公司治理结构,通过引入与公司发展战略相契合、能力资源互补、具有协同效应的战略投资人,提升治理水平,进一步增强综合竞争实力。

据悉,中国电信拟借助发行A股契机,进一步完善公司治理和市场化经营机制,拓展生态版图,增强公司在产品服务、科技创新等领域的综合竞争力。

据招股说明书介绍,中国电信具备基于天翼云核心技术、整合云网资源、构建云网融合的新型信息基础设施,综合智能信息服务能力强,是建设网络强国和数字中国的国家队和主力军。

截至2021年4月29日,中国电信(00728.HK)股价为2.75港币/股,总市值为2,234亿港币,PE-TTM为8.58倍,同期中国移动(00941.HK)和中国联通(00762.HK)的PE-TTM分别为8.37倍和8.70倍。