原标题:Cirium:供需失衡,宽体机价值承压

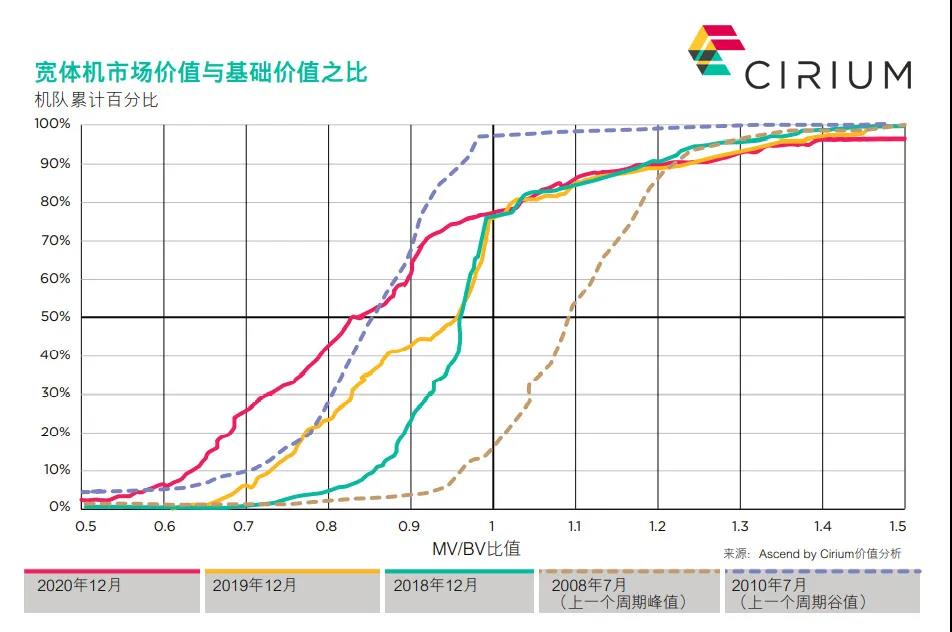

宽体机价值在新冠疫情爆发之前就已经承压,当时一半的宽体机机队市场价值(MV)为基础价值(BV)的95%或以上。图一显示了市场价值(某一时间点在当前市场条件下的现货交易价格)与基础价值(供需平衡情况下飞机的长期基本价值)的比例变化。从图中可以看出,2018年12月至2019年12月期间,曲线逐渐左移,并在2020年内加速下跌。

如今,半数机队的市场价值不足基础价值的83%,但有意思的是,在这两年间,有五分之一的机队其市场价值始终高于基础价值。2020年引起这一现象的原因是主舱宽体货机需求旺盛,弥补了宽体客机腹舱货运运力的损失。

按机队加权平均计算,2020年,流动性更好的旧机型(A330、777-300ER)的市场价值下跌20%-30%,而采用新技术的机型(787和A350系列)的市场价值则下跌了3%-17%%。

图一还展示了市场价值和基础价值之比在上一个增长周期的峰值和谷值。可以看出:首先,虽然这一周期的跨度长达十年,但宽体机价值仍远未及金融危机爆发前的水平;其次,当前的MV/BV曲线表明半数以上的机队价值比例较上一个周期的低谷值(2010年7月)还要更低——即便已经考虑了金融危机对基础价值曲线的影响。

按照机队规模标准来衡量,整个增长周期的交付量明显高于长期平均水平。因此,机龄整体较新,60%的宽体机机龄不到12年。

展望2021年以及供需面的基本驱动因素,宽体客机供应可能将继续增长,而需求依然低迷,从而将进一步施压飞机的价值和租金。

尽管2020年空客和波音的飞机交付量锐减45%,但预计到2020年代中期,飞机供应过剩情况仍较为严重。倘若没有充足的需求,预计飞机退役和客改货数量将增加。尽管如此,2020年退役数量为2009年以来最低,这表明由于对二手可用航材(USM)的需求有限,部分飞机仍暂时封存,下一波拆解热潮可能即将到来。

封存飞机数量曾达到1.44万架的峰值,占全球机队的65%,但此后数量下降,且不同机型之间出现差异,单通道和双通道飞机的停飞比例分别为28%和37%。受货运需求支撑,在役宽体机队中仍有部分飞机继续服役,但数量较少。依旧有大量双通道客机执飞纯货运航班(主要使用腹舱,不过也有一百多飞机在客舱中装载较轻的货物)。

退租量预计将维持在历史高位。租赁公司将尽可能通过延长租期和重新协商租约,来减少到期退租量并避免计划外退租的情况。随着市场复苏,退租情况有望更加明确,这会给收回飞机的租赁公司带来额外优势。

截至2021年1月,据了解2020年全球共有61家航空公司破产重组或彻底清算,涉及1400架飞机,其中三分之一处于订单状态。这些飞机包括340架宽体机,其中18架尚未交付。

尽管大环境低迷,但因政府财政支持力度空前,2020年破产的航空公司数量仍相对较少。只有当政府不再提供这些财政支持时,各航空公司的真实经营状况才会显现出来,届时破产数量将上升,并造成飞机供应增加。

尽管航空公司融资更加困难,但在低利率环境下,租赁公司流动性依旧充足。例如,Air Lease Corp发行了7.5亿美元中期优先无担保债券,票面利率为0.7%。还有大量的私募股权可投资于商业航空板块——其中一些已经在大环境低迷时入市。同时,一些机构投资者在某种程度上也已经回归,即将开始进一步投资。

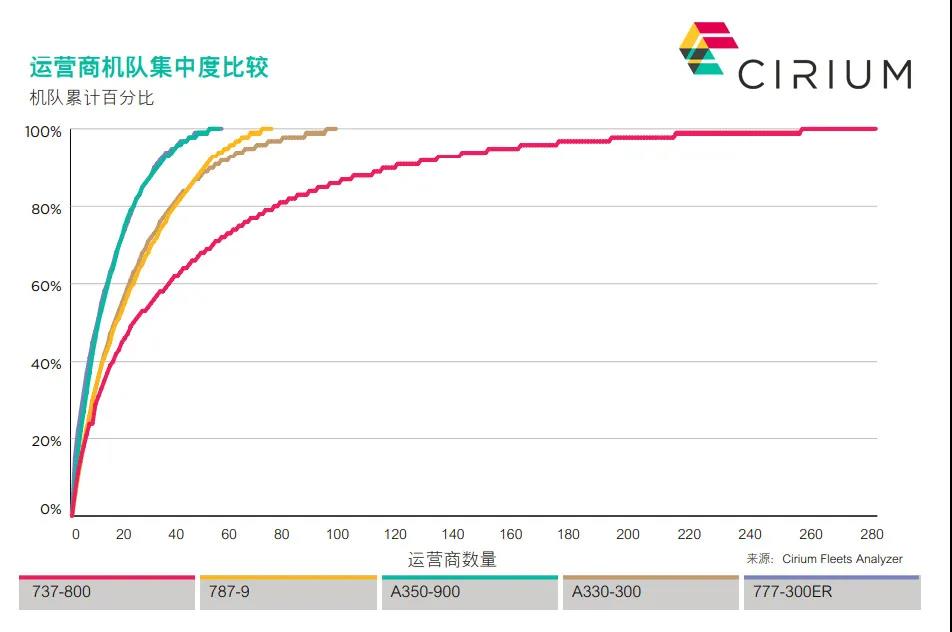

图二将各机型的机队集中度与波音737-800进行了比较,毫无意外,宽体机市场流动性远低于窄体机市场。各机型曲线在累计百分比低于50%时的走势整体接近,但在高比例区间则出现了明显差异,凸显了机队的集中程度及大型宽体机缺乏二手市场的困境。

早在新冠疫情爆发前,在中程航线上以窄体机取代宽体机已形成了一种取代趋势。随着航空公司寻求优化资产部署,以最大化客座率并降低运营成本,这一趋势或将继续。鉴于当前空客A330和波音777供应过剩,很难预判这些飞机是否可以全部重新回归客运市场。因此投资者仅有两个选择来缓解供应过剩的局面:将飞机拆解或进行客改货。拆解市场本身已面临挑战,可用资金较少,且二手可用航材需求不足,而宽体机市场仅货机有备用发动机需求。

客改货市场也有隐患。如果只是出于财务方面的考量进行客改货,而没有进行全面的需求分析,那么随着行业复苏,未来几年宽体货机或将出现供应过剩。

飞机在首次租约到期后退租(或到期前违约)通常会造成市场供应过剩,许多飞机的账面价值过高,无法出售至客改货市场,导致某些情况下,在改装前需要进行减值。2021年,预计租赁公司进行宽体机减值的情况将增加。2020年,受市场环境影响,宽体机减值的数量相对较少,但Cirium预计今年潜在市场驱动因素将促使更多的宽体机减值。

2021年最值得关注的有趣因素是采用新技术的飞机供应将增加,尤其是波音787。虽然这类机型在2020年初就有部分可用供应,但整体数量较少。挪威航空(Norwegian)重组终结了其长久以来苦苦支撑的远程航线业务,导致35架787需要寻找新的买家。

另外,其他正在进行重组的航空公司也将释放110架787和A350。在需求低迷的环境下,供应增加将导致飞机市场价值和租金将进一步下滑。这还将进一步影响A330和777-300ER的市场价值,因它们同样要面临航空公司因经营困难而释放更多飞机供应的风险。

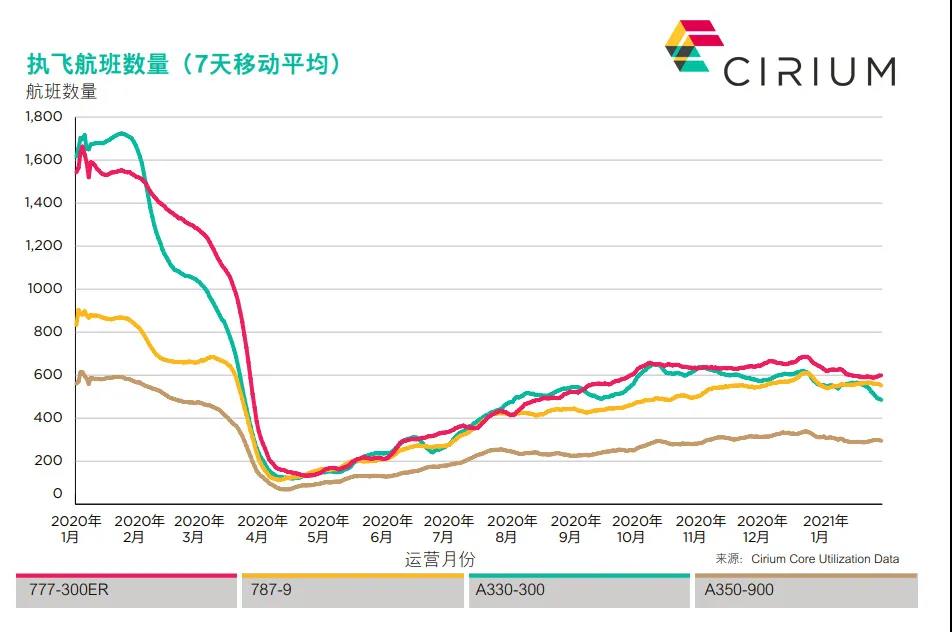

出于经济性考虑,2021年航空公司将继续运营787和A350,尤其随着燃料价格上涨。对比2020年2月中至2021年1月底追踪到的航班数量,我们可以看到787-9的活跃度仅下降17%,而A330-300和777-300ER的活跃度均大跌57%。A350-900活跃度提升欠佳,相比去年仍下降40%,这或许是因为亚洲地区A350的机队集中度较高,而目前本地区跨境旅行仍受到严格限制。

尽管有许多方法可以来预测客运量何时能恢复至2019年的水平(Cirium认为不早于2024年),但Cirium认为全球双通道客机的复苏时间要滞后单通道飞机约12-18个月。因此,虽然商用航空业终将迎来一线曙光,但对宽体机市场而言,光芒太过微弱,Cirium预料未来一年仍将困难重重。