原标题:三年扣非净利近1亿,比亚迪半导体要“单飞”创业板!这个板块也快了……

去年,比亚迪半导体多次传出独立分拆上市的消息。如今,相关预案终于出炉,其相关财务数据也首度曝光。

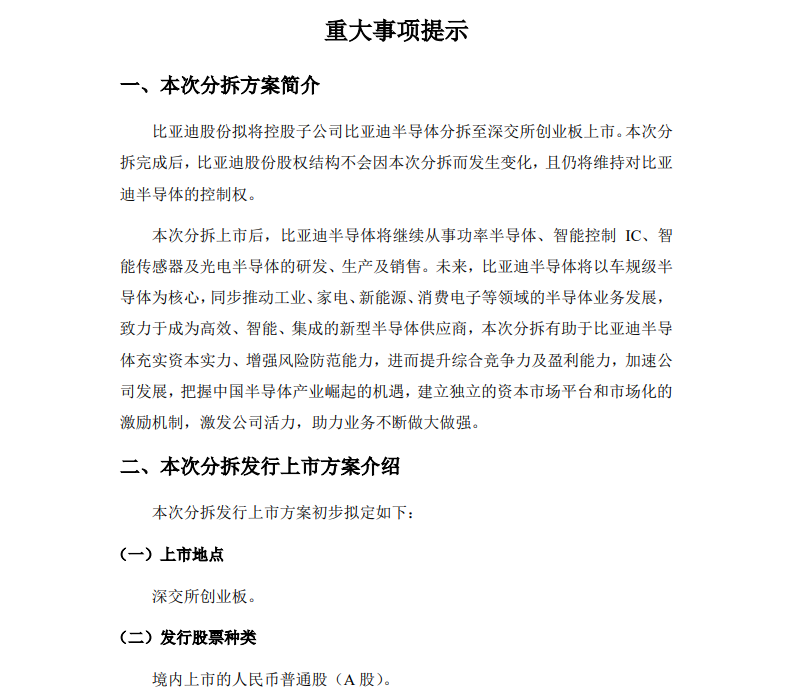

5月11日晚间,比亚迪发布了《关于分拆所属子公司比亚迪半导体有限公司至创业板上市的预案》(下称“公告”)。公告显示,比亚迪拟将控股子公司比亚迪半导体分拆至深交所创业板上市。

而在2020年上半年,比亚迪半导体密集引入了两轮战略投资,共融资27亿元,融资完成后,比亚迪半导体估值达102亿元。

就在首次进行战略融资的时候,比亚迪方面向《国际金融报》记者透露,目的除了获得资金、优化资产负债率外,也是为加速比亚迪半导体的独立分拆上市步伐。

至于对于为何选择了创业板上市,比亚迪内部人士向记者表示,本次分拆上市符合在创业板上市的《若干规定》,符合相关法律、法规的规定,且上市后,上市公司能够继续保持独立性和持续经营能力、相应的规范运作能力等。

5月12日,截至收盘,比亚迪A股价格报153.73元/股,涨4.89%。

1年内密集筹备上市

2020年5月,比亚迪半导体首次引入外部战略投资者,由红杉资本、中金资本以及国投创新领衔投资,Himalaya Capital等多家国内外投资机构参与认购,累计向比亚迪半导体合计增资19亿元,投后公司估值为75亿元。

在这次引入战略投资者后,比亚迪方面就开始频繁提及其半导体业务独立分拆上市的可能性。

在上次融资后不久,当年6月,比亚迪半导体再次以增资扩股的方式引入韩国SK集团、小米、中芯国际、上汽、北汽等30多家新的战略投资者,融资金额8亿元,投后公司估值为102亿元。在此次引入战投的公告中,比亚迪公开表态,让比亚迪半导体“积极寻求适当时机独立上市”。

直到去年底,比亚迪半导体分拆上市的消息才迎来了“官宣”。2020年12月30日,比亚迪正式发布公告称,董事会同意比亚迪半导体筹划分拆上市事项,并授权比亚迪及比亚迪半导体管理层启动分拆比亚迪半导体上市的前期筹备工作。

筹备超5个月后,比亚迪半导体分拆上市的事宜终于有了预案。

公开资料显示,比亚迪半导体注册资本为4.5亿元,前身为深圳比亚迪微电子有限公司,去年初完成更名与重组,将比亚迪旗下半导体业务深度聚合并寻求独立上市。比亚迪半导体主要业务覆盖功率半导体、智能控制IC、智能传感器及光电半导体的研发、生产及销售,拥有包含芯片设计、晶圆制造、封装测试和下游应用在内的一体化经营全产业链。

比亚迪在公告中表示,此次分拆上市是为了提升核心竞争力;拓宽融资渠道;优化公司治理结构等。未来,比亚迪半导体将以车规级半导体为核心,同步推动工业、家电、新能源、消费电子等领域的半导体业务发展,致力于成为新型半导体供应商。

另外,记者获悉,本次分拆完成后,比亚迪仍将维持对比亚迪半导体的控制权,比亚迪半导体的财务状况和盈利能力仍将反映在比亚迪的合并报表中。

电池业务或将明年上市

在此次比亚迪发布的公告中,比亚迪半导体的相关未经审计财务数据首次呈现在公众面前。

在2018年至2020年间,比亚迪半导体归母净利润分别为1.04亿元、0.85亿元、0.59亿元,三年累计归母净利润为2.48亿元;扣非归母净利润为0.33亿元、0.3亿元、0.32亿元,累计扣非归母净利润为0.95亿元。

另外,根据比亚迪半导体未经审计的财务数据,比亚迪半导体2020年归母净资产为31.87亿元。

去年4月,在比亚迪半导体传出拟独立上市的消息时,中金公司曾给出了300亿元市值的预估,其分析道,依托整车资源,以科创板斯达半导为对标,比亚迪半导的IGBT模块2019年营收应超过10亿元。参照成熟市场的估值再加上比亚迪半导体车规级IGBT处于国内领先地位,给予适当龙头溢价,比亚迪半导拆分上市后可达300亿元市值。

值得注意的是,比亚迪半导体的独立拆分上市或许只是比亚迪多板块业务独立上市的序曲。

此前,比亚迪方面曾向记者指出,比亚迪半导体只是比亚迪旗下业务板块的其中之一,接下来比亚迪还将着手培育更多的子公司实现市场化运营。

截至2019年底,比亚迪除了将其半导体业务独立外,还将旗下动力电池、车用照明、汽车电子、动力总成和汽车模具业务板块独立分拆,分别成立了弗迪电池有限公司、弗迪视觉有限公司、弗迪科技有限公司、弗迪动力有限公司、弗迪模具有限公司,几乎涵盖了新能源汽车零部件的所有核心领域。

早在2018年,比亚迪创始人兼董事长王传福就曾表示,比亚迪计划在2022年底前将旗下电池业务分拆上市。上市之前,比亚迪会将其汽车电池业务分拆为一家独立公司。

2019年,比亚迪又在互动平台上表示,比亚迪动力电池业务分拆上市在稳步推进中,预计在2022年前后会把电池整个分拆出去独立上市。