原标题:专题策划三 | 锂电三霸今年谁的利润增长最快?天齐锂业有望居首 来源:财联社

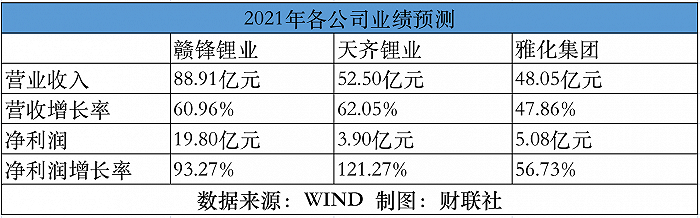

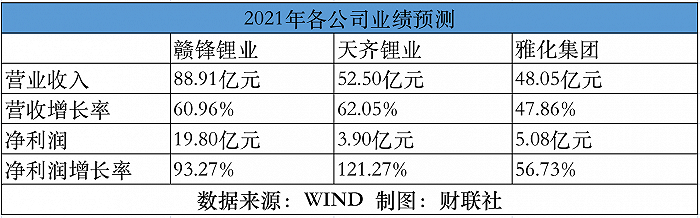

财联社(厦门,记者 李子健)讯,落实到业绩表现层面,财联社记者通过对比上述公司营收构成、2021年Q1业绩表现、毛利率等条件,发现影响因素与公司前期布局相关联。受困于此,在业内公司净利润大幅增长的同时,天齐锂业成对比公司中唯一净利润为负的公司。但随着不利因素的消除,天齐锂业(002466,SZ)的业绩增长速度将是三家中最大。

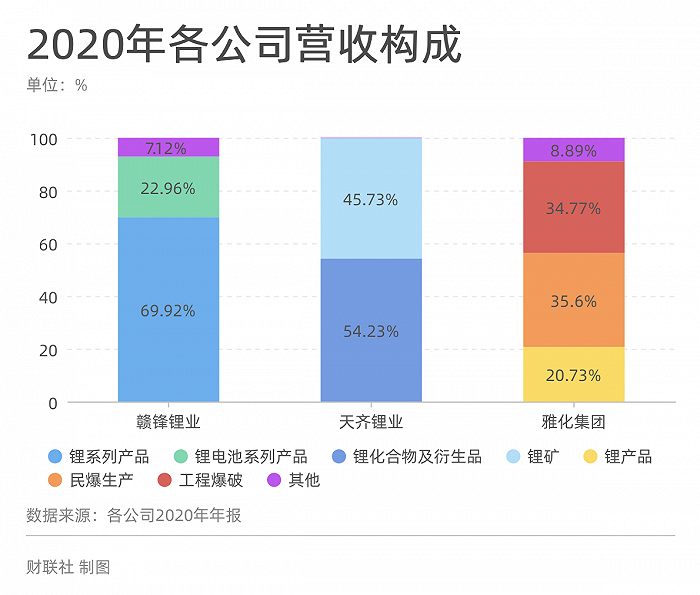

赣锋锂业(002460,SZ)2020年实现营收55.24亿元,其中,锂系列产品、锂电池系列产品及其他板块实现收入分别为38.62亿元、12.68亿元及3.94亿元,占营收比重分别为69.92%、22.96%及7.12%。

雅化集团(002497,SZ)2020年实现营收32.5亿元,锂产品、民爆生产、工程爆破及其他业务实现收入分别为6.74亿元、11.57亿元、11.30亿元及2.89亿元;占营收比重分别为20.73%、25.60%、34.77%及8.89%。

天齐锂业2020年实现营收32.39亿元,其中,锂化合物及衍生品、锂矿其他板块实现收入分别为17.57亿元、14.81亿元及0.02亿元,占营收比重分别为54.23%、45.73%及0.04%。

从2020年总收入规模来看,赣锋锂业>雅化集团>天齐锂业。而放眼最新数据的2021年一季度,雅化集团营收增速最快,赣锋锂业次之,而天齐锂业增速为负。如此情况的出现,与各公司业务构成及前期布局有关。

赣锋锂业2021年Q1业绩大幅增长主要是公司产品“量价齐升”。除此以外,公允价值变动收益亦在锦上添花。公司为Pilbara的第一大股东,由于Pilbara股价上升等原因,导致非经损益同比增长。其中,非经损益达到1.82亿元,占净利润的38%。

雅化集团则表述为“主要原因是去年一季 度因疫情原因生产经营基本停滞,经营业绩较正常年份下降较多,而报告期内公司的经营环境基本恢复。”而据财联社记者跟踪获悉,新增2万吨锂盐产能为去年7月份投产,因此不排除新产能释放亦影响着其营收的“气候”。

另一方面,2021年Q1天齐锂业仍在“渡劫”,其为对比公司中营收唯一负增长的公司。天齐锂业解释称,主要系本期锂矿销量及单价均较上期同期下降所致,净利润亏损有所收窄,自然是锂盐的价格有所提升及并购费用利息有所下降,然而以并购产生利息费用为主的财务费用为4.02亿元,使公司净利润为负。

财联社记者则注意到,行业内锂精矿价格纷纷上涨,为何天齐锂业的单价较上期下跌?有业内人士解释称,海外锂盐生产商多是长单销售,一般会于每年年末商谈来年价格,这使得海外企业锂盐销售价格明显滞后于国内市场。

这意味着,海外锂盐生产商当年售价其实一定程度上还在反映前一年的现货市场变化,天齐锂业旗下泰利森锂矿未在此次行情中受益,但公司锂盐产品及衍生品毛利率空间增大。

与此同时,天齐锂业引入IGO战投箭在弦上,公司董事、财务总监邹军表示此次交易完成后,公司首先会利用本次交易获得的资金偿还银团贷款不少于12亿美元的本金;其次,会加快奎纳纳工厂的建设进度,实现产能扩张等。业内人士分析称,IGO交易完成前,金融负债大约270亿元,2020年利息费用约18亿元,资产负债率81%。完成交易后,资产负债率会降到63%,财务费用会下降40%左右。

综上及依托WIND数据预测,天齐锂业今年有望扭亏为盈。

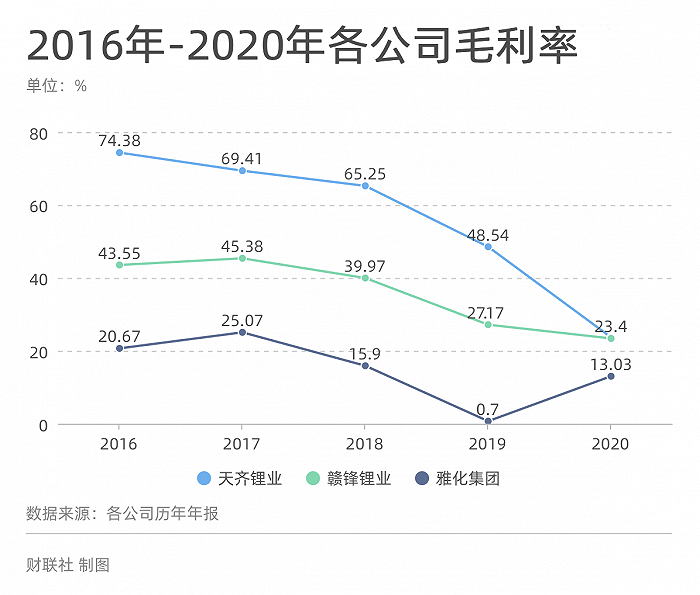

然而,决定公司长久竞争力的因素,毛利率是无法绕过的重要指标,由于本文以分析锂周期下对比公司的锂盐业务为主,因此仅单独分拆出该业务对比。记者整理发现,上述对比公司中,锂盐板块的毛利率基本跟随行业浮动,而天齐锂业在近5年保持着毛利率优势,但在2020年,赣锋锂业该业务的毛利率几乎与天齐锂业相当。因此锂盐板块毛利率方面天齐锂业>赣锋锂业>雅化集团。

对于天齐锂业毛利率的优势,由于前文已经分析,此处不再赘述。而考虑到泰利森锂矿成本较低且报价具备滞后性、雅化集团产能爬坡完成,去年囤有低价锂矿等原因,上述公司锂盐板块2021年毛利率反弹空间应为天齐锂业>雅化集团>赣锋锂业。

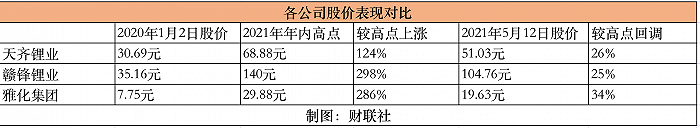

值得注意的是,赣锋锂业去年年初的股价为35.16元,相对今年年初的高点140元上涨近298%,尽管目前回调至于104.76元,亦仅较高点回调25%。而天齐锂业去年年初的股价为30.69元,相对今年年初的高点68.88元上涨近124%,目前回调26%至51.03元。雅化集团去年年初股价为7.75元,相对今年年初的高点29.88元上涨近286%,目前回调近34%至19.63元。

2021年锂盐延续供不应求

从CME芝加哥期货交易所上线首个锂期货合约不难看出,锂产品正在由“小金属”往“大金属”转向当中。据鑫椤咨询数据显示,国产电池级氢氧化锂的价格为8.15万元/吨,相对年初已上涨超60%;而国产电池级碳酸锂小幅下探至9.10万元/吨,年内上涨超37%。

天齐锂业认为,锂盐价格的回升主要是由于供需两端不平衡所致。由于矿石价格持续疲软以及受疫情影响,去年海外矿山接连出现破产和停产的情况,矿石资源供应逐渐紧张。自2020年下半年以来,新能源汽车销量逐月增长,锂电池装机量大幅提升,带动了碳酸锂等锂化合物需求的明显增长,以致于2020年全球锂市场出现供不应求的情况,据多家机构预测,这种情况可能会在2021年进一步延续。

有业内人士持更为乐观的观点,认为由于今年行业产能不够,目前锂盐紧供应的行情可能会延续,到了2025年甚至会加剧,由于市场需求扩展太快,预期2025年锂盐需求量是100万吨(目前30万吨),矿石和锂盐的投资决策与市场需求的不匹配会形成天然紧缺。

而悲观的观点认为,目前出现了产业资本投资低于市场预期的情况,但这个预期很快会被扭转,随着各个锂厂扩产释放产能,未来两年内将形成有效产能,锂的价格是向上,但呈现波动向上。多位锂盐上市公司高管则认为,预期未来两年内锂盐仍持紧供应情况。

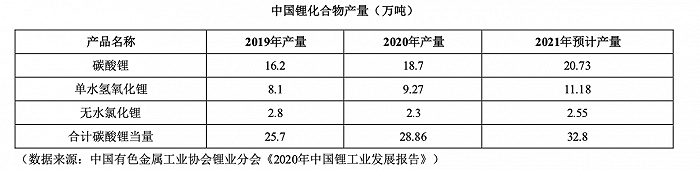

据中国有色金属工业协会锂业分会统计,2021年碳酸锂、单水氢氧化锂、无水氯化锂的预计产量为20.73万吨、11.18万吨及2.55万吨,合计碳酸锂当量32.8万吨。

上述协会亦指出,尽管中国锂储量位于世界前列,资源品种相对丰富,但是对于中国锂盐生产能力,仍属于资源短缺的国家,50%的锂原料需要进口。

前期生意社相关分析师对财联社记者表示,澳洲7个矿山中,目前正常生产的仅4个矿山,即Talison、Marion、GXY和PLS。而Talison仅对两大股东天齐锂业和ALB内部销售,Marion则100%包销至赣锋锂业,均不流入市场。剩余流入市场的澳洲锂精矿仅为GXY+PLS,LCE产能合计仅6.5万吨,远远不能满足市场其余冶炼厂对锂矿的需求。

这意味着,拥有锂原材料的公司将在此次锂周期中受益,坐拥锂矿的天齐锂业及赣锋锂业的议价能力和产业链地位将不断提升。

光大证券日前研报指出,预计 2025 年全球碳酸锂供给量 108 万吨,CAGR22%:传统的南美四湖、澳洲六矿格局已经重塑,雅宝、livent、SQM 等传统锂业巨头未来产能扩张指引明确;澳洲矿山泰利森和 Marion 不对外销售;Altura、Wodgina、Bald hill 矿山仍处于关停状态中,新建产能的释放和关停产能的重启仍有待时日,未来5年整体供给端的增速将低于需求端的增速。