原标题:新业务战略?增长空间巨大 ?还是先看看导致新业务失败的四大原因吧

曲棍球战略”失败的原因

每一位投资者都希望找到有长期护城河的公司,安安稳稳地坐享企业增长,但这类公司不但数量稀少,还因为被过度信仰而总是估值高企,好不容易等估值下来了,坐上车,却发现估值下来的原因是护城河被攻陷了,自己坐上去的是一辆向下的车。

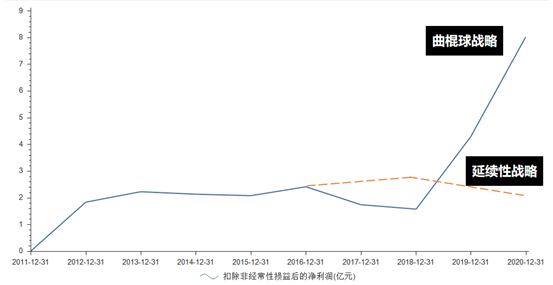

大部分企业并不指望依靠“护城河”长治久安,必须不断进入新的业务领域,投资者也不得不寻找能靠新业务实现第二增长曲线的投资模型,就是这个系列的主题“曲棍球模型”,之前写过的两篇文章总结出它的投资特点是:

1、企业在利润没有明显下降之前,率先进行一系列战略型布局,且投资额较大;

2、新业务投资驱动增长的企业,财务上的特点是营收先保持平稳再加速,某一类成本费用短期内会大增而后慢慢回落,导致利润先降后再大幅上升;

3、在业绩进入向上的“球杆”前,股价也会经历短期的向下“挖坑”,这也成为最佳的投资机会。

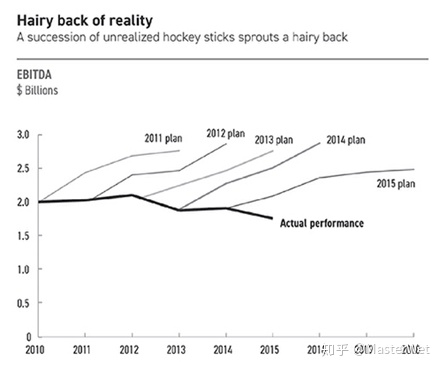

但战略是丰满的,现实是骨感的,每一次战略投资,公司总是信心满满,宣称将实现第二次腾飞,而之后的利润大降,公司也都认为是短期现象,是加大投入所致。

不幸的是,公司越折腾越向下,“曲棍球杆”却始终没有来,直到放弃挣扎。每一年新业务向上的愿景与惨淡的现实连在一起,好像“毛脊背”。

为什么会出现“毛脊背”呢?其原因包括:

雷声大雨点小,规划过于大胆,但投入过于谨慎

平均化的资源分配

头疼医头,脚疼医脚

……

新业务逻辑驱动增长的公司,必然是高增长伴随着高风险,识别这一类容易失败的企业,也成为“曲棍球战略模型”系列文章的最后一部分。

本文以创业板首批28家企业为例,分析它们在新业务投资上的得失及其背后的原因——这些企业都是当时精心挑选(虽然也有一例造假上市)的新行业、新业务或新商业模式的细分行业龙头,上市十多年后,有一些涨了几十倍,如爱尔眼科、亿纬锂能、华测检测、安科生物,也有毁灭价值的吉峰科技、中元股份、南风科技、神州泰岳。

这些企业这些年来的经历,非常能代表“曲棍球战略模型”选出的企业未来可能遇见的挑战。

失败原因一:陷入困境后,才想到新业务

系列的前两篇文章发出后,有一些读者把“曲棍球战略”理解成“困境反转”,但这恰恰说反了:

“曲棍球投资模型”不是困境反转,而是一种管理层在主业经营一切正常时的主动出击,是对抗企业平庸化的战略选择。新业务高速增长的同时,原有主务保持稳定,提供宝贵的现金流,以降低资本开支的压力。

首批创业板的企业中,“最靓的仔”并不是爱尔眼科和亿纬锂能,而是神州泰岳。公司上市的第一年,营收增长40%,利润大增123%,其核心产品的用户数大幅增长90%。所以成为首批企业走势最好,机构最看好的公司。

为什么市场这么喜欢这家公司呢?我们看看上市早期的研报标题就明白了。

90后的投资者可能已经不记得“飞信”是什么了,那至少还记得“拜年短信”吧?这些“化石级”的互联网产品,其实离它当红的时间不过十年。

当然,神州泰岳仅仅是飞信的服务商,它完全可以凭借这款产品上的服务经验和现金流,进入新的业务领域。但遗憾的是,公司募集资金的投资也基本围绕飞信的基础设施,以及延伸的“农信通”(一款政治大于商业价值的产品)。

虽然飞信用户数到了2010年开始陷入停滞,但公司和市场仍然觉得这块业务还有可发掘的空间,期待公司向“电信运维服务产业链新领域延伸”。

从2010~2012年的经营数据看,神州泰岳的管理层非常勤奋,在飞信业务停滞后,仍然用尽一切办法维持收入与利润20%左右的增长。

直到2012年,微信用户突破1亿,开始高速增长,公司和投资者才开始接受飞信彻底失败的事实,开始加速转型。

“曲棍球战略”的本质是居安思危,但这四个字说说容易,很少有企业领导者有魅力与远见,在核心产品如日中天时,花真金白银开辟“第二增长曲线”,总是要陷入真正的困境后,才想到靠新业务翻盘。

而困境反转最靠谱的途径,反而是回头聚集主业,拯救现金流,是一种暂时的收缩战略,即便如此,其成功率也远远低于“曲棍球战略”。

但在现金流下降的不利经营状态中,企业对新业务投资又容易出现第二个错误。

原因二:平均分配资源

我们常常在公司年报中看到类似的话“四大业务并举”,“三大战略转型方向”,如果这只是为了公司部门平衡的口号,大家完全可以忽略,但如果这成为CEO资源分配的比例,那就值得我们警惕了。

当一位CEO发现,公司大部分传统业务都是10%的增长,只有一项刚刚进入的新业务达到了50%的增长,他的选择:

A、还是按照去年的比例,新业务略微多投入一些

B、大部分业务的投入增长10%,这项新业务的投入增长50%

C、将新投入资源的一大半投入新业务

上一篇说,企业应该把大部分资源投入到有爆发式增长潜力的部门,并及时裁撤前景不太好的业务部门,这一项的量化标准是几年内至少50%的资源是重新分配的。

但在现实却是,大部分CEO的选择都是A,特别是拥有护城河的企业,少数有行业危机意识的CEO会选择B,只有极少数企业创始人的CEO愿意选择C。

其中一个很重要的原因是,围绕现金牛产品已经形成一个利益共同体,CEO就算觉得原业务空间有限,也不敢贸然投入新的市场,于是,出现了一个中间选项——业务协同。

年报和研报中常常听到“产业链三大业务协同发展作用明显”之类的话,听上去,依托有现金流优势的主业,沿着产业链上下游开辟新业务,是一个既稳妥又进取的战略。

但遗憾的是,大部分行业的上下游一体化,并没有什么业务协同。

神州泰岳在飞信业务增长停滞后,确立了人工智能和大数据、物联网通信、ICT运营管理和手机游戏四大核心业务体系,听上去更牛逼了。可惜,并没有什么协同效应,反而因为游戏业务的失败而全局陷入困境。

28家企业中跌幅排第一的吉峰科技,上市后的并购都在农机赛道里折腾,公司是贸易型企业,就向上游并购了一系列主营农业机械的研发和生产企业,认为自己是“强化了公司产业链布局”,结果是全军覆没。

跌幅排第三的ST宝德,产品为石油钻采自动化控制系统,2014年通过收购拓展环保和租赁业务。公司设想的“业务协同”是“租赁业务拓展自动化业务的销售渠道,同时为环保业务提供资金支持,自动化业务凭借技术优势,为环保业务提供技术支持”(听上去就是典型的PPT逻辑),结果落到ST的队伍里。

上市公司衰落的第一原因,并不是公司不努力(早期以脱困为目标上市的国企除外),而是行业走下坡路,明知道行业向下,还在搞产业链协同,这种“螺蛳壳里做道场”的精神可嘉,效果欠佳。

产业链上下游一体化的成功案例,典型的是大炼化企业,那是因为化工企业上下游环节多,中间损耗多,一体化有利于降本增效,平滑周期,同时用巨额投资提高进入门槛。一般行业的上下游分工都是基于效率原则,不能坐在会议室里拍脑袋想战略。

除了“业务协同”,新业务战略还有一些典型的误区,大部分CEO不愿承担风险,喜欢挑出几项新业务做成一个“新业务组合”,平均分配资源,以控制风险;或者发现投入后的产出并不明显时,次年就改变方向。

选择多项新业务均衡分批推进,可以让投资者找不到财报的毛病,让管理不出大问题,却无法实现“第二增长曲线”。作者通过数据分析发现:平均分配资源,向上进入前五分之一的概率仍然只有8%,相反,如果重点投资于某一项新业务,失败的概率并不会减少,但向上的概率大大提升到19%。

当然,作为投资,即便是“重点投资于某一项新业务”,我们还是要寻找失败的可能性,特别是那些巨额并购项目。

原因三:缺少持续并购的能力

上一篇中分析“并购战略”时说,一个既快又安全的方法是滚动进行一系列金额中等的并购,即“收购——整合——再收购”,让经营性现金流与资本开支达到平衡的状态。每次并购的花费不能超过公司总市值的30%,并至少给公司带来30%的市值增长。

虽然并购是企业快速增长的必经之路,但金额过大的并购的成功率并不高,因为这一类并购对于领导者一生难得遇上几次,结果大部分取决于运气。

通常每一次金额中等的并购,至少要考察五家以上的潜在并购对象,挑选其中的两三家进行持续的谈判,收购之后,还要进行一系列的整合。如果一家公司每年都要进行并购,那么并购将成为该企业持续迭代的业务能力,让管理层成为识别收购对象、精通谈判和整合的专家。

也就是说,并购也是一项可持续的能力,可以通过“刻意训练”来提升。如果发现该公司过去几年多次中等金额的并购都取得好的结果,那可以认为这一次的成功率也比较高。

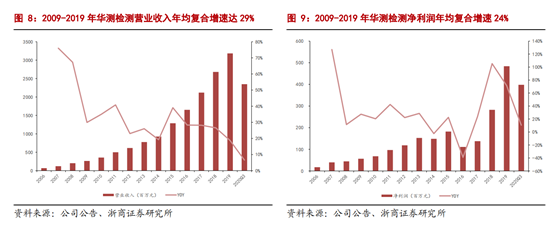

创业板首批公司中十年走势最牛的公司都与不断的并购有关,比如华测检测。

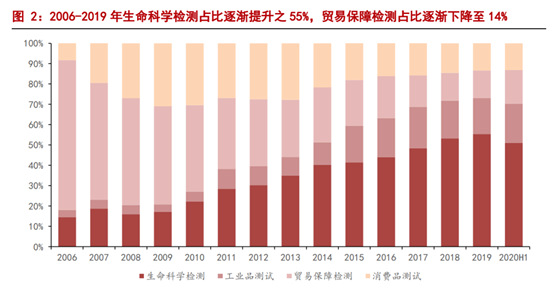

检测业务的核心运营单元是实验室,实验室是重资产,建设和达到盈亏平稳的时间长达3~5年,大部分实验室又都是为单一行业服务,所以本身是有进入壁垒的。A股的大部分检测类公司服务的下游都是单一行业,很多都有周期性,估值不高。

想要成为综合检测巨头,靠业务自然增长非常困难,唯一的方法就是不断跨行业并购现有的实验室,延长产品线的宽度,用宽度构筑护城河。

公司上市10年,发生了30多起资产并购,IPO中超募集的资金后来几乎都用来收购和对子公司增资,2014年的增发也用于收购新的实验室。

2006年,公司70%的业务都集中在贸易保障检测中,随着不断对其他领域的实验室的收购,降到了17%;而上市之后重点投资的生命科学检测的占比上升到最高53%。

随着工业品测试的快速放量,占比提升,轨交、电子新实验室2021年进入运营,又将成为新的增长动力。

华测检测的成长中也出现过“曲棍球模型”,2013 年-2017 年,外延并购节奏加快,加大国内实验室网络布局,导致公司从2016年开始,出现了增收不增利的典型财务特征。股价也在这段时间跌出“黄金坑”,最大下跌50%。

如此频繁的并购,公司的商誉仅占净资产的13%,其背后是“寻找合适资产的能力”“谈判能力”“整合能力”的综合体现。这也验证了,并购不仅仅是战略选择,也是公司可持续的业务能力。

检测行业国际大机构的预期控制线是4%,而公司提高到10%——既然并购是企业的一项能力,那么就应该在经营安全的范围尽可能利用它。

失败原因四:低效整合

新业务成功的第四点是“高效整合低效”。

如果一家公司在原行业的经营效率比较高,只是因为行业发展空间较小而陷入困境,此时,公司能通过投资或收购进入增速更快或行业空间更大或真正具有“业务协同”的业务领域,此时的成功概率相对提高。

以合理的价格获得并购对象,只是并购成功的第一步,业务整合才是关键,我之前写过《A股的“并购之王”是如何保持盈利能力的?》,对立讯精密的整合能力有过详细的分析,大家可以去看一看,这里不再多说。

如果不具备整合能力或者没有整合的必要,不如学亿纬锂能放弃对投资的麦克韦尔公司的控股权,变成财务投资,并令其改名为思摩尔国际独立上市发展。

新业务,如履薄冰,如临深渊

我在立讯精密2018年的一份投资者交流纪要中,发现一段董事长关于业务拓展和与大客户关系的回答——

有投资者提问:“公司以后可能做手表,大客户销量大的还有其他两个产品,再往后看是否还会做手机等?”

当时的立讯主要是组件业务,还没有进入Apple Watch和Air Pods的代工,董事长的回答是这样的:“如果可以的话,我们不想做;如果做的话,也必须对每位投资人带来更好的回报才会去做”。

——所谓上市公司的投资者关系,说到底就是“只吹实现得了的牛逼”。

无论分析多少能提高新业务成功率的因素,管理者和投资者都必须明白,新业务领域永远是一个未知的黑洞,潜藏着难以预料的危险。唯有这种谨慎,才能让立讯从2014年起,每一次通过并购进入新的业务领域,都能带着企业进入新一轮上升的轨道。

比起护城河策略,符合“曲棍球战略模型”的企业的投资胜率并不高,但优点是向上空间更广,放弃一头一尾这两段确定性相对较低的阶段后,仍然有不错的收益空间。投资者应该以“不见兔子不撒鹰”的心态,盯着几个重要的先行财务指标,分批投入,控制仓位与介入价格,才能更好的平衡收益与风险。