原标题:公募再夺A股话语权,持仓市值比例稳步提升超出外资1.85个百分点,权益公募与北上资金操作方向大不同 来源:财联社

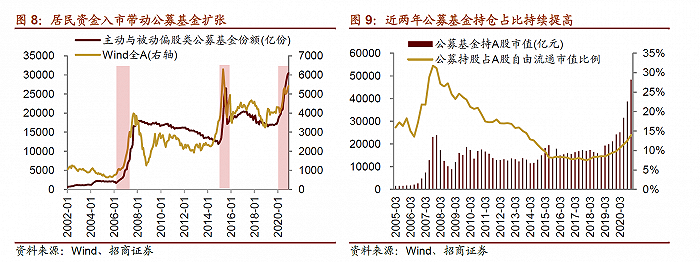

近两年,随着权益类基金的爆发式增长,公募基金正从外资手中重新夺回市场“话语权”。

银河证券基金研究中心统计数据显示,截至3月31日,公募持有A股市值达4.76万亿元,占总市值比例为6.33%;外资持有A股市值达3.36万亿元,占总市值比例为4.48%。公募基金在A股市场中的“话语权”持续提升,优势不断扩大。

进一步看来,在公募行业的持续发展的大背景下,当前无论是在持股市值、对行情风格的影响等方面公募基金都已显著优于以北上资金为代表的外资。未来,随着居民财富增值愿望以及A股机构化步伐稳步向前。拥有优秀主动管理能力的公募基金将迎来更好的发展环境,将有望助推中国公募基金在全球公募行业中的份额占比与话语权进一步提升。

公募持股市值稳步提升

外资与公募对A股话语权的争夺,一直是业内关注的焦点。2016年以来,外资持有A股市值持续增长,去年一度逼近公募。不过,随着今年一季度持股市值与占比的提升,公募再度获得了对A股话语权的优势地位。

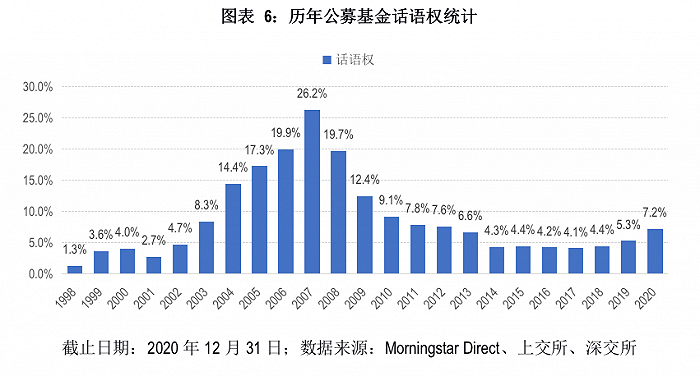

业内一般选择基金持股市值占两市流通股市值的比例来考察基金对A股市场影响力。从晨星的数据来看,这一指标在2007年达到最高点的26.2%后一路下行,在2017年达到最低点4.1%,随后逐年回升,截至2020年回到7.2%。

“上一次公募话语权大幅提升是在2003年至2007年,其重要原因是2002年至2005年低迷的市场环境中,公募业绩亮眼。这一次可能会重演2006年至2007年公募A股话语权回归一幕。”新时代证券分析师樊继拓称。

梳理过往数据可以发现,2018年底公募持股市值为1.47万亿元,此后便持续增长,至2019年底增至2.42万亿元,在2020年更是实现了从2万亿元向4万亿元的飞跃。与此同时,外资机构的持股市值也稳步攀升,2018年底为1.15万亿元,至2019年底突破2万亿元,到2020年底进一步增至3.41万亿元。

从公募与外资持股市值的差额变化来看,2019年一季度外资机构的持股市值一度十分逼近公募,仅差0.26万亿元,为历年来最低。但这“一步之遥”终究未能跨过,2020年一季度,公募与外资的持股市值差距从2019年末的0.32万亿元扩大至0.65万亿元;到了2020年三季度,差距继续扩大至1.12万亿元。截至2021年一季度,这一差距进一步扩大至1.4万亿元,创下历史新高。

针对上述现象,安信证券此前也曾在研报中表示,当前外资流入A股最确定性的动力来自MSCI、富时罗素等国际指数提升A股权重后带来的资金增配,未来外资对A股仍将以持续流入和加大配置为主,但加仓速度将会边际放缓,对A股的影响力也将弱于境内资金。

风格把握更为“精准”

对比此前披露的公募基金一季报持仓和以北上资金为代表的外资增减仓方向,行情演绎的方向也明显有利于公募基金。

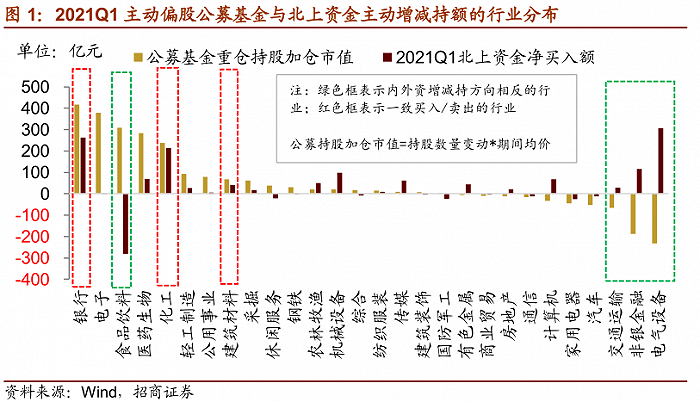

一季度公募基金和北上资金在部分行业也呈现出明显的分化:

首先,公募基金继续加仓食品饮料,而北上资金大幅卖出食品饮料。一季度,白酒一线龙头继续获得公募基金加仓,可见内资对白酒龙头的偏好和信念仍比较强,在市场调整后逆势加仓;而北上资金在一季度基本连续卖出白酒龙头。

其次,公募基金继续卖出新能源板块,而北上资金持续买入新能源。同期,北上资金继续大幅买入光伏和锂电龙头,从2020年以来,新能源板块是北上资金持续买入的板块,且期间流出较少,外资持续坚定拥抱新能源赛道,即使调整也逆势加仓。而公募基金延续2020四季报的方向,继续减仓光伏龙头,相比2020第四季度,公募基金对新能车中游(如锂电池)的增持也明显放缓 。

此外,在TMT板块中,公募基金在一季度大幅加仓电子行业多个细分领域,北上资金对行业龙头进行高抛低吸。一季度公募基金对消费电子龙头减仓,加仓了光学光电子领域龙头。究其原因,光学光电子领域的大尺寸面板等产品需求旺盛且环比去年四季度利润较大幅度提升,面板龙头企业业绩改善预期强,这或许正是公募基金逆势加仓的主要原因。相比之下,北上资金一季度在电子行业高抛低吸,流入与流出规模基本持平。

总结来看,一季度公募基金和北上资金在高估值板块的偏好上出现分歧,内资大幅加仓食品饮料和电子,外资大幅加仓新能源。而这些板块较前期均出现了较明显调整,对资金的吸引力提升,只是内资选择了业绩稳定性更高和有改善预期的板块,而外资选择了长期空间大的板块。

不过,就公募基金和北上资金出现分野的相关板块近期表现看,不得不说公募基金在对行情的判断以及市场风格把握方面显然还要“略胜一筹”。

“话语权”料进一步提升

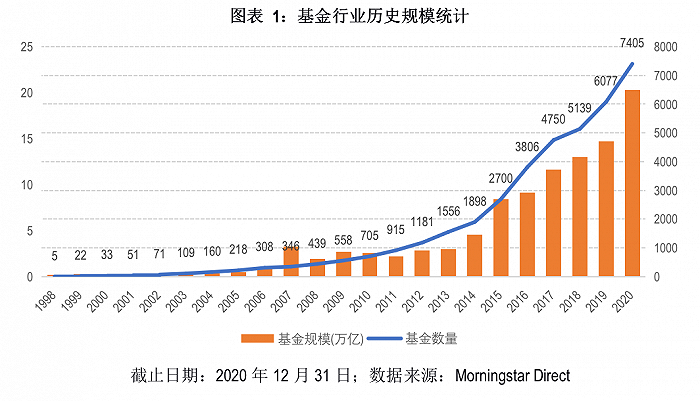

近年来,公募基金行业取得的成就有目共睹, 2020年可谓是公募基金的“超级大年”,今年以来行业继续维持高成长速度。

一方面,根据中基协5月11日晚间披露的数据,截至3月末,公募基金总规模达到21.56万亿元。虽相较2月份,3月公募基金总规模环比下降,但份额依旧保持正增长,3月份公募整体份额从187294.9亿份增长至189199.07亿份,份额环比增长1.02%。

另一方面,根据美国投资公司协会(ICI)的数据显示,我国开放式公募基金规模达到2.81万亿美元,首次超过日本和澳大利亚,成为亚太地区第一。

具体来看,亚太地区,包括中国在内的8个国家基金总规模为8.79万亿美元,同比增长21.24%。其中,中国公募基金跑出加速度,2020年大涨约四成,期末达到2.81万亿美元,位居全球第五,领跑亚太。这是中国开放式基金总规模首次位居亚太首位。2019年,中国还排在澳大利亚和日本之后。从基金数量来看,截至2020年末,亚太地区韩国和日本的开放式基金数量均超过中国,表明中国单只基金规模较大。

对此,有业内人士表示,2020年,中国公募基金取得历史性突破,主要是由于当年公募基金增收又增量,新发基金合计募资高达创纪录的3.2万亿,助推规模迅速猛长。进一步来看,这两类基金的规模上涨主要得益于A股市场亮眼的业绩表现。在公募基金赚钱效应的影响下,权益类基金备受投资者追捧,“爆款基金”频现。

未来,随着权益类基金的持续发展、居民财富增值愿望以及A股机构化步伐稳步向前。拥有优秀主动管理能力的公募基金将迎来更好的发展环境,也将助推中国公募基金在全球公募行业中的份额占比与话语权进一步提升。