原标题:建发地产连续两年高调抢地,表外负债或存疑,未来净利难保障

中国房地产业协会、上海易居房地产研究院中国房地产测评中心曾共同发布《2021中国房地产开发企业综合实力TOP500测评研究报告》,报告显示建发地产综合实力排名第36。

建发国际为建发房产在香港上市的控股子公司。根据建发国际2019年报,合同销售金额为507.8亿元,占建发房产总销售金额的70.4%。2020年建发地产以高达76%的销售增速成为黑马房企,成功进入千亿房企“俱乐部”。

逐渐以高调拿地身份暴露在公众视角下的建发地产,开始逐渐追求规模,然而,在追求规模的同时,建发地产也面临着一些问题。

出身国资背景,逆势扩张拿地

建发房地产集团有限公司是厦门市最大国企——厦门建发集团有限旗下公司。国资背景给建发国际(01908.HK)带来的融资优势,使得这家房企有底气在市场下行周期中选择了逆势扩张。

2019年开始,建发国际在土拍市场频频发力。建发国际2019年获取40宗地块,拿地金额420亿元;2020年,拿地金额更是超过500亿元。

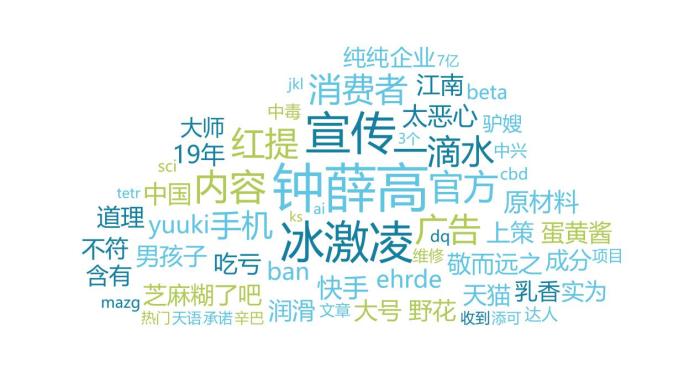

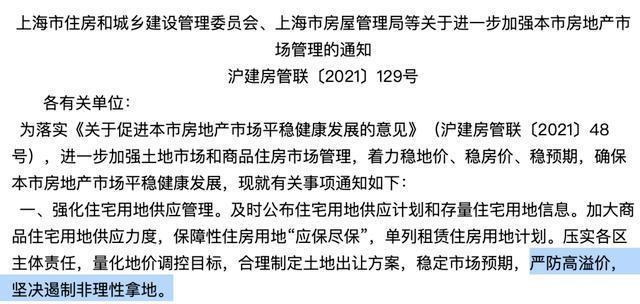

今年2月底,建发国际因在上海高溢价率拿地被政府约谈警示,但其依然没有停下拿地的步伐。在近期集中供地掀起的一股股热潮中,建发国际表现活跃,积极参与在北京、广州、无锡、杭州等多个城市的土地出让。

5月13日,在厦门的首次集中供地上,建发国际便斥资逾26亿元揽下一宗地块。据《每日财报》不完全统计,自4月底广州的首批集中供地以来,包括盐城、上饶等地,建发国际已先后在斥资逾百亿元纳储。其中不乏盈利空间有限的高价地。

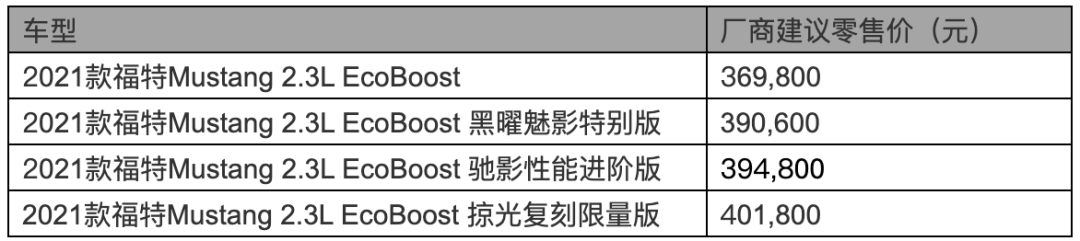

即使竞争异常激烈的北京市场,建发也没有缺席。在朝阳区王四营L03地块的争夺上,建发+电建联合体仅经过27轮竞价,就触及了双上限,即54.5亿元+竞公租房面积2.44万平方米,约合成交楼面价为4.47万元/平方米,溢价率5.01%。该地块尚需待竞高标准住宅建设方案评审结果。

在4月末广州场的集中供地上,建发国际以20.18亿元+竞配建面积3600平方米的总代价竞得南沙一宗地块,折合楼面价2.36万元/平方米,刷新了南沙地价纪录。

建发国际在杭州拿下的地块则让业内颇为惊讶。5月7日的土拍上,该公司以最高限价16.31亿元+自持比例38%拿下一宗地块,刷新了杭州此前的自持记录。

出让须知显示,杭州的该地块为商住地,总建筑面积不大于约9.16万平方米,其中,住宅及配套公建计容建筑面积不大于4.54万平方米,也即约49.6%;扣除了上述自持部分,余下的可售住宅建筑面积仅11.6%。另据测算,该地块的实际房地比(精装限价/实际楼面价)为1.3。说白了,这个项目是几乎没有利润空间的。

换句话来说,建发国际这种高溢价拿地的行为,一定程度上可以助力规模增长,但是未来盈利空间或将被压缩,销售上也面临很多未知数。同时,多个城市的限价调控也让其盈利面临着重重风险,其净利润恐怕很难得到保障。

表外负债或存疑,净利跳水待拯救

值得注意的是,近年来,建发国际的毛利率已呈现走低的态势,2017-2019年间,该指标分别为32.9%、33.3%、25.86%;2020年,则进一步下挫至17.2%。而毛利率走低的同时,建发国际的负债率却在攀升。

2020年6月末建发国际的净负债率为247.29%,剔除预收款后的资产负债率为79.24%,现金短债比1.87,已触及“两道”红线。而负债继续升至695.39亿元,总额也达到了1212亿元,较去年年末增长26%。其中,一年内偿还的债务约26.85亿元,长期债务约502.75亿元。

回看过去,建发国际的净负债率在2017年一度超过350%,2018年和2019年下滑至242.1%和175.7%,仍处于行业高位,到了2020年上半年,建发国际的净负债率为247.29%。可是比较“神奇”的是,截止2020年12月31日,建发国际剔除预收款后的资产负债率为68%,净负债率74%,现今短债比5,其仅仅半年时间,三道红线指标全部转绿。

事出蹊跷必有因,据《每日财报》从业内人士方面了解到,其负债的大幅降低很大可能与其表外负债调节有关,因为房企可以做到通过合作开发,进行表外负债调节,且空间很大。

合作开发是两家或两家以上房企共同开发一个项目,根据合作协议共同投资、共享利润并共担项目风险,在房企报表上体现为长期股权投资和少数股东权益。长期股权投资占比提升体现出房企非并表项目规模的提升,少数股东权益占比的增加则显示出并表项目权益比例的下降。

而合作开发项目可分为并表项目和非并表项目两类,少数股权则体现了公司纳入合并范围的合作开发规模。有公开数据显示,建发房产的少数股东权益占比近年来逐年攀升,2018年超过40%,2019年达48.56%,这意味着合作开发项目较多,可能存在表外藏匿债务的情况。

并且,2020年三季度末,建发房产的其他应收款为165.19亿,同比大增92.7%,从另一方面也印证了其合作开发项目较多的状况。

此外,从少数股东权益出现的异常现象也可以看出合作开发项目没那么简单,虽然建发房产少数股东权益占比2018年和2019年分别高达41.68%、48.56%,但少数股东并没有分享到对应的收益,2018年、2019年少数股东损益占比分别仅18.87%、19.13%。而且值得注意的是,2016-2019年间,建发房产少数股东投入了426.37亿资金,却只分享了15.78%的报表净利润。

由于建发房产所披露的信息有限,《每日财报》仅综合以上,种种迹象推测,建发地产有藏匿表内债务之嫌。

2021年一季度,建发股份资产负债率数据为71.99%,也就是说,建发股份剔除预收款后的资产负债率,今年一季度再次踩到“一道红线”。

据建发股份一季报,今年一季度,其房地产营收51.18亿元,较去年同期的75.48亿元下降了32.2%;房地产净利润只有约1.8亿元,同比大幅下降91.61%。

结语

对于投资者来说,要知道对于相对庞大的上市公司,其中都有不少灰色空间,尤其是在会计科目操作上。以剔除预收款后的资产负债率为例,上市公司出于回归绿档或降档考虑,未必把一些负债计入其中,而第三方机构在统计时,可能会把例如土地前融以及名股实债之类的融资,也列入负债中。因此,大家对于看到的数据要加以甄别。

而未来,疯狂溢价拿地的建发地产如何“拯救”它的净利率以及如何详细解决负债,《每日财报》将持续关注。