原标题:年收入超500亿,“全球最大免税巨头”将赴港二次上市!

继国内医美巨头爱美客宣布赴港二次上市后,又一家A股上市公司向港交所发起冲刺。

6月28日,记者从港交所官网获悉,中国旅游集团中免股份有限公司(下称“中国中免”)已递交上市招股书,计划申请在港交所主板上市,中金公司和瑞士银行担任其联合保荐人。

受上述消息影响,截至6月28日收盘,公司股价收报307.83元,涨幅为3.75%,总市值达到6010亿元。

二次上市

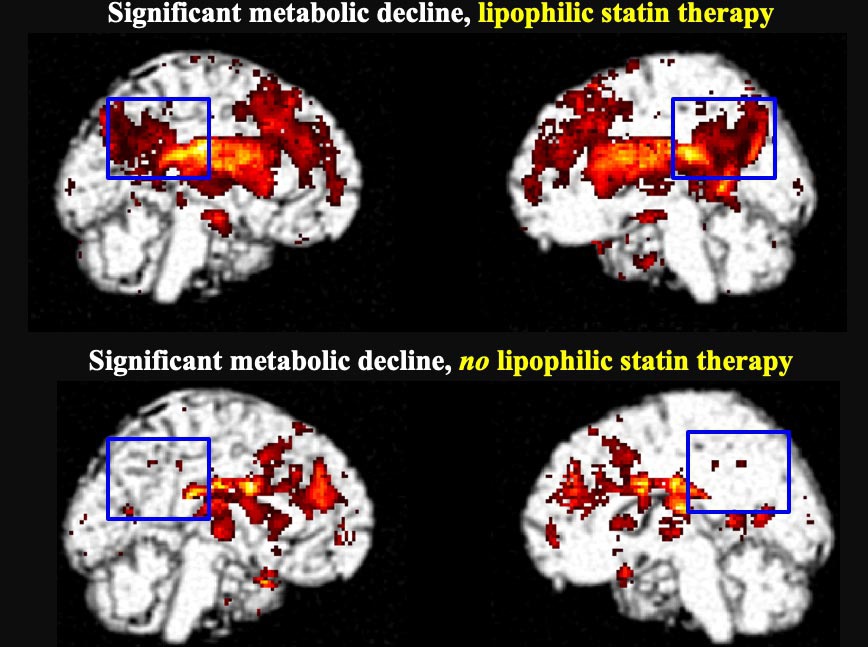

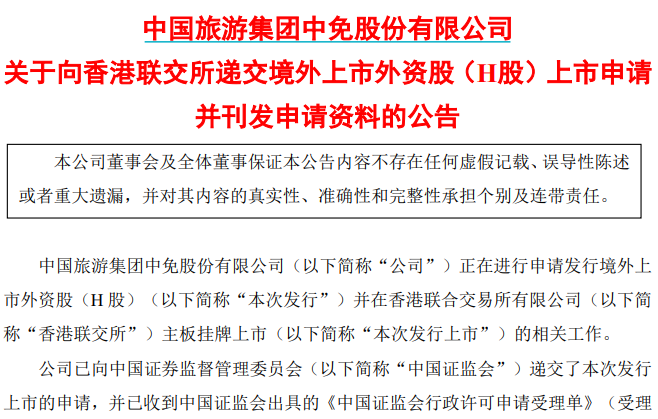

中国中免A股公告显示,公司正在进行申请发行境外上市外资股(H股)并在港交所主板挂牌上市的相关工作,此前公司已向证监会递交了本次发行的上市申请。

(图片来源:上市公司公告)

(图片来源:上市公司公告)公开信息显示,中国中免于1984年正式成立,是经国务院授权、在全国范围内开展免税业务的国有专营公司。

经过近40年的发展,公司已成为全球最大的旅游零售运营商,目前主要从事旅行社业务和免税业务;此外,公司还从事旅游综合项目开发业务,主要包括旅游综合项目投资开发、旅游景区景点投资开发和旅游股权投资等业务。

截至2021年3月底,控股股东中国旅游集团持有公司53.3%的股份,也是其最大股东,前者由国务院国资委100%控股;香港中央结算有限公司(陆港通)持股9.56%,中国证券金融股份有限公司持股2.99%。

2009年,中国国旅(中国中免的前身)在上交所上市;2020年6月,上市公司正式由中国国旅股份有限公司”变更为“中国旅游集团中免股份有限公司”;变更名称后的次年,公司再次向IPO发起冲刺,计划赴港交所二次上市。

本次赴港上市,公司计划将募集资金用于拓展海外渠道、巩固国内渠道、促进产业链延伸、改善供应链效率、升级信息技术系统、用于市场推广和完善会员体系,以及用作补充流动资金及其他一般公司用途。

有消息称,本次赴港二次上市的中国中免,计划目标集资约546亿港元至780亿港元。对此,《国际金融报》记者向上市公司发去了采访函,但截至发稿暂未收到回复。

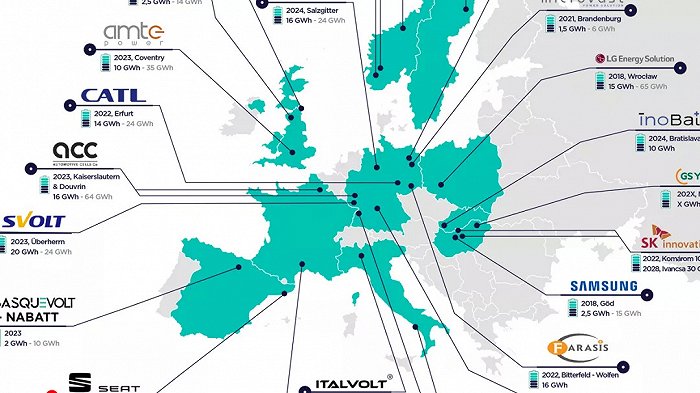

国信证券认为,赴港上市融资有望提升中国中免的国际知名度,助力未来外延收购加速海外扩张及潜在市内免税店综合体项目布局,为公司后续潜在海外布局及其他市内免税布局,巩固强化全球免税第一地位提供强大的资金支持。

海南地区贡献过半收入

根据弗若斯特沙利文的资料,按照零售销售额计算,中国中免在全球的排名从2010年的第19名提升至2019年的第四,并于2020年位列全球第一;2020年,公司占全球旅游零售行业市场份额的22.6%,已成为“全球最大免税巨头”。

据悉,公司是中国唯一一家覆盖全免税销售渠道的零售运营商,也拥有着全国最多的免税店。截至招股书签署日,中国中免经营194间店舖,包括在中国29个省、直辖市和自治区经营的188间店舖(覆盖超过90个城市),以及在香港、澳门和柬埔寨经营的6家境外免税店。

近年来,公司的业绩呈现持续增长态势。

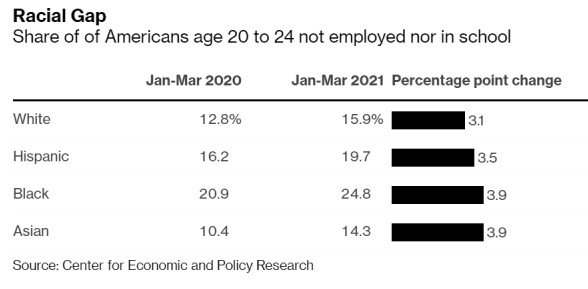

财报显示,2018年-2020年及2021年第一季度(下称“报告期”),中国中免实现营业收入470.07亿元、479.66亿元、525.97亿元、181.34亿元,对应净利润分别为39.35亿元、54.15亿元、73.37亿元,34.05亿元。2021年第一季度,公司收入同比增长127.48%、净利润同比大幅上涨1234.3%。

从收入构成上看,公司的主营业务收入主要由免税商品销售、有税商品销售两部分构成。2020年,免税商品销售为公司贡献了323.61亿元的收入,有税商品销售这一项贡献了197.08亿元收入。

按照主营业务的分布地区来看,2020年,上海地区贡献了137.3亿元的收入,海南地区贡献了299.62亿元,在当期公司总收入中占比56.97%,同比大幅增长122.54%。这一快速增长主要系公司把握了2020年下半年海南离岛免税新政实施的政策机遇,深耕离岛免税市场,使得公司当年在疫情影响下却仍实现了海南地区离岛免税业务实现逆势增长。

此外,中国中免还将业务的“触角”伸至境外市场。

招股书透露,截至目前,公司已在境外拥有6家店铺,包括3家柬埔寨店铺、2家中国香港店铺以及1家中国澳门的店铺。2018年9月,公司在中国澳门取得了葡京独家开设一间旗舰免税店的相关权利,零售面积约8000平方米;公司计划将经营零售业务并有权出售香化、时尚品和配饰以及烟酒等多款产品,该店目前预计将于2021年年底投入运营。