原标题:中国宝武旗下钢铁电商计划登陆创业板

图片来源:视觉中国

图片来源:视觉中国记者 | 庄键

中国宝武钢铁集团有限公司(下称中国宝武)旗下的电商平台欧冶云商,已向深交所递交招股书,计划在创业板上市。

6月30日,深交所网站发布欧冶云商所递交的招股书。该公司计划募资约15亿元,用于生态运营平台升级建设等项目。去年8月,欧冶云商正式启动上市进程。

欧冶云商成立于2015年,是由中国宝武整合原有钢铁电商资产后,所建立的第三方产业互联网平台。

以年产量计算,中国宝武已是全球最大钢铁公司,去年粗钢产量达1.15亿吨。中国宝武目前总计持有欧冶云商61.38%的股份,为后者的控股股东。

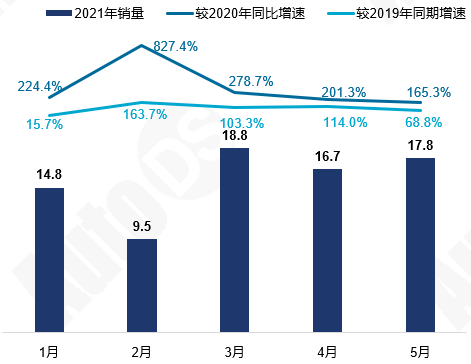

去年,欧冶云商营收747亿元,归母净利润2.7亿元,同比增长超四倍。2019年,该公司归母净利润5125万元,实现扭亏为盈。

欧冶云商的业务覆盖钢铁产品交易和物流等领域,与钢银电商(835092.OC)、找钢网等公司并列国内钢铁电商的第一梯队。

招股书披露,欧冶云商去年的钢铁交易及服务量为4762万吨,占到中国线上钢铁交易量的约四分之一。

欧冶云商的主要收入来源于钢材的统购分销,这项业务于2018年启动。其通过与上游钢厂签订年度采购协议等合作意向,借助在线平台向下游客户销售钢材,其间的价差形成了欧冶云商的利润。

与欧冶云商展开业务合作的,包括中国宝武、本钢集团和沙钢集团等300逾家大中型钢企。其中,中国宝武在过去三年均为欧冶云商的第一大供应商。

去年该公司统购分销业务的收入达603亿元,占到欧冶云商总营收的八成以上,但该业务毛利率仅为0.55%。欧冶云商称,钢铁贸易行业毛利率普遍较低,同时该公司为维持和拓展市场,导致利润水平相对较低。

在启动此次上市前,欧冶云商已先后完成了两轮融资。它也是中国宝武首家推行混合所有制改革的子公司。

2017年的首轮融资中,欧冶云商募集了超10亿元资金,公司估值超过35亿元。中国宝武董事长陈德荣当时表示,此次股权开放的意图,是帮助欧冶云商确立其作为第三方平台的形象。

2019年的第二轮股权融资中,欧冶云商募资总金额约20亿元,公司估值超过100亿元。在欧冶云商目前的股东名单中,除中国宝武外,还包括本钢集团、普洛斯、首钢集团等公司。