原标题:股票私募整体仓位处较高水平,超四成基金经理对7月行情乐观

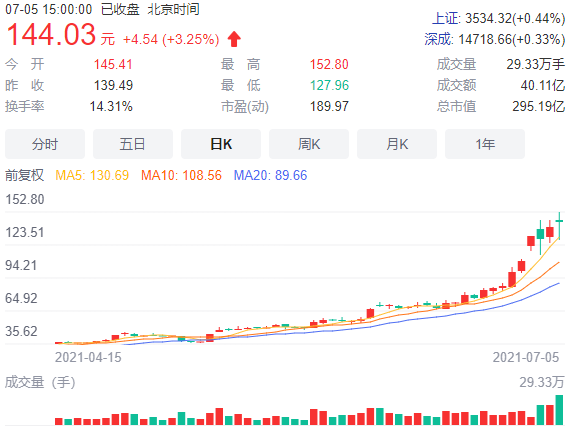

7月5日,A股三大指数尾盘走高,科创50指数收涨2.45%。

站在下半年的起点上,数据显示,尽管股票私募出现小幅减仓,但年内股票私募平均仓位指数为81.11%,目前仓位指数依旧处于年内较高水平。同时,对于7月A股市场的表现,43.59%的基金经理持乐观态度,46.15%的基金经理持中性观点,持悲观的基金经理数量占比显著下降。

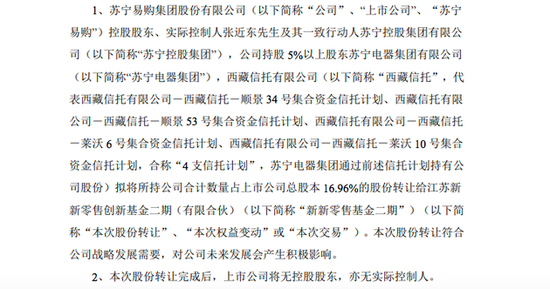

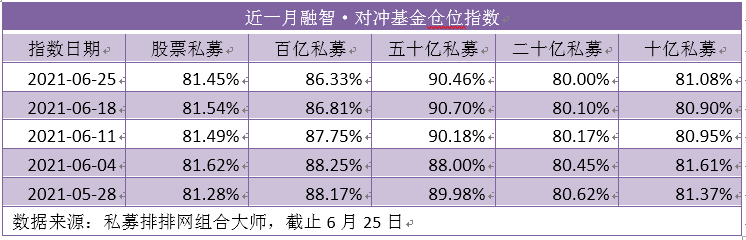

百亿私募连续四周减仓

私募排排网组合大师数据显示,截至6月25日,股票私募整体仓位指数为81.45%,环比小幅减仓0.09个百分点。到目前为止,年内股票私募平均仓位指数为81.11%,目前仓位指数位于平均水平之上,表明股票私募整体仓位水平依旧处于年内较高水平。

具体来看,86.29%的股票私募仓位超过5成,其中66.87%的股票私募仓位超过8成。与上周相比,仓位超过8成私募占比有明显下降。

与此同时,私募仓位现分歧,中大型私募减仓,小私募加仓。分规模来看,百亿私募、五十亿私募、二十亿私募仓位指数环比均出现了下滑,其中百亿私募减仓力度最大,百亿私募最新仓位指数为86.33%,环比下滑0.48个百分点。6月来,百亿私募减仓趋势非常明显,仓位指数连续4周下滑。具体来看,91.15%的百亿股票私募仓位超过5成,其中75.08%的百亿私募仓位8成。

信心指数持续回升

私募对7月A股市场的信心指数仍在回升。

最新数据显示,7月融智·中国对冲基金经理A股信心指数为117.44,环比上升1.26%,连续3个月维持回升态势。

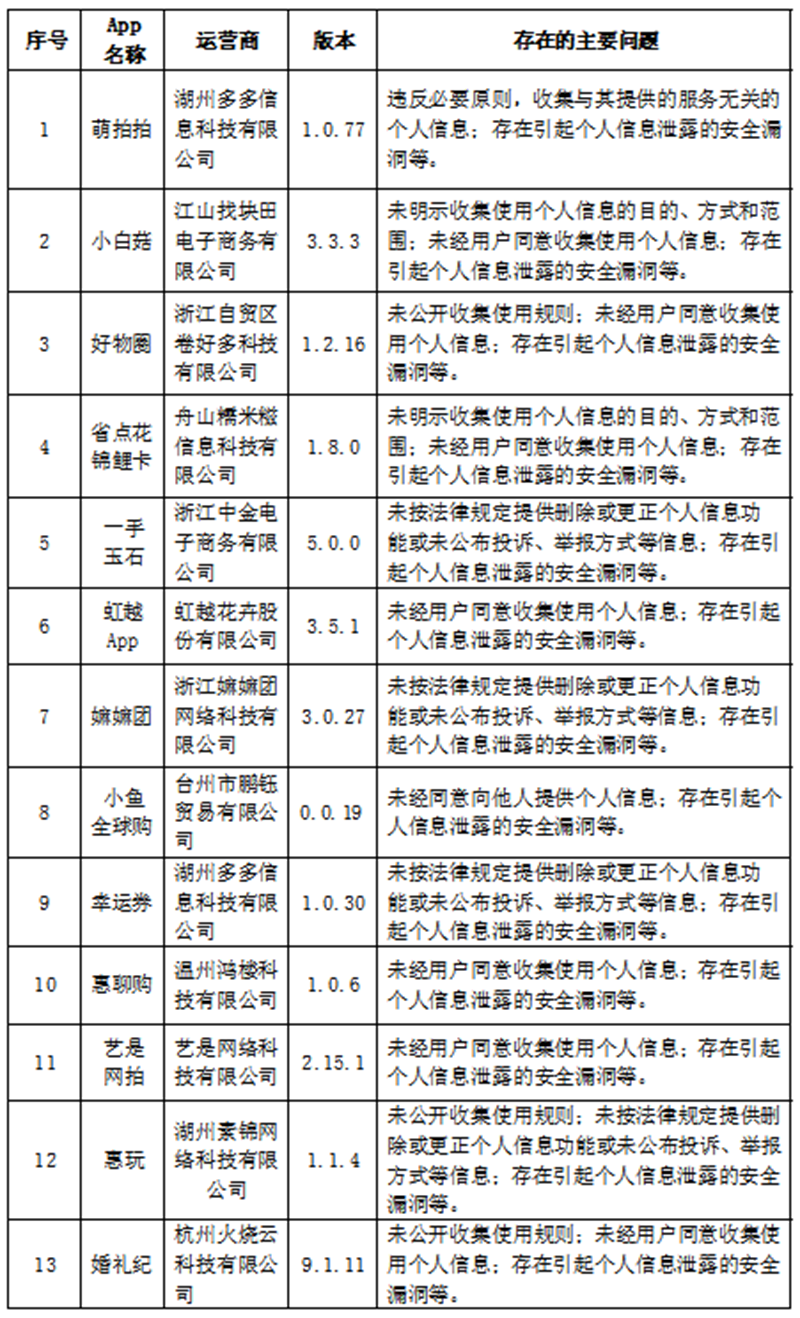

从趋势预期信心指标来看,7月A股市场趋势预期信心指标值为128.21,环比上升4.75%。其中,43.59%的基金经理持乐观态度,46.15%的基金经理持中性观点。还有2.56%的基金经理不看好7月份行情,环比大幅下降3.41个百分点。

对于接下来2021年7月份行情,从趋势预期信心指标来看,基金经理中持乐观和中性态度的比例变动幅度不大,而持悲观的基金经理数量占比显著下降。从增减仓指标来看,计划增仓的私募比例较之前明显下降,或因为当前多数私募已处于较高仓位水平所致,而计划减仓的私募比例较之前有所提升,由此看出私募仍以谨慎态度面对市场;目前私募平均仓位相比上月出现一定增加,仍处于历史高位水平。

具体数值来看,2021年7月A股市场趋势预期信心指标值为128.21,相比上个月环比上涨4.75%。其中43.59%的基金经理是持乐观态度,其次46.15%的基金经理持中性的观点,相较于上月略微浮动;有2.56%的基金经理不看好7月份的行情,相较于上月大幅下降3.41个百分点。

对7月份仓位的增减计划,A股市场仓位增减投资计划指标值为101.28,相比上个月环比下降4.76%;其中11.54%的基金经理选择减仓,较上月提升4.08个百分点,打算增仓的基金经理占比8.97%,下降了8.19个百分点。增仓占比的减少与当前私募高仓位水平有关,而减仓占比的提升也在一定程度上体现了基金经理以防御的谨慎态度应对市场。

下半年有结构性机会

站在下半年的起点,接下来该如何操作呢?

鸿道投资认为,选好下半年上涨空间大的中小市值行业和股票,将是摆在市场面前最重要的课题。下半年A股市场大小股票的结构转换会更加明显并进一步加速,优质中小市值成长股的投资机会将比今年上半年更清晰、股票价格的上涨空间更大。

“我们认为,今年的市场是宏观货币环境和长周期趋势双叠加在起作用,大幅波动可能会是今年的主旋律。展望下半年的市场,市场依旧会是宏观流动性环境和长周期趋势双叠加的影响格局。”北京远惟投资管理有限公司总经理、投资总监王烁杰指出,首先,从流动性来看,随着疫情的逐步控制,通胀压力逐步增大导致市场对于全球流动性趋紧的预期将持续影响市场情绪与估值。另一方面,随着社会生活趋于常态化,科技创新赋能社会将深刻地影响中国社会的方方面面,这个长期趋势将对后市的风格起到主导作用。综合来看,下半年的市场依旧延续整体大幅震荡的结构性市场格局。

北京和聚投资也认为,目前A股总体估值合理,下半年机会不少,主要是一些结构性的机会。总体A股格局是震荡上行的,主要原因一是当下的指数水平并不高,包括横向跟各类资产比较都处在非常合理的水平。另外宏观经济在逐步的修复,货币政策环境总体处于宽松状态。下半年将秉持精选个股的基本策略。

泊通投资基金经理卢洋分析认为,现在的市场是财报行情,中报好不好将成为股票价格判断的重要标准。卢洋强调,定期财报里依据营业利润增长率进行调仓是效果更佳的指标,而穿越牛熊周期能力最强的策略是ROE在标准化后的提升排名。

星石投资则预计,通胀水平将较长时间维持高位,维持“经济复苏+通胀回升”的判断。随着国内外流动性进一步回归正常化,流动性持续超预期的情况难以维持,在此背景下我们需要更加严格的审视业绩与估值的匹配度,只有业绩驱动强劲的板块才能扛得住估值收缩的压力。

科技仍被看好

结构性机会方面,王烁杰看好科技赋能带来的中国制造优势,以及有中国特色的消费趋势这两大方向主线。这也将成为下半年乃至未来若干年的主线。在这个新的长周期下,必将诞生一批新的龙头。

“聚焦到细分板块,我们看好电动车、光伏为代表的新能源产业链,物联网应用逐步下沉、带来巨大影响的半导体和相关科技产业链,新消费趋势下国货崛起相关的部分消费品,以及持续老龄化带来的医疗服务相关板块的投资机会。”王烁杰表示。

鸿道投资则更看好新能源汽车上游、军工的中游、高端制造业升级中国产替代这三个方向。

北京和聚投资计划从两个维度选择,首先是顺周期上行,景气周期中的子行业仍向上的板块。另外是股价足够低,性价比足够好的标的。

具体而言,该机构认为可以把握三类机会。

第一是行业景气度会持续向上的,以半导体电子为代表的科技成长板块,其中个股机会不少。中游制造,中国在全球的疫情期间的产业链,供应链当中的位置,实际上在此次抗疫当中是加强了。所以中游制造业有一部分以出口导向的外需,有一部分资产处在非常好的上行超预期的通道,这一类是下半年继续景气上行的方向。

其次,处于高景气阶段,业绩会持续超预期的个股。在通胀的大背景之下具有定价能力,特别是在高端装备制造,在新材料等等一些方向上,盈利模式会迎来毛利率扩张的过程,下半年也会迎来业绩超预期的过程。主要在中游遴选了一些以新材料等为代表的子板块相关标的。

第三是估值修复。当下股票市场中的指数虽然波动不大,但是股票的分化是非常大的,会重点逆方向地去提前研究和布局一些股价处于低位的资产,包括装饰、农林牧渔、房地产相关的传统制造等。