原标题:中信证券:降准之后 LPR会下降吗?

7月9日央行公告称,决定于2021年7月15日下调金融机构存款准备金率0.5个百分点(不含已执行5%存款准备金率的金融机构),预计释放长期资金约1万亿元。降准通过向金融机构注入稳定资金,促进综合成本下降。那么,本次降准是否有望传导至贷款利率水平,从而带动LPR调整?大概率不变的政策利率会否对此形成制约?为什么我们认为后续LPR报价将成为宽松周期是否开启的重要观察点?本文将针对这些问题做出分析与解释。

LPR:受谁影响,又影响谁?

LPR形成机制改革

2019年8月17日中国人民银行发布公告,决定改革完善贷款市场报价利率(LPR)形成机制。新LPR主要有四大变化,一是报价方式改为按照公开市场操作利率加点形成;二是增加5年期以上的期限品种;三是报价行范围扩大;四是报价频率由原来的每日报价改为每月报价一次。新的LPR由各报价行于每月20日(遇节假日顺延)9时前,以0.05个百分点为步长,向全国银行间同业拆借中心提交报价,全国银行间同业拆借中心按去掉最高和最低报价后算术平均,向0.05%的整数倍就近取整计算得出LPR。

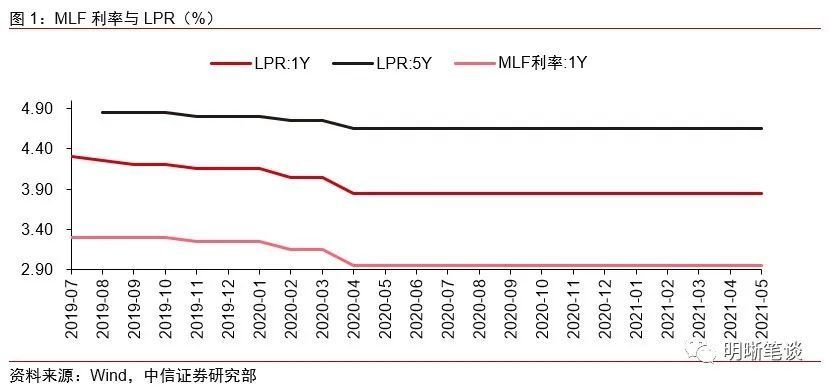

1年期MLF利率对于LPR报价影响作用较大。改革后各报价行在公开市场操作利率的基础上加点报价,市场化、灵活性特征将更加明显。其中,公开市场操作利率主要指中期借贷便利利率,虽然MLF在银行负债中占比不高,但MLF利率是央行中期政策利率,代表了银行体系从中央银行获取中期基础货币的边际资金成本,适合作为银行贷款定价的参考;加点幅度则主要取决于各行自身资金成本、市场供求、风险溢价等因素。从历史情况来看,LPR主要受1年期MLF利率影响:除了2019年9月,1年期LPR在MLF利率没有变动的背景中下调了5BP,其他情况下均是LPR与MLF一同变动,自2020年5月MLF利率没有调整后,LPR也已经维持了14个月没有变化。

LPR对实际贷款利率作用显著

LPR对实际贷款利率影响显著,LPR下调将直接带动企业融资成本下降。LPR形成机制改革的根本目的在于用市场化改革的办法,把前期降低的市场利率传导成为降低实体经济信贷利率,以推动实体经济融资成本的降低,解决融资难融资贵问题。各银行在新发放的贷款中主要参考LPR定价,并在浮动利率贷款合同中采用LPR作为定价基准。从实施的情况来看,LPR下调后,实际贷款加权平均利率也会随之下降。换言之,LPR水平的下降通过商业银行贷款定价行为将会传导到实体经济,有利于降低实体经济的融资成本。

降准叠加成本控制引导LPR下行

历史经验看降准与LPR的关系

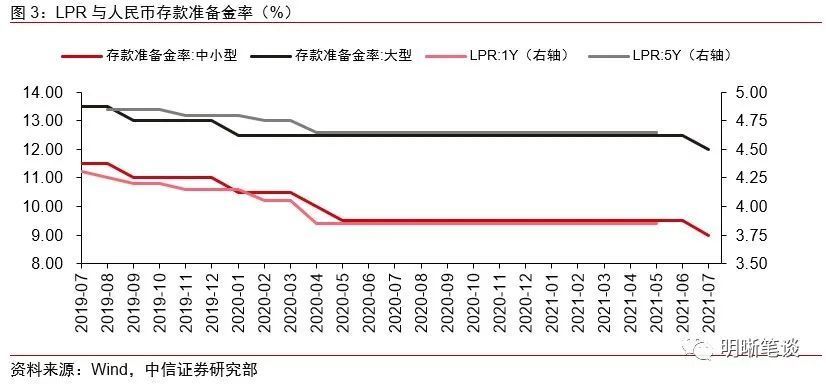

降准通过向金融机构注入长期稳定资金,促进综合成本下降,从而传导至贷款利率水平,带动LPR调整。降准将释放部分被冻结的长期流动性,在保持流动性合理充裕的同时,优化商业银行的资金结构,增加各类金融机构的长期稳定资金占比,促进综合融资成本稳中有降。金融机构可以根据实体经济需要进行资金配置,更好匹配实体经济融资需求,充分发挥银行服务实体经济、支持小微企业的重要作用,加大对实体经济特别是小微企业的支持力度。我们整理了自LPR形成机制改革后,历次存款准备金率调整当月LPR的报价变化情况,具体如下:

根据上表,基本上人民币存款准备金率发生变化后,当月的LPR也会随之下调。但也存在两次例外,一次是2020年5月,我们认为主要是仅有大型金融机构存款准备金率下调,对于中小型报价行来说并没有明显影响。央行2020年9月15日发布的《中国货币政策执行报告》增刊中提到,“LPR 改革后中国人民银行分别于 2019 年 9 月和 2020年 1 月两次降低法定准备金率各 0.5 个百分点,对报价行资金成本等加点因素有明显影响,降准当月均有部分报价行根据自身情况下调了报价,并带动报价的算术平均值下行了 0.02~0.03 个百分点,但因为变动小于 LPR 的最小调整步长,向 0.05%就近取整后,两次降准当月只有一次触发了 LPR 变化。”

银行负债端改革为LPR打开下行空间

存款基准利率改革会限制存款利率上限,遏制高息揽储行为,有利于降低银行的综合负债成本。中国市场利率定价自律机制日前召集会议,推动将商业银行存款利率上限定价方式由原来的“基准利率乘倍数”改为“基准利率加基点”,各银行定价的方式更为灵活,存款利率的精确度更高。我们曾在报告《存款基准利率改革会降低银行负债成本吗?》(2021-6-20)中计算得出:由于长端负债成本下降明显且占比较高的四大行存款受到相对严格的控制,因此整体上加权后的利率上限预计将要下降5BP。考虑现实操作因素,调控后短端实际成本上行的影响可能弱于长端下降,即利率上限的下降幅度可能超过5BP,我们预计在5-15BP。

负债成本下降便利实体经济融资,进而为贷款利率下行提供空间。此前为了支持实体经济,银行净息差不断下降,盈利空间被压缩,也损害了低成本信贷的可持续性。为了引导银行存款利息下降,近年来监管出台了多项措施,例如叫停了靠档计息存款产品、加强规范结构性存款和互联网存款。存款利率上限调整后,负债成本进一步下降,会降低银行的息差压力,在政策支持下,小微、三农将获得更大的支持空间,也可以进一步推动实体经济实际融资成本的降低。

MLF利率和传导时滞可能构成制约

然而,LPR的下行仍存不确定性,下行的空间可能也相对有限。一方面,MLF利率作为政策利率,大概率维持不变,LPR可能难现此前大幅下降的场景。《2020年第四季度货币政策执行报告》发布以来,央行引导市场关注政策利率而不是公开市场操作数量,中国人民银行有关负责人在7月9日就下调金融机构存款准备金率答记者问时强调“稳健货币政策取向没有改变”,那么作为政策利率的MLF利率大概率也不会变化。根据“LPR=MLF利率+加点”,降准如果只能改变加点程度,那么LPR实际压降的空间就会比较有限。参考以往的经验来看,存款准备金率降低但MLF利率没有变化的话,LPR报价仅下调5BP或没有变化,因此此次LPR报价能否下降并突破5BP仍存挑战。

另一方面,价格传导存在时滞,存款基准利率改革对LPR的影响未必能在这么短的时间内体现出来。观察商业银行负债变化情况,实际上从2020年开始各类银行的负债成本就已经在政策引导下缓步下行,但LPR自2020年5月起已经维持了14个月没有变化。这说明负债端价格变动并不能立刻带动资产端收益要求放松。存款基准利率改革传导到银行负债成本的下降本身就需要一定的时间,负债成本变化再传到贷款利率更不是一蹴而就的事情。

后市展望

总体来看,降准叠加存款基准利率下调对商业银行资金成本的影响有望带动LPR报价下行。虽然前文指出了MLF利率和价格传导时滞可能阻碍LPR的下行,但历史上也出现过MLF利率不变、LPR下行的情况,说明MLF利率下调并非LPR下调的必要条件;中国人民银行有关负责人也表示,此次降准预计降低金融机构资金成本每年约130亿元,通过金融机构传导可促进降低社会综合融资成本。存款基准利率改革直指银行负债成本,随后降准落地预计为市场释放长期资金约1万亿元。“量”“价”两个因素同时叠加,我们认为即便MLF利率不做调整,也可以有效压缩加点幅度,对LPR下行形成比较有力的推动作用。

从政策目标来看,降低实体经济融资成本,支持小微企业发展仍然需要降低LPR的报价水平。我们计算了实际贷款利率与LPR报价的点差,根据目前最新的一季度末数据,无论是整体的贷款加权利率还是个人住房贷款利率,与1年期和5年期的LPR报价相比,上浮的程度实际上都已经低于2019年末的水平了。以疫情前市场贷款情况为参考,若保持LPR不变,银行自主额外压降的空间比较少。因此在“提升金融服务能力,更好支持实体经济”的政策目标下,LPR下降会是控制实际贷款利率最为直接有效的办法。

我们建议加大关注下周公布的LPR报价——作为目前重要的政策走向观测点,其变动情况将影响后续的货币政策调节力度以及中长期利率走势。这次降准背后是政策逻辑的转变,体现为在经济面临下行风险时,财政政策受债务控制等因素影响不能施展拳脚,货币政策承担更多逆周期调节功能,因而判断中长期视角下的利率走势,关键在于后续是否还有宽松政策出台。如果LPR报价如预期有所下调,配合后续贷款利率稳步降低,则政府降低实体经济融资成本,支持小微企业发展的目标有望顺利实现,后续货币政策进一步宽松的必要性将大幅降低,货币政策有望在今年维持稳健取向。但如果LPR继续保持不动,实体经济融资难题依然无法得到化解,那么,货币政策或追加各类措施,从而推动缓解经济融资与发展的压力。