封面来源|ICphoto

封面来源|ICphoto文/邱晓芬

编辑/苏建勋

英特尔还在继续补齐它的芯片王国版图。

近日有消息称,英特尔正在和芯片生产商格芯展开收购谈判,交易金额或将达到惊人的300亿美元。

虽然英特尔方面拒绝对此作出回复,格芯方面的发言人也拒绝承认双方的谈判,但如果这笔交易顺利完成,将会是英特尔成立以来最大的一笔交易。

不过,消息披露后,业界对于这笔潜在收购的看法产生了两极分化。

悲观的一方认为,格芯和英特尔对于路线的追求并不一致。一直以来,格芯的态度很明确,并不执著追求微缩工艺的产能,而是选择在成熟节点上不断打磨,目的是为了提高某些节点上的芯片成本/集成优化/功耗。

追求尖端工艺确实是一场成本和时间的赌博,这种求稳的选择无可厚非。格芯的工艺虽然在可穿戴、射频、IoT等领域稳扎稳打,但代价是拱手送出毛利率更高的移动市场——和三星、台积电等公司形成差异化竞争的格芯,收入只有不到台积电的零头,毛利也低得可怜。

而英特尔现下的紧迫性是如何夺回先进制程的头把交椅,重拾对产业的主导权,而早已止步7nm研发的格芯对英特尔先进制程突围的助力十分有限。

但格芯对英特尔不是价值全无。

早在今年3月份,英特尔CEO帕特·基辛格新官上任三把火,用一个小时的直播宣布了英特尔IDM 2.0的愿景。

英特尔的IDM2.0计划的重点分为两个部分,一个是发展7nm先进制程,抢占新工艺节点先机;

一个是在芯片代工方面重新做好产业分工,包括三方面:坚持原先IDM模式下自有工厂的战略;不反对使用外部芯片制造厂商;对外重启原先失败的代工业务,为美国和欧洲的厂商提供代工服务。

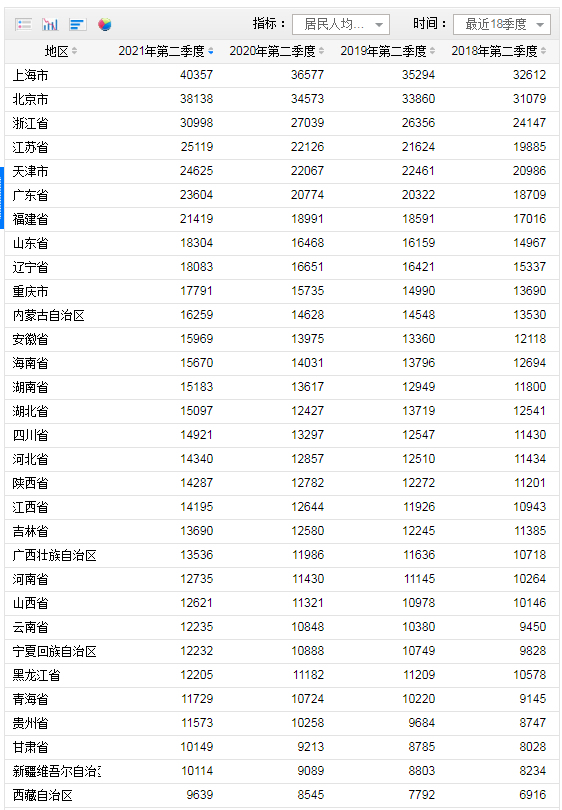

英特尔的变革,从竞争的视角来看,也是为了分掉厂商对于亚洲的依赖,重建欧美的芯片制造势圈——目前,全球半导体制造的产业格局形成了亚洲中心,八成份额集中在中国台湾和日本韩国,美国和欧洲加起来也不过20%。

台积电目前7nm以下成熟制程依旧占据营收半壁江山。格芯手上掌握90纳米-14纳米完整成熟制程,且同为美系公司,未必不会成为英特尔在成熟市场对打台积电的筹码之一,同时也可以与英特尔手头的10纳米工艺、以及正在攻克的7纳米形成互补,拼凑起更一个完整的工艺节点版图。

这笔交易如果真的完成,英特尔可以一次性将格芯苦心经营拿下的7%全球市场份额收入囊中,一跃成为全球第三大芯片制造厂商,在缺芯大环境下获得当下最珍贵的产能。

更重要的是,芯片制造是英特尔亟待补上的一环,也是夺回先进制程话语权的一步棋。IDM2.0计划之下,英特尔其实做了两手准备:先进制程研究费钱费力又不一定能成功,一旦英特尔的7nm,甚至是5nm在制造方面研发受挫,就立马可以快速整合第三方资源托底,快速进行加工制造,加速上市,不至于和AMD拉开太大差距。

而英特尔这样的IDM厂商重启代工业务时,不一定具备对其他客户服务的精神,格芯或许也可以帮助英特尔重新熟悉Foundry代工模式的know-how。

从这些角度来看,格芯对于英特尔来说不是没有利用价值。Wedbush Securities的分析师认为,“收购格罗方德是英特尔做出的正确决定”。

问题是,格芯值不值300亿美元?此前摩根士丹利对格芯的估值正是300亿美元,和这次传出的作价完全一致。不过,知名的半导体分析师陆行之在脸书上提出了不同的参考系。

他认为,格芯与联电的市占率都是7%,可以互为参考标的,联电的市值只有250亿美元。并且,彭博预计联电明年能赚16亿美元,而格芯相较之下客户不强、成本更高,明年的收入很有可能将达不到联电的水平。

在他看来,英特尔这笔300亿美元的支出不仅会整体上拉低其毛利率和ROE,还需要在未来数年承担起这笔庞大的商誉摊销,也就是市值高于书面价值的部分。

不管这个消息最终有没有变成现实,“芯片之王”英特尔的转型野心已经是摆在台面上事实。

在芯片制程方面,英特尔被市场称为“牙膏厂”,新CPU使用14nm许久,还衍生出了14nm++的工艺节点。10nm工艺量产迟迟没有落地,而对手AMD早已将CPU的主要制程推进到7nm、5nm,老伙伴苹果也为此抛弃英特尔选择自研芯片的道路。在二级市场,英特尔的市值也已经被英伟达超越。

这已经不是英特尔今年传出的第一笔大额收购。此前,AMD公司此前抛出了350亿美元收购赛灵思的计划,作为回击,英特尔豪掷167亿美元收购了可编程逻辑器件厂商Altera,成为仅次于仅次于赛灵思的全球第二大可编程逻辑器件厂商。

全球半导体的格局,就是在一次次巨头连纵合横的并购潮中洗牌重整,背后也是商业势力的明争暗斗。

英伟达此前对ARM的收购案就遭到了各大芯片公司的反对,如果英特尔真的要收下格芯,同样的戏码未必不会重演。

可以预见的是,这次两家巨头的合并或许不会是一笔简单的交易。

当中的复杂性在于,格芯作为曾经脱胎于AMD的厂商,双方“分手”后依旧有着深入的联系。格芯此前就与AMD达成了高达16亿美元的芯片供应协议,而AMD在CPU上与英特尔又素来存在着竞争关系。

如果最终交易真实存在,那么融入巨头生态的格芯亟待处理的问题是,如何平衡好那些与英特尔在CPU/FPGA等领域存在竞争的老客户们。