来源:鞭牛士

8月12日美股盘后,蔚来发布了2021年第二季度财报。

财报显示,蔚来在二季度的净亏损,相较于上个季度,扩大了30.2%,整车毛利率和综合毛利率相较于上个季度,也都出现了下滑。

和蔚来财报同步的是,理想继小鹏之后,在港交所双重上市。这次,蔚来慢了一步。

而在8月初,造车新势力们则刚刚交付了自己的7月份成绩单。在这份成绩单中,一直是新势力中销售冠军的蔚来,却掉到了第三名,被小鹏和理想反超。

蔚来面对的不仅仅是来自小鹏和理想的压力。特斯拉依然领先在前,小米、360等巨头公司,在官宣进入新造车行业之后,已经在抓紧招兵买马,第二梯队的公司如哪吒汽车、零跑汽车等,正在迎头赶上。

蔚来的净亏损和毛利率为何会下降?目前的“掉队”状态,是蔚来增长乏力还是另有隐情?在这背后,它又有哪些动作和打算?

01 亏损扩大,销量落后

先来看看蔚来刚发布的这份二季度财报。

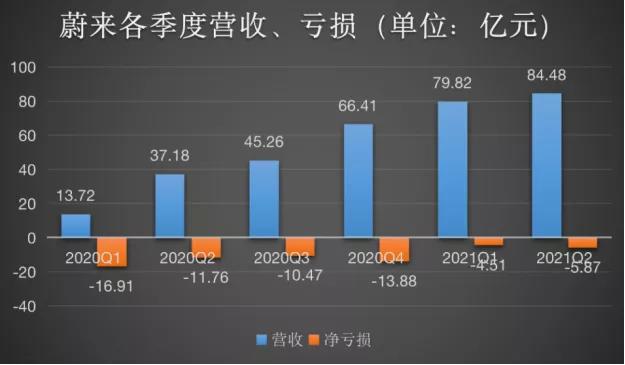

财报显示,蔚来汽车第二季度营收84.5亿元,同比增长127.2%,环比增长5.8%,相比一季度的增速稍有减缓。经营亏损为7.633亿元,同比收窄34.2%,环比扩大158%;净亏损为5.872亿元,同比收窄50.1%,环比扩大30.2%。

蔚来各季度营收、净亏损数据/制图:鞭牛士

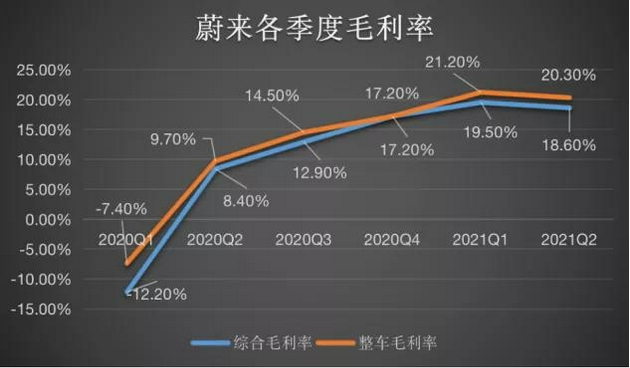

蔚来各季度营收、净亏损数据/制图:鞭牛士2021年第一季度,蔚来的毛利率得到了大幅改善,但据蔚来的二季度财报显示,其毛利润为15.7亿元,同比增长402.7%。其中,蔚来整车毛利率(只卖车的毛利率)为20.3%,一季度的整车毛利率则为21.2%;综合毛利率(即卖车、软件、电池等综合收入下的毛利率),本季度为18.6%,一季度则为19.5%。

对比彭博社此前预期,蔚来的Q2营收超过其83亿元的预期,但毛利率未达预期,较彭博社的预期低了0.5%。

蔚来各季度毛利率/制图:鞭牛士

蔚来各季度毛利率/制图:鞭牛士对于毛利率下降的原因,蔚来给出的解释是,因为单车ASP下降了8000元,且蔚来ES6的销售占比增加,叠加单车成本下降3000元的情况下,蔚来的单车毛利润下降了5000元。此外,蔚来缩短了目前产品的摊销折旧的周期,也导致了单车摊销折旧的增加。这部分在今年下半年对整车毛利率的影响是2%。

另一方面,蔚来的运营费用在增加。据财报显示,蔚来在2021年的研发支出 8.837 亿元,同比增长 62.1%,环比增长 28.7%;销售、一般及行政支出 14.978 亿元,同比增长 59.9%,环比增长 25.1%。

对于研发费用和销售费用的增加,蔚来给出的解释是:主要是因为新产品和技术的设计和开发成本的增加,以及研发职能部门员工数量的增加,以及公司营销活动的增加和销售服务人员的增长。此外,为应对2022年更多车型的交付需求,蔚来称,将在今年继续扩大相关方面的投入。

财报显示,蔚来第二季度汽车交付量为21896辆,同比增长111.9%,环比增长9.2%,其中,包括4433辆ES8、9935辆ES6以及7528辆EC6。

2021年7月份,蔚来的汽车交付量为7931辆,同比增长124.5%,包括1702辆ES8、3669辆ES6以及2560辆EC6。截至2021年7月31日,蔚来汽车累计交付ES8、ES6及EC6共125528辆。

据7月份三家造车新势力的成绩单显示,理想7月份交付了8589辆汽车,环比增长11.4%;小鹏交付了8040辆汽车,环比增长22.5%;此前一直占据冠军的蔚来,7月份环比则为-1.9%,并被小鹏和理想反超,掉到了第三位。

对比2021年上半年的整体数据:在上半年,蔚来、小鹏、理想的汽车交付数量分别为41956、30738、30154辆,蔚来依然位于第一的位置。但就上半年交付数量而言,蔚来、小鹏、理想的同比增速分别是196%、500%、217%,蔚来的增速最小。

新造车第二梯队的选手们也正在迎头赶上。哪吒汽车7月份交付了6011辆汽车,同比增长为392%,零跑汽车交付了4404辆,同比增长为666%。

对于第三季度,蔚来在财报中也给出了交付数据预期:其预期第三季度交付量在23000至25000之间,较2020年同期增长约88.4%至104.8%,较二季度的环比增长为5.0%到14.2%之间。

当然,蔚来还有追赶的底气和时间。据财报显示,截止至 2021 年6月30日,蔚来的现金及等价物储备为483亿元,现金流相对比较充足。在产品方面,蔚来计划在2022年推出三款新车型。

在财报发布之后的财报电话会上,蔚来创始人李斌表示,如果要观察蔚来销量及市场份额,“五菱宏光 EV 和我们比较的意义不是特别大”,在拥有着奥迪、宝马、奔驰等高端纯电SUV市场中,蔚来占据超过一半的市场份额。

“我们今年的量不会有太多的增加,但我们更看重长期的利益。”李斌说。

02 酝酿更大的一盘棋?

在似乎没那么风光的财报背后,看起来,李斌正在试图布局一盘更大的棋局。

销量要靠产品提振。李斌在电话会议上称,2022年,蔚来要发布的三款新车中,均将基于未来技术平台2.0,包括旗舰高级智能电动轿车ET7。其中一款新车,将比现在所有蔚来车型的定价都要更低。

自动驾驶也是蔚来发力的重点。“新一代自动驾驶系统NAD(NIO Autonomous Driving)开发工作进展顺利,相信它将全面超越市场主流自动驾驶系统的体验。”李斌称。据李斌介绍,2021年5月,蔚来ET7首台生产线样车下线,已经开始了一系列整车功能性能和法规测试,8月,蔚来将发布NIO os 3.0。

为了应对更多车型的交付,蔚来正在研发上提速。李斌称,从今年三季度开始,研发费用会显著增加,“全年还是 50 亿元的(预算)规模”。

“希望今年能如期花出去,代表我们研发比较顺利。年底研发团队的规模会是年初的2倍左右,我们这方面的决心还是很大的。”李斌表示,“蔚来现在的研发周期已经是行业内最快的,尽管也要平均两年的时间。”

除了费用投入,蔚来也在人才上不断加码。根据规划,蔚来的自动驾驶队伍目前有500人左右,到年底,将会增加300人左右。

此外,蔚来的自动驾驶软件渗透率也在提高。第二季度,蔚来NIO Pilot的选配率超过了80%。

在产品数量策略上,李斌想做一个平衡:蔚来希望给用户更多选择,但不会像传统汽车企业推太多车型,也不会像同行公司,只推两三款车型。因为不同尺寸、构造、设计的车型,能满足不同用户的需求。

另一方面,蔚来正在加速换电站的推广布局。

7月11日,蔚来通过NIO Power Day发布了中期换电补能体系规划。规划显示,到2021年底蔚来计划设置换电站700座,相比于年初500座换电站的计划,有了进一步的加码。蔚来还表示,后续将以每年新增600个换电站的速度进行布局,到2025年形成4000座换电站,其中中国以外市场的换电站约1000座。

截至目前,蔚来已经建成361座换电站,覆盖103个城市,为用户完成了超过300万次换电。但这也意味着,在下半年,蔚来需要持续投入,去完成700座换电站的目标。

海外市场也是蔚来重点发力的方向。

蔚来出海的第一站是挪威。欧洲是目前除中国外,最肥沃的新能源汽车市场。而挪威对于电动车的认可度极高,全国65%以上的新车都是电动车。这对于电动车企业来说,无疑是一块宝藏。

2020年9月份,国内的各家造车新势力就已经开始纷纷出海挪威。小鹏今年出口了第二批的G3,蔚来首批量产ES8,预计将于今年9月在挪威开放预订和交付。接下来,包括蔚来全新ES8在内,NIO House、NIO Power等都将陆续与挪威用户见面。

但出口挪威,蔚来基本上没考虑在短期内赚钱。李斌表示,他对挪威市场不设销售目标,大体上不追求盈利,搭建品牌和服务的体系,做好用户满意度,是公司最优先的目标。大手笔投放挪威,主要是为了打出口碑,从而撬动整个欧洲市场。

在2021年第二季度,蔚来还任命了欧洲 CEO,开始组建欧洲团队。之后,蔚来会进入更多的欧洲市场。

更重要的消息是,李斌透露,蔚来进入大众市场的相关工作正在提速:“我们将通过新的品牌进入大众市场,目前已建立了核心团队,迈出了重要的一步。”

此前,李斌已经率队拜访了上汽通用五菱,并亲自试驾了宝骏KiWi EV。李斌认为,KiWi EV是一款在全球都很具有原创性、科技感、未来感的智能汽车,“蔚来汽车的车主们,如果家庭第二台车就应该是KiWi EV这样的产品,时尚、年轻、好玩。”

对于蔚来推出的新品牌,是否会与宏光MINI EV这类微型车竞争的问题,李斌说:“蔚来品牌与大众市场新品牌类似奥迪-大众、雷克萨斯-丰田的关系。我们的新品牌不会进入五菱宏观的细分市场。我们希望以比特斯拉更低的价格,提供更好的产品和服务。”

自动驾驶研发、基础设施建设、海外市场发力、推出大众品牌,可以看到,蔚来正在从四面八方铺开自己的业务,试图将蔚来在电动汽车市场的影响力铺的更深、更大,且这些业务在短期内,不能很快收到回报。

03 新的赌桌 新的底牌

毫无疑问,电动汽车市场正在酝酿一场爆发。

据乘联会的最新数据显示,2021年7月,新能源车国内零售渗透率14.8%,1-7月渗透率为10.9%,较2020年5.8%的渗透率提升明显。而据中汽协数据,7月份,国内新能源汽车市场销量达到27.1万辆,环比增长5.8%,同比增长1.6倍。

在这场爆发来临之际,李斌正在带领蔚来,试图在更大的范围内获得优势。但是,摊子铺的越大,面临的挑战显然也会越大。

一方面是供应链。进入2021年第二季度后,由于新冠疫情和极端天气状况,全球的汽车供应链都遇到了巨大挑战。李斌在电话会议上表示,蔚来会与供应链合作伙伴一起努力,尽量降低供应链波动对三季度总体生产和交付的影响。

对于蔚来三季度的交付上限,李斌也认为主要是受供应链的影响。近期反弹的疫情已经在影响生产:蔚来有一家内饰板零件供应商在南京高风险区,目前停产中;马来西亚疫情导致一些芯片工厂停产,使得整个行业都受到了影响;此外,蔚来还从德国进口零部件,受到德国洪水影响,有些工厂被洪水摧毁了。

李斌表示,对于马来西亚和德国所带来的影响,目前可控,“但对三季度供应影响会很大”。

蔚来决心很大、但同样耗资也巨大的换电业务,也是一个不小的压力。

换电业务的本质,是对行业标准的定义和对该场景的覆盖掌握,将极大提升其对行业“电池标准”的话语权,进而实现倒逼上游的可能;且换电模式有着快速补给、灵活性及对动力电池的重复利用方面的优势。但因为其成本巨大,若想实现盈利,则必须形成规模效应。这对于目前的蔚来来说,依然为时过早。

事实上,早在2013年,特斯拉就曾尝试过换电模式。但在面对换电站建设投入过高、收入微薄的情况,特斯拉仅推出了一款换电车型,后续就取消了换电功能,转而走在了快充技术的不断研究上。

比亚迪董事长王传福,更是公开表达过对换电模式的质疑,今年三月还用了“扯淡”这样的过激言论来形容该模式。

在蔚来7月9日举办的三周年NIO Power Day上,当蔚来总裁秦力洪在被问到蔚来目前在补能体系上投入的费用大概有多少、什么时候能回本时,十分激动地表示,几十亿的投入费用肯定是有的,但蔚来是一家成长型公司,相对投入的绝对金额占总投入的比例会越来越少。

秦力洪甚至用家长给孩子做教育投资来类比蔚来对NIO Power的投入:“我们怎么来对待家里的孩子在学龄的时候上学的费用,这是我们家的亏损还是我们家的投资。你会去省这个钱吗?如果你有更好的机会,伸伸手哪怕借点钱让你的孩子上最好的学校,让你的孩子考第一名,您会做吗?您会。但是从这个事上我们看到很多公司的行为,似乎它不会。”

秦力洪也强调,不能用亏损这个概念来思考NIO Power:“我们做了一个正确的战略选择,而且会一直做下去。越多的人认为我们亏损得受不了,我们的战略竞争窗口期就会越长。”

而在市场压力下,之前一直表示“坚决不降价”的蔚来,更是宣布推出大众品牌,要加入这个本就竞争激烈的领域。

此前据媒体报道,前WeWork大中华区总经理艾铁成已经加盟蔚来,出任战略新业务副总裁,直接向李斌汇报,艾铁成在蔚来负责的新业务就是副品牌,副品牌车型售价大约在15-20万元之间。

李斌在财报电话会议上则表示:“大众市场的品牌是长期的战略思考,我们现在看到大众市场真正欠缺的是非常有竞争力的(智能电动)产品。”

但这是一个更需要厮杀的战场。小米、360先后宣布入局中低端车型市场,理想在年初就称,要将售价下探至15万元,小鹏本来主打的就是15-25万元的中高端的市场,特斯拉的价格更是一降再降。

对于李斌,业内人士和内部员工的普遍评价是,“擅长做战略,能很快看到事物本质,但不擅长运营”。自进入新造车行业以来,蔚来曾频频陷入危机、艰难闯关,陷入过低谷,也站上过高峰。

现在,带着庞大的野心,李斌带着蔚来,又一次上了赌桌。