原标题:史赛克的“危险游戏”与风起云涌的骨科市场

图片来源:图虫创意

图片来源:图虫创意骨科市场的热度不减。

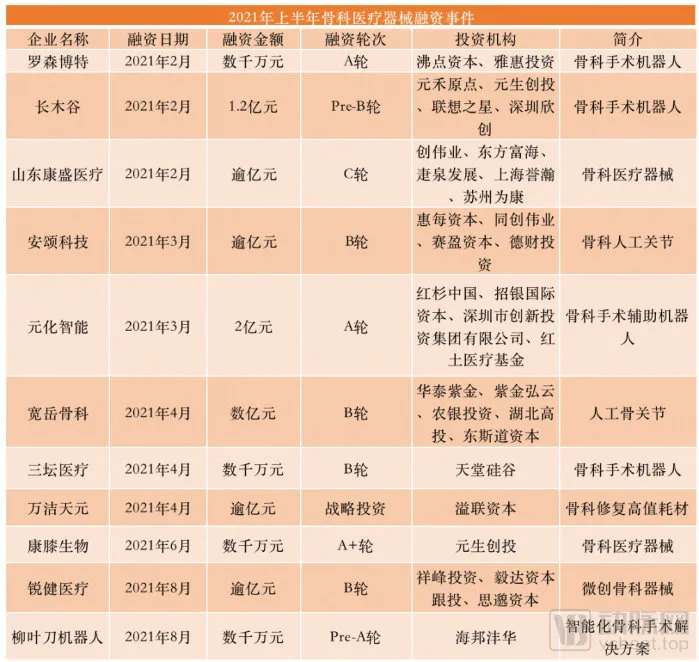

据动脉网统计,仅今年上半年国内骨科领域就发生了11笔融资,融资金额大部分逾亿元。

数据来自:动脉橙数据库

数据来自:动脉橙数据库“进口替代”与骨科头部企业集聚海外的市场环境,正推动着骨科行业向前发展,资本市场与整个行业都渴望在过程中找到本土骨科发展的答案。

纵观近年来国内相关企业发展情况,不难发现具备国际竞争力的企业仍占少数,如何开拓更广阔的市场,走出自己的成长曲线,成为诸多企业待解的难题。

在这一风起云涌的市场,骨科巨头史赛克却缔造了自己的奇迹,实现销售额连续40年增长。史赛克何以成功突围并领跑行业数年?动脉网对此进行了解析。

靠一个发现起步

史赛克的故事要从其创始人Homer Stryker说起。

事实上Homer Stryker最初并非专业医疗器械研发商,而是一名整形外科医生。在其行医的过程中,他发现某些医疗产品根本无法满足患者需求。这一发现,促使他迈出了医疗器械研发的第一步。

1936年-1939年期间,Homer Stryker正式开始了他对医疗器械的探索。在此期间,Homer Stryker研发出人生中首个产品——翻身床架和步行鞋跟。随后Homer Stryker便在密歇根州卡拉马祖开始了他的医疗实践,并于博尔赫斯医院设立办事处,使用地下室进行产品研究和开发。

随着研发的推进,其产品陆续上市并大受欢迎。1941年Homer Stryker创办The Orthopedic Frame Company对产品进行批量生产。

一年后,为帮助护理人员转动背部严重受伤的患者,公司开始对Wedge Turning Frame进行制造。

1946年,Homer Stryker合并了The Orthopedic Frame Company,并于1947年发明摆锯并申请专利,为后期手术器械等系列产品打下了基础。

历经十余年发展,1958年Homer Stryker及其团队结合车架特点成功研发Circ-O-Lectric床,并创造100万美元的销售额。

1964年对史赛克来说是历史性的。正是这一年Homer Stryker宣布退休,也正是这一年公司为纪念Homer Stryker正式更名为史赛克公司(Stryker Corporation)。

回看这段历史,不难发现Homer Stryker的个人经历与其和公司共同成长的这二十余年,持续影响着史赛克。当初Homer Stryker为研发出满足患者需求器械的初心,成为了史赛克的内生基因——“与患者一起推动医疗健康保健发展”。

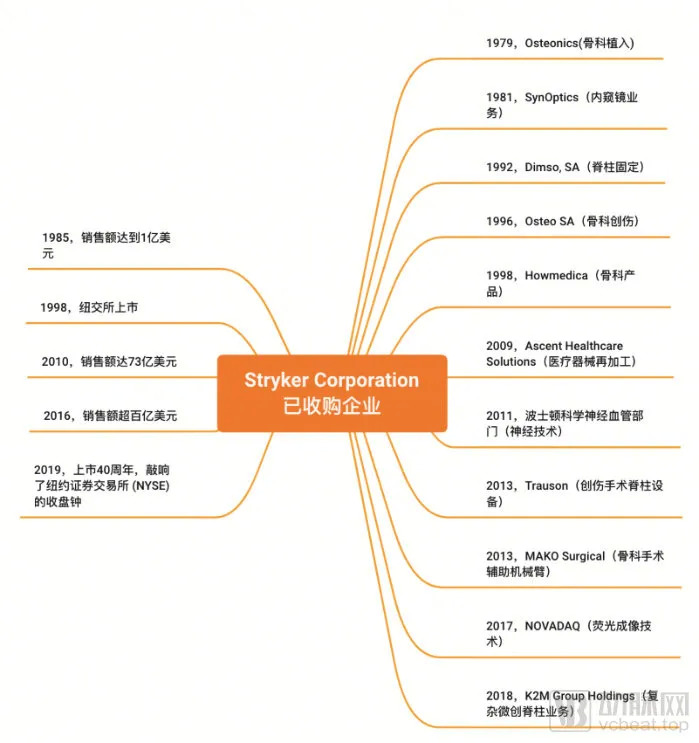

1976年,史赛克的销售额已增长至1,730万美元。三年后,史赛克在纳斯达克上市,并于同年收购Osteonics公司,一举进入骨科植入市场。

1981年-1996年期间史赛克在销售额上距离五年前已翻了近6倍,突破1亿美元。在此期间,史赛克先后通过收购扩充了其内窥镜、脊柱固定、骨科创伤等业务线。

在纳斯达克上市18年后,1997年史赛克于纽交所上市。1998年,史赛克收购全球骨科市场一大巨头Howmedica,并在第二年将其规模扩大了一倍。

2009年,史赛克收购美国医疗器械再加工、再制造服务商Ascent Healthcare Solutions。2010年,史赛克销售额已增长至73亿美元。

2011年,史赛克收购波士顿科学的神经血管部门,扩展其神经技术业务。2013年史赛克再度出手,收购Trauson和MAKO Surgical先后拓展创伤手术脊柱产品及骨科手术辅助机械臂发展。2016年,史赛克销售额已超百亿美元。

2017年-2018年期间,史赛克相继收购NOVADAQ、K2M Group Holdings扩展其在荧光成像技术及复杂微创脊柱领域业务。2019年,为庆祝公司上市40周年,史赛克领导层敲响了纽约证券交易所 (NYSE) 的收盘钟。

史赛克已收购的企业(经官网信息整理)

史赛克已收购的企业(经官网信息整理)借助并购的力量,史赛克走得很快。

并购,生存与扩张下的抉择

无并购,不巨头。上市以来,11轮重大并购,史赛克的销售额随之飞速上涨。通过并购实现快速发展似乎已成为史赛克的重要战略。

史赛克通过吸收外部资源的方式,不断对其产品线进行扩充,入局多个领域,进而提升企业竞争力,帮助公司实现跳跃式发展。

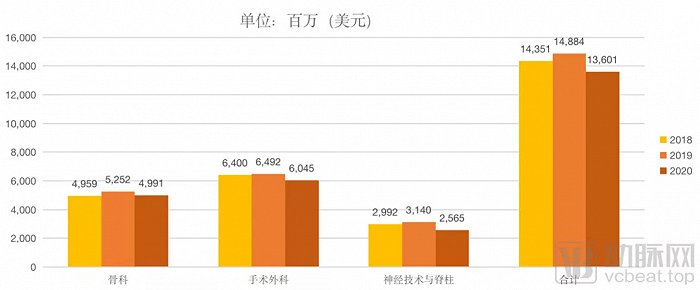

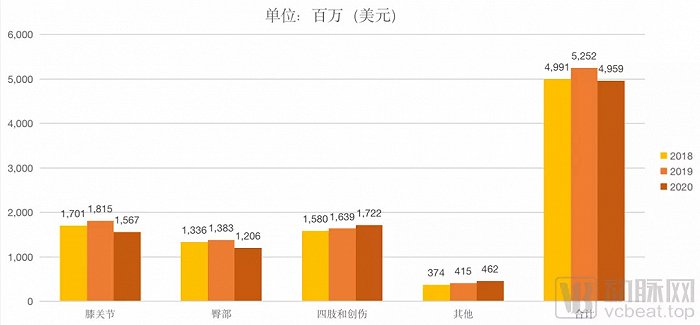

产品净销售额

产品净销售额通过对其产品净销售额数据分析,对史赛克的市场打法我们可管窥一二。在2018年-2020年期间,史赛克骨科、手术外科板块、神经技术和脊柱三大板块的业务销售占比几乎持平,但2019年史赛克各板块业务均有上升,2020年则出现回落。

手术外科业务:销售额占比最大

拆分来看,其手术外科板块业务的销售额占比最大,2020年约占总比45%。其中仪器、内窥镜、急救及重症患者用品、可持续性解决方案销售额分别在该板块业务占比39%、29%、28%、4%。

手术外科板块销售额占比

手术外科板块销售额占比其手术外科产品几乎涉及整个医疗过程,管线极为丰富。包括应急和复苏产品、手术设备、导航系统(仪器)、内窥镜和通信系统(内窥镜)、患者处理、紧急医疗设备和重症监护一次性产品(急救及重症患者用品)、再加工和再制造的医疗设备(可持续性解决方案)以及用于各种医疗专业的其他医疗器械产品。更为重要的是,史赛克部分细分产品板块并非仅有一类产品,而是包含多种解决方案。在其病床系列产品中,便有11种解决方案之多。

骨科领域:史赛克的主战场

史赛克在骨科领域的业务主要覆盖颅颌面、脚和脚踝、关节置换、脊柱、创伤和四肢、上肢、运动医疗、数字系统等相关解决方案。其销售额位居第二,2020年其销售额占总比34%,其中膝盖、臀部、创伤和四肢、其他销售额在骨科板块占比分别为32%、24%、35%、9%。

从销售额数据来看,2018年-2019年期间,史赛克在臀部相关产品战略布局上并未做大幅调整,基本持平。但在2020年,作为骨科业务主要营收来源的膝盖板块业务,却被创伤和四肢业务营收赶超。

骨科销售额占比

骨科销售额占比营收的变化来源于史赛克在战略上所做出的调整。2020年,史赛克以41亿美元的高额价格完成了对Wright Medical Group NV(莱特医疗)的收购。

莱特医疗是一家成立于1950年的老牌公司,以四肢产品见长,其中包括肩、肘、腕、手等上肢手术解决方案,以及脚和脚踝等下肢解决方案。

史赛克与莱特医疗两家企业虽存在一定程度上的业务重叠,但各自擅长部分并非完全一致。此次收购可以说是对史赛克的一次创新补足,填补了史赛克竞争力不太大的四肢业务。史赛克则意欲以此为基础打出一套组合拳,以期尽快占领创伤及四肢市场。

史赛克首席执行官Kevin Lobo对此曾表示:“莱特医疗的下肢产品将弥补史赛克相关产品局限性。此次收购进一步加强了公司创伤和四肢业务在全球的市场地位,为公司推进创新、改善医疗以及覆盖更多患者提供了重大机遇。”

收购莱特医疗后,去年史赛克推出AXSOS 3踝关节融合系统。该系统通过对不同人群的25,000多张骨骼CT图像进行数据分析,给出大部分人群适用的产品,减少客户定制需求,进一步节省医疗成本。

巨头并非一天酿成,史赛克在骨科赛道的战略并不仅限于此。

面对手术精度不够造成的关节置换手术翻修率高、软组织损伤等问题,2013年史赛克斥资17亿美元收购MAKO Surgical,获得MAKO关节置换机器人这张“王牌”,成功切入骨科手术机器人赛道。

该款机器人能够基于CT扫描,对患者的骨骼结构进行3D智能建模进行术前规划,找到对患者造成伤害最小的手术路径,减少患者身体损伤。Mako的触觉技术则能够持续评估整个手术过程中患者软组织与关节之间的平衡,以解决种植体对齐、软组织平衡、屈曲挛缩等问题,为外科医生及相关手术人员持续提供实时数据,减少手术潜在风险,以保护患者骨骼不受损伤。

在史赛克所进行的多项研究中表明,与传统治疗模式相比,该项技术(机械臂辅助全膝关节置换术)准确性和精确度更高。患者术后能够疼痛得到显著改善,不仅吗啡总消耗量减少,而且住院时间也得以缩短。

面对骨科手术精度不高这一长期困扰行业的痛点问题,史赛克此举无疑找到了问题的关键,再次将企业推至行业高地。

Mako关节置换机器人在帮助史赛克进入手术机器人市场,推动其骨科业务快速上升的同时,也成为了目前唯一一款在国内获批上市的关节外科手术机器人,成功敲响了中国市场的大门。

但史赛克仍未停止对于市场需求的探索。为了提高医院对Mako的接受度,史赛克通过将Mako关节置换机器人与其已有关节植入产品相结合,形成整套产品以方便医生使用。同时,围绕Mako关节机器人史赛克还打造了髋关节置换及膝关节置换两套手术方案等。作为骨科三巨头之一,史赛克在产品战略上可谓布局全面。

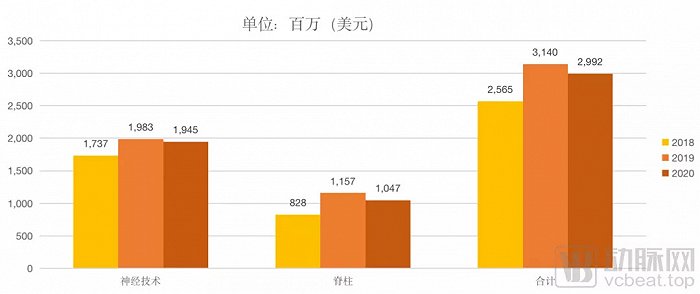

神经与脊柱:前期业务营收最高

再看史赛克占总销售额21%的神经与脊柱板块业务,据史赛克财报显示,2019年其神经技术和脊柱净销售额增长19.2%,相较于骨科(净销售额增长5.2%)与医学外科(净销售额增长8.8%),神经技术和脊柱业务营收占比最高。

同时,近三年该板块业务销售额呈现起伏之势。在2019年,史赛克神经与脊柱板块业务销售额均明显上升,在2020年则稍有回落。

神经与脊柱销售额占比

神经与脊柱销售额占比事实上史赛克神经与脊柱板块业务早已面临瓶颈,2013年-2017年期间,史赛克脊柱部门营收涨幅不大,且增速放缓。就其财务报表来看,2018年其脊柱业务持续下跌,2019年才有明显回弹。

面对这一困境,史赛克仍旧通过并购方式赋予脊柱业务生机。

2018年,史赛克对对其陷入发展困境的脊柱业务再次出手,收购微创脊柱产品制造商K2M。

与强生、史赛克等巨头相比,K2M虽然2004年才开始进入脊柱领域,在骨科领域显得颇显年轻,但其发展却相当迅猛。凭借企业在3D打印技术上的领先性,K2M不仅拥有复杂脊柱产品、微创手术产品、脊柱退行性疾病产品等丰富产品管线,而且企业每年向市场推出10至12种新产品。被史赛克纳入麾下前,更是有10款产品获得FDA批准。

史赛克再下一城,通过收购K2M重振其表现不佳的脊柱业务。

在骨科领域史赛克可谓走得很清醒。尽管其骨科产品已较为健全,且具有优势,但它却清楚知道自己的薄弱所在,一次次通过并购的方式对资源进行整合,在巩固其行业地位的同时,减少竞争阻力。

结合其表现及相关财务数据来看,并购似乎已成为史赛克发展之路上的救命良药,相较之下其内生性增长近几年则颇显无力。或许对于史赛克而言,并购不仅是扩张,更是生存。

国内企业如何走出自己的成长曲线?

史赛克成为骨科巨头并非偶然。尽管骨科赛道逐渐变热,创新企业不断涌入,疫情冲击下,其业务呈现出增速放缓趋势,但是这一切却仍未能撼动史赛克的地位。在困境面前,史赛克何以成功突围并领跑行业数年?其市场打法值得深入剖析。

其一,史赛克入局早,其Circ-O-Lectric床等核心产品在早期市场几乎处于垄断。这一技术的长板优势帮助企业快速占领市场,其销售额随之不断上涨。同时,技术与资源的积累,则为史赛克后续发展打下了深厚基础。

其二,经过前期的稳步扩张,史赛克启动了其上市计划。上市后,史赛克便开始通过收购吸收外部资源,快速扩大业务范围。正是1979年,史赛克收购Osteonics,才帮助其进入骨科植入市场。后续,史赛克则逐步通过收购企业,对细分市场进行深耕。其产品线不断得到丰富,销售额亦随此战略翻倍增长。

其三,搭建好企业产品框架后,史赛克仍持续关注行业新兴发展动向。伴随3D打印、手术机器人、人工智能等技术发展,史赛克通过收购企业的方式对其相关业务进行填充布局,以保持企业竞争力。同时,企业还将自身技术与创新技术相结合,提供整套解决方案,为企业创造更多市场机会。

其四,尽管骨科业务作为史赛克的“王牌”业务为行业所熟知,但史赛克在业务上的布局却不局限于此。从其产品数据可看出,史赛克的业务范围还包括医疗外科、神经及脊柱等板块业务。庞大的业务线为史赛克发展提供了更多试错与开拓发展的可能性,也为其在行业中发展提供了更多竞争力。

最后,在市场开拓上,史赛克也并未局限于美国市场,而是对于中国、日本、拉丁美洲等海外市场均有涉足。

通过梳理分析,可以看出史赛克最初进入医疗领域便拥有着天然的优势。早期,Homer Stryker对于市场痛点的深入洞悉以及其在技术上的领先性,使之能够凭借其技术成功占领市场,迅速积累资源为后续发展打下基础。

成功上市后,并购则成为史赛克的主要战略。史赛克通过并购策略对各个细分赛道进行开拓,使产品线得到丰富。医疗、骨科、神经与脊柱三大板块庞大的业务线则互为支撑,在为史赛克提供了更多的收入来源、竞争力、可能性的同时,为其发展提供了更多的缓冲空间。

但史赛克之所以能够坐上巨头宝座其在战略上成功却不止如此。对于收购企业,史赛克有着独特的眼光与战略,在这一环节把准市场发展的势头与了解企业自身显得极为重要。

对于史赛克而言,并购不仅是生存,也是保持企业竞争力的关键所在。其收购企业类型、规模等不仅几乎贴近行业新兴发展动向,而且在收购后史赛克还将对收购企业与自身业务进行整合,以缔造独特性,快速占领市场。

史赛克之所以能够成为骨科巨头,有其自身实力与战略优势所在,其成长路径对于骨科市场的企业亦具有一定参考性。

对于“巨头”而言,并购或许是必经之路。通过收购实现快速发展与转向,走出自身困境,不失为一种方法。但值得注意的是,如何找到自己的节点,跳脱出并购陷阱,将自身技术与创新技术相结合,创造自己的内生力更为关键。同时,对于市场新兴发展动向的关注、丰富产品管线、开拓海外市场也必不可少。

对于“新闯入者”而言,在企业成长上需要有深入的思考与布局。首先需要找到自己的“长板”所在,以创新代替同质化,帮助企业快速占领市场并积累资源。其次,培养对市场的判断力,结合企业自身发展对市场进行深入考察,进而给出清晰策略也是帮助企业快速成长的关键所在。

随着人口老龄化的加剧,以及《国家骨科医学中心及国家骨科区域医疗中心设置标准的通知》等相关政策的发布,骨科行业的列车正引领着一众企业驶入“黄金时代”。据相关资料整理,2018年大博、凯利泰、正天等国内企业,其市场占有率分别已达2.86%、1.83%、1.53%。

其中,大博医疗以骨科、神经外科、微创外科、脊柱类植入耗材为主,先后通过了FDA、CE、ISO13485、GMP等专业认证。凯利泰则围绕脊柱、创伤、脊柱类、关节微创等产品构筑起多领域骨科医用高值耗材产品线,并陆续获得欧盟CE认证、美国FDA 510K与日本厚生省认证。正天主要从事骨科医疗器械研制、生产、经营和服务,其在关节、脊柱、创伤领域业务较为丰富。

尽管随着技术日渐精进,我国骨科行业本土企业已初具竞争力。但如何走出自身的成长曲线,实现进口替代仍是值得思考的问题。