原标题:“芯”香难拒!本土服装户外龙头拟斥资2.6亿收购一芯片公司股权

又有企业瞄准了半导体芯片领域了。

昨日晚间,“中国户外用品第一股”探路者发布了一则公告,表示公司与嘉兴源阳股权投资合伙企业(有限合伙)(下称“嘉兴源阳”)、厦门曦煜股权投资合伙企业(有限合伙)(下称“厦门曦煜”)共同收购北京芯能电子科技有限公司(下称“北京芯能”)80%股权,成交价格约3.46亿元,其中公司以自有资金2.60亿元收购北京芯能60%股权。交易完成后,北京芯能将成为公司控股子公司,纳入合并报表范围。

对于这一举措,探路者称是为增强公司持续发展能力和盈利能力,改善公司资产质量,优化公司产业结构。据称,后续,探路者将涉足显示驱动IC设计、研发、芯片封装产品等领域的新业务。

或是受此消息影响,今日开盘后,触“芯”的探路者股价一度大涨近6%,不过很快即滑落,一度跌超8%。截至今日午间收盘,其报11.42元,股价下滑了2.48%。

并购亏损公司,有董事投弃权票

“不务正业,蹭热点。”在雪球上,有投资者在前述公告下面这样留言。

对于探路者来说,这确实是一次大跨界的投资。

公开资料显示,北京芯能成立于2019年10月,至今尚不足两年。其主营业务定位为LED显示驱动IC设计和大型显示屏用Mini LED产品的生产,主要面向国内外市场及客户。北京芯能持100%股权的株式会社Silicon Inside(下称“SI公司”)成立于2009年7月,主要业务为IC开发,包括Mini LED直显和背光的IC产品、Micro LED的背板IC、压力触控IC。

此外,北京芯能当前主要为LED显示领域有芯片研发需求的企业提供设计和技术服务,未来将主营业务转型为从事LED显示领域的集成电路自主研发以及芯片封装产品的生产和销售。

从产品端来看,该公司目前Mini LED直线及背光驱动芯片及PKG模组产品已经研发完成,预计在2021年完成产品流片及验证。据称,其在中韩两国已有客户积累并与客户进行联合产品验证及导入,包括三星、LG,TCL、海信、聚飞科技、利亚德、雷曼广电、易美芯光、芯海科技等。Micro LED及与之匹配的巨量转移等技术,公司正在按计划进行研发当中,预计2022年发布相关产品。

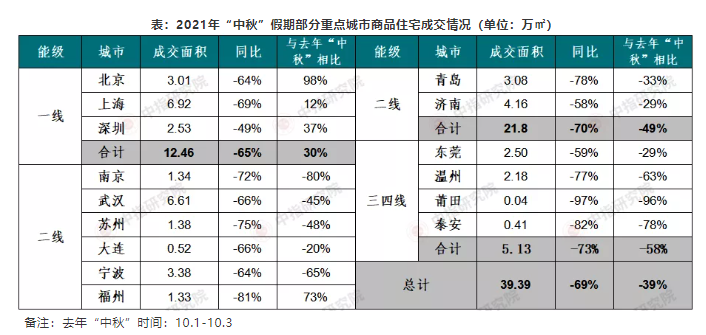

财务指标上来看,2019年、2020年及2021年1月至5月,北京芯能(含SI公司)分别实现营业收入719万元、209万元及158万元,2019年净利润约167万元,2020年及2021年1月至5月净亏损分别达到1357万元及514万元。此外,截至2021年5月31日,其总资产为3986万元,总负债为2446万元。

根据探路者披露的信息,北京芯能由上海芯奉企业管理合伙企业(有限合伙)(下称“上海芯奉”)持股60%、上海芯镇企业管理合伙企业(有限合伙)(下称“上海芯镇”)持股30%、国域科创(北京)科技服务有限公司(下称“国域科创”)持股10%。

在公告中,探路者指出,本次交易已经公司第五届董事会第五次会议审议通过,且交易属于公司董事会决策权限,无需提交公司股东大会审议。

据称,探路者与北京芯能、上海芯奉、ANADOM HONGKONG LIMITED(下称“亚腾香港”)及其特定股东签署《股权转让协议》,根据协议约定,公司以自有资金2.60亿元收购上海芯奉持有的北京芯能的60%股权。嘉兴源阳及厦门曦煜合计以8661万元收购北京芯能20%股权。本次交易完成后,探路者持股60%,上海芯镇持股比例降至20%,嘉兴源阳和厦门曦煜分别持股15%和5%。

此外,探路者还与上海芯奉等签署了《业绩补偿及业绩奖励协议》,约定上海芯奉对北京芯能在2021至2023年业绩承诺期间的经营业绩对公司作出承诺并承诺在未达标时对公司进行相应补偿。

根据相应的协议,交易对方承诺标的公司2021年度合并报表主营业务收入不低于7030万元,扣非息税前净利润不低于0元;2022年度及2023年度合并报表扣非息税前净利润分别不低于8597万元和1.72亿元。

《国际金融报》记者注意到,昨日晚间一并发布的第五届董事会第五次会议决议公告显示,对于前述并购,并非探路者所有的董事都投出了同意票。据悉,此项议案以5票同意、0票反对、2票弃权获得通过。其中,董事高伟弃权的理由是鉴于项目前期是其推荐,为避免影响其他董事对本项目判断,故投弃权票。独立董事王玥弃权的理由则是,对未来收益的可实现性无法准确判断。

跨界芯片领域,意在业绩提升?

在前述跨界交易之前,起家户外运动领域的探路者在今年完成了一次“大变身”。

今年1月27日,探路者发布了多份公告,指出于1月26日,公司控股股东、实际控制人盛发强及王静与北京通域众合签署了《股份转让协议》,拟将其合计持有的上市公司无限售条件流通股5169.13万股转让给通域众合,占公司总股本的5.85%,协议转让的价格经各方协商确定为6.5元/股,转让总价为3.36亿元。据称,本次权益变动完成后,公司的控股股东变更为通域众合,实际控制人变更为李明,后者为通域众合、以及通域众合的有限合伙人——通域基金的实际控制人。

因投资方拥有国资背景,有资本分析人士向《国际金融报》记者指出,探路者的业绩压力较大,由此前有过合作的国资接手,既满足大股东在束手无策下解脱的需求,也符合各地国进民退的趋势。

去年,探路者实现营业收入9.12亿元,同比下降39.64%;归属于上市公司股东的净利润为-2.75亿元,2019年同期则为盈利1.13亿元。据称,由于线下业务的收入较同期有较大幅度的下降,疫情对探路者年度整体业绩带来负面影响。再叠加计提存货、应收款等跌价准备等因素影响,探路者去年由盈转亏。

值得一提的是,根据公司此前披露的2021年半年报,其今年上半年已经实现扭亏。

但很显然,“新东家”对探路者业务版图的规划并不止于户外运动领域。在昨日晚间的公告中,探路者方面较为细致的阐述了本次交易的必要性。其表示,综合公司目前发展需求和北京芯能的资产规模、技术、产品等情况,公司与北京芯能的合作具备较好的匹配度,也有利于充分发挥公司董事会、管理层的资源优势和相关经验。

“本次交易完成后,公司将涉足显示驱动IC设计、研发、芯片封装产品等领域的新业务,与原有户外用品业务协同发展,两块业务分别由独立的团队进行管理运营,并由公司总部进行资源的统筹及协同,有效增强公司产业竞争力和可持续发展能力……”在探路者方面看来,公司布局显示驱动IC领域,切入下一代显示技术——Micro LED领域,符合国家产业发展政策和顺应终端市场需求;同时,该领域相关产品具有较高的技术附加值,因此,本次交易有利于公司改善资产质量,优化产业结构的重要举措,有利于增强公司持续发展能力和提升未来盈利水平。

不过,探路者在公告中也指出了几点风险,包括交易进展不及预期风险、整合风险、市场风险导致业绩承诺不达标及后续少数股权收购义务的风险等。探路者方面坦言,标的公司属于高科技前沿项目,且受疫情和并购进程等因素影响,目前尚未盈利。如果未来市场竞争环境加剧和技术变迁,标的公司的经营情况未达预期,可能导致业绩承诺无法实现。本次交易完成后,将在合并资产负债表形成一定金额的商誉。