原标题:IPO雷达 | 高凯技术与铭赛科技同闯科创板,两者关系微妙,均转让或注销了一批关联方

图片来源:图虫

图片来源:图虫今年6月底,上交所受理了一家做智能点胶机器人的公司——常州铭赛机器人科技股份有限公司(简称:铭赛科技)的IPO申请。同期,铭赛科技出资占比20%设立的另一家公司——江苏高凯精密流体技术股份有限公司(简称:高凯技术)也向科创板抛出意向,目前两家公司均已经过首轮问询。

界面新闻记者获悉,铭赛科技与高凯技术关系复杂、渊源颇深,核心产品均有涉及压电喷射阀和智能点胶机器人。2013年高凯技术设立时,铭赛科技也是出资人之一,当时的持股比例为20%,且两家公司在客户与供应商方面有诸多重叠。

此外,高凯技术存在两次财务高管职位空缺和6项发明专利均为受让取得,实际自主取得的发明专利仅3项,也因此受到上交所首轮问询的重点关注。

同行业公司出资设立,核心产品单价下滑

高凯技术主要生产压电驱动精密流体控制核心部件及相关整机设备,属于智能制造装备行业,产品主要包括压电驱动系列产品、智能点胶机器人系统以及精密螺杆泵、真空灌胶系统等其他配件。2018年至2020年(报告期),高凯技术营收分别为8782.37万元、1.24亿元和1.77亿元;扣非后归母净利润分别为2913.48万元、4092.24万元和5846.90万元。

据悉,压电喷射阀及配件是高凯技术收入的主要来源,但近几年的增长似乎陷入瓶颈。2018年以来,压电喷射阀及配件的销售占主营业务的比例从97.76%下降至2020年的70.32%。2019年新增的智能点胶机器人系统产品,2019年、2020年销售收入分别占主营业务收入的17.13%和18.77%。

报告期压电喷射阀的单价也在不断下降,2018年高凯技术的压电喷射阀还能卖到3.06万元/套,但到了2020年,压电喷射阀的价格就下降到了2.81万元/套,降幅为8.17%。不过,2019年智能点胶机器人系统出现后,2020年该产品单价从8.62万元/台上升至10.57万元/台,同比上升22.62%。

然而同行业铭赛科技生产的点胶设备2020年的销售单价却达到了21.81万元/台,毛利率达到51.18%,但2020年高凯技术点胶设备的毛利率仅42.77%。

对于单价较低的原因,高凯技术解释,由于2019年起才正式形成销售。为迅速进入市场,公司通过具有行业资源的经销商进行产品推广,产品报价相对较低,拉低了毛利率。界面新闻记者对比两家的智能点胶设备技术参数,高凯技术相较铭赛科技,在定位精度与重复精度上还有一定差距。

有意思的是,2013年高凯技术设立时,上述提到的同样生产智能点胶设备和压电喷射阀的铭赛科技也通过子公司铭赛智信成为了高凯技术的股东之一,持股比例高达20%,2015年10月,铭赛智信将其持有的全部出资额以360万元转让给了追元财富。

此外,高凯技术现任副总经理赵俊杰于2010年1月至12月曾任铭赛科技销售经理,天眼查显示,铭赛科技的董事长兼总经理、核心技术人员曲东升曾于2017年5月担任高凯技术的董事,且高凯技术与铭赛科技客户均有华天科技、欧菲光、瑞声科技和歌尔股份,供应商均有东莞市寅创精密模具配件有限公司和SMC,而高凯技术与铭赛科技两家公司又系同行业可比公司,2018年,高凯技术还向铭赛科技销售少量压电喷射阀及配件,销售占比较小。

上述情形同样遭到了上交所的问询,但高凯技术对此否认连连,表示铭赛科技转让20%股权给追元财富是出于投资规划的考虑,两家公司存在的部分客户、供应商重合也具有商业合理性,且高凯技术的业务定位为压电驱动系列产品,铭赛科技则专攻智能点胶设备,业务定位与未来发展战略不完全一致。而对于赵俊杰和曲东升而言,赵俊杰在铭赛科技与高凯技术任职时的业务存在差异,曲东升也并未被认定为两家公司的核心技术人员,不存在与高凯技术的技术公用和技术授权情形。

无法否认的是,2020年,压电喷射阀的确为铭赛科技带来了16.83%的主营业务收入,这其中还不包括压电喷射阀设备配件收入,而智能点胶机器人系统也的确为高凯技术带来了18.77%的主营业务收入。但由于铭赛智信股权的转让,不构成同业竞争。

财务高管职位两次空缺,科创属性受质疑

有意思的是,高凯技术在2019年1月至5月,及2020年1月至7月出现两次财务总监职位空缺情况。该情况也遭到了上交所的首轮重点问询,并要求高凯技术说明财务总监两次职位空缺的原因、临近报告期截止时点财务总监辞职的原因及相关人员的离职去向,财务总监职位缺失是否对发行人生产经营、财务核算、年度审计及内部控制制度执行等方面造成重大不利影响等诸多方面。

根据高凯技术的解释,2018年高凯技术尚处于有限公司,业务规模较小,财务工作一直由财务经理杨晓梅负责,杨晓梅从2016年便开始在高凯技术担任财务经理,后从2020年6月至今担任高凯技术审计部经理。2019年1月,高凯技术召开股份公司的创立大会,但当时未找到合适的财务总监人选,导致2019年1月-5月高凯技术的该职位空缺。

2019年5月,高凯技术召开董事会聘任胡进担任财务总监,2019年12月,胡进因为身体原因辞去财务总监职务,此时高凯技术仍未找到合适的人选,2020年1月-7月这半年的时间里,高凯技术的财务总监职位一直空缺。直至2020年7月,高凯技术聘任周向东担任副总经理兼财务总监。让人疑惑的是,同年8月,胡进开始担任江苏新扬新材料股份有限公司的财务总监。据问询函的回复,在上述财务总监空缺期间,高凯技术的具体财务工作均由财务经理杨晓梅负责,两次职位空缺的情形仍存诸多蹊跷。

此轮冲击科创板,高凯技术计划采用《上海证券交易所科创板股票上市规则》中的第一套标准,即“预计市值不低于人民币10亿元,最近两年净利润均为正且累计净利润不低于人民币5000万元,或预计市值不低于人民币10亿元,最近一年累计净利润为正且营业收入不低于人民币1亿元。”

但依据科创属性评价标准一的要求,登陆科创板需满足形成主营业务的发明专利(含国防专利)必须大于等于5项。

截至招股书签署日,高凯技术及控股子公司拥有境内专利76项,其中发明专利9项,看似符合标准一的规定,但界面新闻记者却发现,高凯科技的9项发明专利中,有6项专利均为受让取得,而实际原始取得的发明专利仅3项。

蹊跷注销、转让一批关联公司

界面新闻记者了解到,2018年至2020年,高凯技术存在注销关联方公司和通过股权转让的方式不再作为公司关联方的情形,发生该情形的公司共7家。

据了解,注销的关联方公司4家、注销原因为经营情况不理想、新产品开发不成功、将更多的经历投入到高凯科技以及是为在校指导学生创业竞赛设立的公司,因学生毕业等因素;股权转让的关联方公司3家,主要原因分别为转让前公司无资产和人员并且不再经营、因专注高凯技术主营业务而放弃关联方公司主营业务、以及系刘建芳配偶的兄弟的个人投资行为,考虑到投入与贡献等因素,与该公司其他股东协商进行股权结构调整等。

值得注意的是,在技术衔接上,已注销的关联方公司之一裕迅智能科技(苏州)有限公司注销前将实用新型专利“一种柱塞式磁致伸缩泵”的专利无偿转让给高凯技术子公司深圳高创,深圳高创已于2018年11月获得授权,目前该专利未实际应用于高凯技术的研发生产。

另一家出售的关联方公司还与高凯技术的客户有关系。据首轮问询的回复,关联方常州翌格智能装备有限公司的主营业务为精雕设备等自动化设备,高凯技术由于专注于压电驱动系列产品将其股权转让,但受让方董轮涛同时也持有高凯技术客户深圳市骏途智能设备有限公司(下称:骏途智能)10%的股权。

据了解,高凯技术最早于2019年1月与骏途智能合作,骏途智能系高凯技术的设备集成商客户,主要销售压电喷射阀,董轮涛于2020年8月增资入股骏途智能。

不仅如此,高凯技术与注销的关联方长春普利森精密科技有限公司(下称:普利森精密)、实控人刘建芳配偶的兄弟曾控制的江苏怡讯精密科技有限公司(下称:怡讯精密)还存在少量交易。

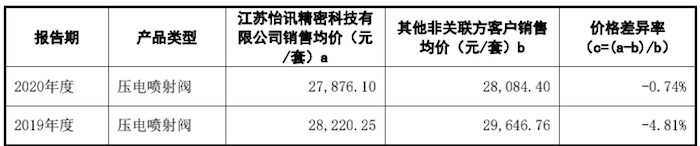

图片来源:招股书

图片来源:招股书具体表现在,2018年高凯技术采购了怡讯精密和普利森精密76.41万元和2.49万元原材料;2018年至2020年,怡讯精密与高凯技术发生的交易额分别为21.82万元和51.62万元,均价小幅低于非关联方客户均价。

然而,值得玩味的是,铭赛科技在向科创板递交招股书时,也存在大量关联方公司,其中在上市前注销的关联方公司高达19家,且出资设立的高凯技术铭赛智信也在科创板登陆之前被注销。

据铭赛科技的首轮问询回复,高凯技术2015年退出高凯精密的原因在于集中资源和精力发展主营业务,据了解,2014年至2018年期间,铭赛科技与高凯技术发生过小额业务往来,但就金额而言不构成实质性影响。