原标题:高居不下的成本,顺丰的下一站在哪里?

近期顺丰因为1元签收确认费而成为网上热议的对象,尽管浙江消协对此提出异议,但顺丰仍正面回应此行为并无不妥,是快递行业的增值服务行为,主要为了避免贵重物品签收纠纷。

此事件在网上发酵后,为避免误解,顺丰官网在9月23日明确了将在9月29日下架相关增值服务的公告。此前顺丰旗下的丰巢便因为引诱消费者付费而引发广泛讨论,千方百计巧立名目收费的背后是顺丰业绩承压,营收乏力的现实。

01网点直营到定位转型

1993年诞生于广东顺德的顺丰,起初做的是承接香港深圳快件运输的生意,业务范围还仅在珠三角地区。在最初的加盟制模式下,顺丰的规模不断扩张。

1997年,顺丰开始了向全国扩张的步伐。2002年王卫将顺丰的总部设在了深圳,并一改物流的加盟制模式为直营模式,希望进军中高端物流运输市场。

21世纪初,随着电商开始发展,顺丰为了保证运输时效2003年承包了5架飞机,成为我国民营企业中首家实现航空运输的快递公司。

顺丰的自有机队是2009年开始建立的,当时的快递公司还没有能够自建机队的实力,但顺丰做了快递行业的变革者。

自此,标准化的流程与高端的服务质量为顺丰塑造了物流行业的品牌与口碑。

乘着电商平台与快递行业高速发展的时机,顺丰体量得到迅速扩张。

2014年顺丰开始从快递运输转型至综合物流服务商,开始做供应链市场,并拓展快运范围,打通同城、国际、冷链运输等新业务形式。

2015年,顺丰的营收总额便达到473亿元,是当时快件运输量最多的申通快递的6倍。

2017年2月24日,顺丰借壳鼎泰新材正式登陆A股。上市首日,顺丰的11万名员工收到王卫发放的1888-3888元不等的现金红包,这笔王卫个人单发的红包总额超2亿元。

2017年顺丰的业绩保持高速增长,顺丰航空发货量达到111万吨,占当年国内航空件运输的23%。

当年营收与净利润都保持高速增长态势。顺丰的平均单票收入达到23.13元,远超行业平均单票收入。

顺丰的直营模式使得顺丰从各地网点、中转地、运输车辆及人员都由总部控制,顺丰因此能够对企业的整体运行进行强有力的把控。

直营模式的快递必然会增加成本,这也逼迫顺丰走上高端的定位,因为相较于直营,加盟更容易扩张更容易获取价格敏感的低价电商件,因此顺丰无法像通达系那般渗透到3元左右的低价电商件。

作为快递行业的龙头,顺丰无论在国家邮政快递企业满意度上,还是快递服务时效性上近年来一直保持行业第一。

2020年,顺丰已有79架全货机,日均班次达到3743次,散航和专机线路达2110条。且总投资超320亿元的湖北鄂州机场预计在2021年底投入使用,将成为亚洲第一个货运枢纽机场,也将进一步缩短物流时效,提升货运吞吐量。

2021年上半年,顺丰自营仓库259座,其中电商仓库172座,剩余仓库用于冷链、医药等仓储,其仓配供应也在为多个行业提供供应链解决方案。

02高投资下的营收乏力

在2021年之前,顺丰业绩表现十分亮眼。

2016年至2020年期间,顺丰的营收由574.83亿元增长至1539.87亿元,年复合增长率高达27.93%,净利润由41.80亿元增长至73.26亿元,年复合增长率高达15.06%。

分部业务上,2020年速运业务净利润89.9亿元,快运业务亏损9.1亿元,包括同城、供应链等在内的其他业务净亏损10.6亿元。

我们可以看出顺丰是在用速运的优势为新业务输血,同城运输等业务的铺设需要前期重资本的投入,且一个新业务往往已经布满了众多竞争对手。

2021年1季度,顺丰出现亏损的消息引爆资本市场,净亏损达到9.89亿元。

2021年上半年,顺丰的速运业务净利润仅有9.78亿元,快运业务净亏损5.8亿元,其他业务净利润0.1亿元。

顺丰的股价此前也反映出顺丰的颓势,从2021年2月19日的最高点124.70元跌至如今的67.96元,尽管二季度顺丰的业绩有所改善,但顺丰上半年的净利润与以往相比根本不在一个数量级。

与此同时,顺丰的其他竞争者也不断提升服务质量,中通、韵达、圆通牢牢占据快递公司业务量的前三,下沉市场的打开更是为低价快递件迎来新的突破点。

为了参与下沉市场,顺丰的单票价格也出现大幅下降,2021年上半年,顺丰的单票平均价15.94元,相较于以往超20元的平均客单价出现了大幅下降。

03同质化价格战与重资产负累

随着我国电商市场的不断开垦,仅有的新增市场来源也可以预见,阿里巴巴与京东披露的信息中显示,2020年阿里和京东新增用户里有80%和70%来自下沉市场。

作为快递行业定位中高端的玩家,顺丰在营收增长乏力之下希望增加用户规模便要顺应用户需求进行降价。

2020年快递行业的价格战十分激烈,与以往每年单票降价几角不同,2020年相较于2019年单票下降了1.25元,快递行业平均单票价已经逐年下降到10.55元的地步。

其中顺丰单票的平均降价幅度最大,2020年较2019年下降了4.15元。

快递行业发展至今已经建立了完善的基础设施,虽然自有机队的仅顺丰、圆通与EMS三家,但依托铁路、高速公路统筹运配系统的不断完善,通达系的时效也在不断改善,与顺丰的时效差距也在逐渐减少。

当时效成为无需考虑的因素时,价格便成为影响消费决策的重要因素。

顺丰参与通达系的价格战主要是因为市场出现的巨变,使用顺丰邮寄减少主要因为企业用户邮寄物品的减少,这与互联网技术发展有关也与监管合规有关。

当合同文件以及发票可以通过网上传输、签订,作为业务传输载体的快递也便会随之式微。

一些企业因为合规将文件运输从顺丰更换为EMS也是出于法律方面的考量。

当客群减少而高投资迟迟不见回报,顺丰的经营便出现了问题。

价格战的起始主要是因为通达系为了弥补疫情期间损失业务量而扩充市场份额的举动,而经济件对顺丰的影响其实很大。

顺丰为了迎合中端电商客户而推出的特惠专配相较于标准件而言更加便宜,但可以享受顺丰的高质量服务,顺丰借此打入下沉市场。

所谓的特惠专配是顺丰的填仓模式,既可以消化产能,无需增加过多成本又能够增加营收与业务量。

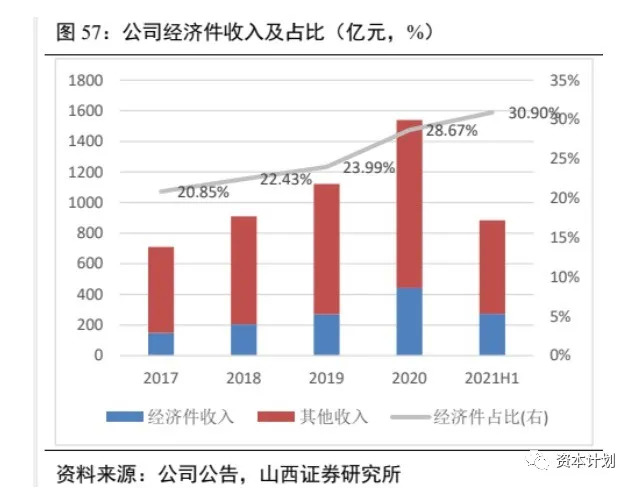

2020年特惠专配占据了顺丰经济件的67%,2020年顺丰因为特惠件占总收入的比重上升至28.67%,导致公司盈利承压,毛利率持续下降。

2021年上半年,顺丰的经济件收入占比更是达到总收入的30.9%,在营收乏力的当下,顺丰尽管不断降低价格,但获取新收入的尝试并没有达到很好的效果。

收入增长的同时,盈利则出现了大幅下降。

顺丰的自营过重的固定资产成本一直是其无法回避的问题,而且在固定资产成本已经很高的情况下,顺丰还花费巨额资金培育新业务,这让顺丰的资金情况也不容乐观。

2021年上半年顺丰的投资活动现金净流出108.92亿元,而2020年全年顺丰投资净流出为148.84亿元,顺丰在投资上的净损失越来越多,但一些烧钱的业务也无法停下。

2020年,顺丰总固定资产达到223.57亿元,顺丰的固定资产总额已经是快递行业最高。

自动化设备、场地、飞机等高价维修工具的折旧是顺丰无法回避的成本,而且还有高昂的固定资产资本开支。

而同城等业务的重资本投入,将何时会为顺丰带来回报,仍是一个未知数。