原标题:21深度丨市场拐点未至,身价暴涨的棕榈油将引致怎样的产业链危机?

21世纪经济报道特约记者胡慧茵 报道继石油、煤炭、天然气之后,近期价格持续上涨的棕榈油也备受关注。

9月29日,马来西亚衍生品交易所(BMD)毛棕榈油期货小幅上涨,收复了早盘失地。截至收盘,毛棕榈油期货上涨3令吉至22令吉不等,其中,基准12月毛棕榈油期约上涨4令吉或0.09%,报收4451令吉/吨(约合人民币6877.6元/吨)。基准合约的交易区间位于4379令吉到4483令吉(约合人民币6766元至6927元)。

连日来的波动后,棕榈油整体价格依然处于高位。9月25日,全球知名植物油分析师、印度消费品公司Godrej International董事Dorab Mistry表示,由于印度尼西亚提高出口税,叠加预计明年初供应紧张,棕榈油期货价格将持续走高,明年3月份将开始回落。

华联期货资深研究员邓丹向21世纪经济报道记者表示,这波棕榈油的涨幅将持续到何时还是取决于马棕产量恢复的时间。

新纪元期货研究所所长王成强在接受21世纪经济报道记者采访时则表示,棕榈油、豆油和菜籽油作为三大油脂,有互相替代的关系,三者还将呈现共振式上涨。

身价暴涨的棕榈油,究竟会给它的产业链带来怎样的危机?

暴涨风潮缘起东南亚

正当能源危机蔓延全球之际,棕榈油的价格也在悄然上涨。

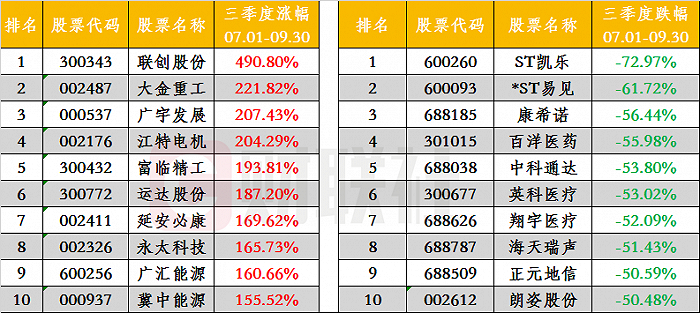

9月份迄今,棕榈油期货一直在4100到4450令吉的区间内波动。据统计,今年棕榈油累计涨幅一度逼近25%,本季度累计上涨超过23%。

引致棕榈油价格居高不下的原因主要是供应紧缺。首当其冲的,自然是印度尼西亚和马来西亚这两大棕榈油生产国因疫情而产生的减产问题。

据了解,印度尼西亚和马来西亚分列世界排名第一、第二的棕榈油生产国,两国的棕榈油产量分别占全球总产量的56.6%和28%。近十几年来,这两国的棕榈油产量都呈现出直线上升的趋势。以印尼为例,棕榈油产量从2008年的1920万吨增加到2020年的4350万吨,其中2020年产量同比增长2.35%。

但不得不说,其年增长幅度明显下降。外界分析指出,今年叠加疫情和天气因素,印尼的棕榈油产量不如以往。据了解,印尼如今正经受着2019年出现的厄尔尼诺现象的负面影响,降水量增加,影响棕榈油产量。

印尼棕榈油协会(GAPKI)副会长Togar Sitanggang表示,在产量增长减缓的情况下,由于国内消费增加,出口也相对减少。

同样受影响的还有马来西亚。尽管当地已经恢复到正常的降雨量,但产量并未能有效提高。2021年1-8月马来西亚棕榈油产量1159万吨,较去年同期减产9%。邓丹向21世纪经济报道记者解释,“今年马来西亚外来劳动力不足导致产量恢复不如预期。”

棕榈油生产属于劳动密集型产业,而马来西亚的棕榈油生产更是依赖于海外的劳工。按2019年MPOB公布的数据显示,马来油棕产业工人共计33.7万人,其中85%以上来自海外,当中收割及采集的海外工人占比更是达到95.3%。

自2020年3月新冠疫情暴发以来,马来西亚就关闭了边境,阻止外国劳工入境。当地棕榈油产业缺乏劳工,又难以通过本国工人补充油棕的采集工作,自然冲击了当地棕榈油的产量。

马来西亚棕榈油巨头森那美种植(Sime Darby Plantation Bhd)表示,马来西亚棕榈油行业劳动力短缺的情况已经恶化,现有的劳工仅能满足五分之一的总需求。部分油棕主表示,他们的收成时间从14天延长至40天。

有鉴于此,外界对今年马来西亚棕榈油的产量也不太抱有希望。印度消费品公司高德瑞吉国际(Godrej International)的董事米斯特里(Mistry)将2021年马来西亚的产量预期下调至1820万吨。他说,如果政府缓解严重的劳动力短缺,明年的产量可能会升至1920万吨。

虽然全年产量均有所下调,但经过一年多的调整,马来西亚棕榈油的出口情况已有所缓和。

据船运调查机构发布的数据显示,在9月1日至15日,马来西亚棕榈油出口环比增长50%到57%,而9月1日至20日的出口量环比增长38%到44%。出口量环比有所增长,但可以看出,出口增幅逐渐缩窄。

产量迟迟还未恢复,棕榈油的高价位依旧持续。

“如今棕榈油已经上升至十年来的高价区。”王成强向21世纪经济报道记者表示,“棕榈油价格的持续上涨,一方面是受到主产国疫情的干扰,产量恢复性增长要低于季节,即在增产季产量增长有限;另一方面也跟大宗商品‘牛市’上涨的形势有关。”王成强认为,今年这波棕榈油价格的暴涨十分特殊,不仅有棕榈油,整个大宗商品市场都经历着系统性的“牛市”波动。

“缺油”后续:增产难,需求大

事实上,马来西亚和印尼都已先后出招,应对棕榈油供应紧张的问题。

9月16日,马来西亚人力资源部官员已经决定特别批准引进32000名外国工人从事作物业。本次 “开绿灯”引进海外劳工能基本满足当前人员缺口,但由于马来西亚疫情的严峻性仍不容忽视,在此背景下劳工问题的解决更为棘手。中信建投期货的研报指出,目前外劳是马来新增疫情的主要来源,尤其在砂劳越地区,因此外劳的实际聘用恐仍有限制。

王成强也认为,马来西亚想在短期内实现产量增长的前景并不乐观。“等马来西亚补充完劳动力,可能就到了产量的拐点,因为在每年的10月后,就是棕榈油季节性下滑的窗口。”他向21世纪经济报道记者表示,届时市场的交易主线到了季节性减产的时期,即便实现增产,这对棕榈油市场价格的冲击也不会那么显著。

马来西亚正着力增产,而另一边厢,印尼则为了缓解国内需求而减少出口量。8月,印尼将9月份棕榈油出口税从此前的每吨93美元上调至每吨166美元。“印尼提高出口税会对棕榈油价格形成一定支撑。”邓丹向记者分析印尼此举的影响。

随着棕榈油在市场上变得紧俏,对棕榈油形成强依赖的进口国备感无奈。

据华联期货方面的数据,目前棕榈油最大的进口国分别是印度、中国和欧盟。2020年,中国的进口量为675万吨,印度的进口量为750万吨,欧盟进口量则为645万吨。

作为最大的进口国,印度率先提出了便利棕榈油进口的政策。6月29日,印度政府实施的将毛棕榈油基础进口税从15%下调至10%的政策,为期三个月。政策一出,印度的棕榈油进口量迅速提升。根据船运调查机构ITS公布的最新数据,9月1-15日马来西亚对印度棕榈油出口量为248940吨,较上月同期的60891吨猛增309%,刷新一年来最高水平。

根据美国农业部预计,2020/2021年度,印度的棕榈油进口量预计达到850万吨,较去年同期增长了85.4万吨,增幅11%。但即便印度调低了进口税,棕榈油价格仍未有松动,意味着印度还将在未来一段时间里承受高油价。因此,印度也在努力想出生产替代油棕的办法。

近日,有消息称印度政府现在已经启动了一项国家食用油棕项目,以增加国内产量。早在这之前,印度政府就已经取消了单个棕榈油种植者可以种植的面积的上限,预计到2029年至2030年将发展到167万公顷,以后将能有效降低食用油的价格,同时推进它的植物油贸易。

据wind数据显示,中国在2021年上半年棕榈油进口积极性一般,加之前期豆棕油价差偏高产生的消费替代,国内棕榈油库存持续走低,目前仍处于历史同期相对低位。而另一个进口商欧盟,在2018年修订了《可再生能源指令》,其目标是到2030年逐步淘汰棕榈油,以及大多数以粮食为原料的第一代生物燃料。

进口商们的行动,很容易就会引发以棕榈油产业为生的印尼和马来西亚的担忧。据了解,在印尼和马来西亚,有450万人靠棕榈油产业谋生。仅在印度尼西亚,就有2500万人间接依赖棕榈油生产维持生计。若棕榈油出口业务遭遇波动,势必影响当地人的收入。

产业链牵连甚广日化用品影响最大

这波棕榈油涨价潮的影响远不止于此,毕竟它牵涉的产业链甚广。

棕榈油是土地单产最高的植物油,占全世界食用油产量的约35%,据说,超市中一半的商品中都有它的存在,从包装食品到洗护用品、化妆品。此外,它还被用作燃料。过去的十多年来,美国和欧洲为了减少本国碳排放,大力推广源自植物油的生物柴油,导致对棕榈油这种便宜的原料的需求直线上升。

7月,联合利华首席财务官Graeme Pitkethly还表示:“棕榈油是我们皮肤清洁产品的关键成分,其价格目前比长期平均水平高出70%,需求增加和收成下降推高了价格。”他补充说,该公司已经提高了一些产品的价格。

“对于棕榈油的下游,即深加工行业都将普遍面临成本的压力。下游对棕榈油有需求的企业将面临成本的压力,只是不同的下游企业对于成本化解能力有不同,”王成强向记者指出,目前像日化品的品类应该会受到压力。

作为世界油脂市场的重要组成部分,棕榈油的价格还会影响其他油脂价格的变动。对此,邓丹向21世纪经济报道记者表示:“棕榈油的周期性不太明显,它的价格上涨,会带动替代品豆油、菜油价格的上涨,长期看会促使油脂供应的增加。”

(作者:特约记者胡慧茵 编辑:李莹亮)