原标题:【深度】从0到2738亿,基金结算模式背后的利益江湖

图源:图虫创意

图源:图虫创意永赢长远价值基金,基金经理常远,开售三天募满80亿。

这个成绩“震惊”了下半年平淡的新基市场。

值得注意的是,这是永赢基金采用券商结算模式发行的首支基金。从银行的托管人结算模式到券商结算模式,看似是两个结算模式的不同,其实却牵扯到公募基金、券商、银行三方,背后利益纠葛更加复杂。

公募是否愿意冒着“得罪银行”的风险,深度绑定某一家券商?单个券商能否以一己之力托举出爆款基金?传统银行作为主要的代销渠道之一,又是否愿意将蛋糕拱手相让?

界面新闻记者深入采访各参与方,还原结算模式背后的利益江湖。

1、从0到2738亿

公募券结模式起始于2017年底,在证监会监管指导下,上海、深圳证券交易所启动了新设公募证券交易模式的转换试点。当时参与的包括博道基金、凯石基金、国融基金、恒越基金、东方阿尔法、青松基金等6家新成立的小基金公司。

随后逐渐有其他公募公司开始加入。2018年底发行的中庚价值领航混合,招募说明书就显示,“本基金采用证券经纪商交易结算模式,即本基金将通过基金管理人选定的证券经营机构进行场内交易和结算。” 当年首募规模为8.93亿元。

2019年2月,证监会正式发布《关于新设公募基金管理人证券交易模式转换有关事项的通知》(以下简称《通知》),《通知》显示,新设公募基金管理人管理的各类产品参与证券交易所交易的,应当委托证券公司办理。

拿到“通行证”的券商结算模式,迎来高速发展时期。

Wind数据显示,目前市场上共有189只采取券商结算模式的基金,资管规模合计2738.35亿元。按照年份划分,2018年有13只采取券商结算模式的基金成立,2019年有45只,2020年有56只,今年以来已经有74只。

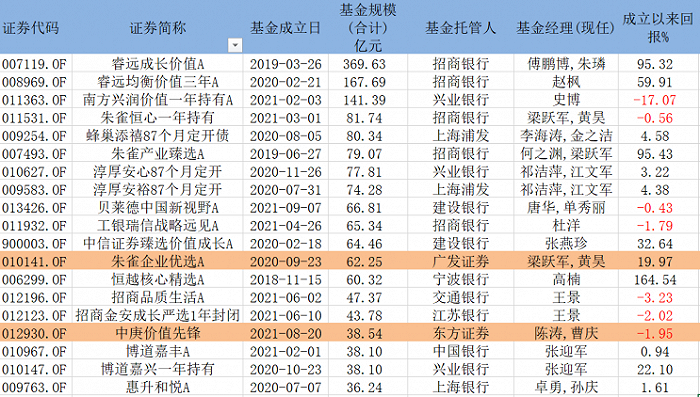

表:截至9月29日,市面上采用券结模式的规模前20名基金明细(标红基金则选择了券商作为托管方)来源:wind,界面新闻研究部整理

目前规模最大的券结模式基金是睿远基金与中信证券合作的睿远成长价值、均衡价值三年,这两只巨无霸产品合计规模超530亿元。

2、新入局者

到底什么是券商结算模式?和传统的银行托管人结算相比,两者有什么区别?

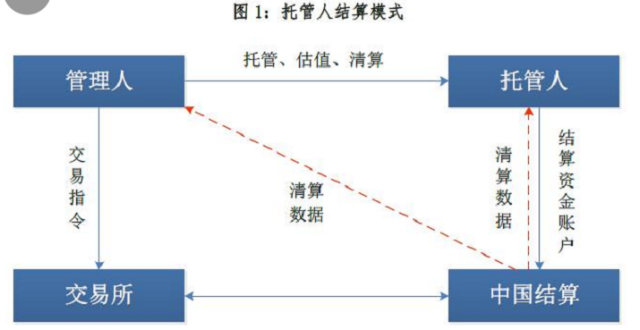

基金产品在交易所完成的证券交易,由结算人代表基金产品与中国结算进行清算,并完成券款交收。根据结算参与人的不同,基金产品结算模式分为券商结算模式和托管人结算模式。

所谓托管人结算模式,公募基金作为管理人,租用券商的交易席位直连交易所,托管人作为特殊结算人与中国结算进行资金和证券的清算交收。

表:托管人结算模式的说明

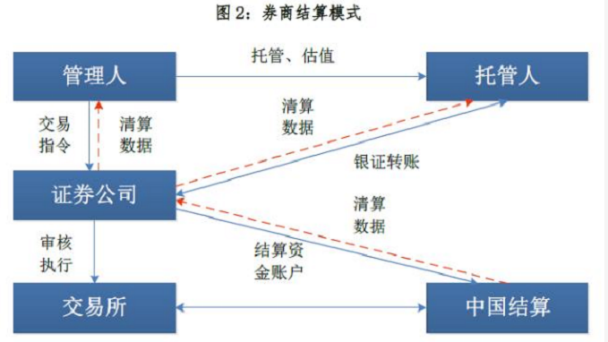

券商结算模式,则是指基金管理人先通过券商系统报盘交易,由券商审核后报交易所,券商作为结算参与人与中国结算进行资金和证券的清算交收。

表:券商结算模式的说明

简单来说,两种模式最大的差异就是券商这一新的参与方。原来,基金的托管、结算基本都是由银行来做,随着“券结模式”的发展,未来公募基金的托管、交易、结算等都可以由券商来提供。

表:两种结算模式的优劣势对比界面新闻研究部整理

两种结算模式背后,更深层次的是交易佣金利益问题。

《通知》明确指出,基金产品管理人可选择一家或多家证券公司开展证券交易,打破了此前的佣金分仓规定——《关于完善证券投资基金交易席位制度有关问题的通知》第二条规定,“一家基金管理公司通过一家证券公司的交易席位买卖证券的年交易佣金,不得超过其当年所有基金买卖证券交易佣金的30%”。

也就是说,券商通过代销基金可以获得更丰厚的佣金。

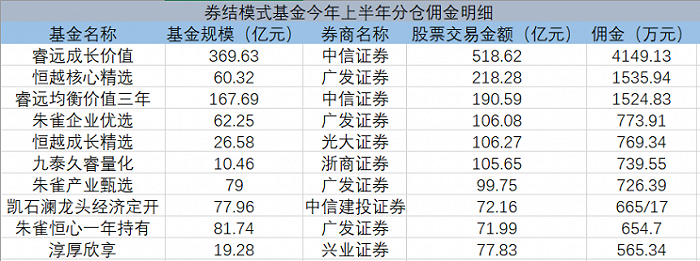

当大体量的公募基金纳入券商结算体系下,将极大利好券商经纪佣金收入。以目前券结模式中规模最大的睿远成长价值为例,截至二季度末,该基金规模高达369.63亿元,股票交易金额为518.62亿元,分给结算券商——中信证券的佣金高达4149.13万元。照此推算,券商结算模式下,公募支付给券商的佣金比例约为0.8%。

规模167.69亿元的睿远均衡价值三年,今年上半年股票交易金额为190.59亿元,支付给中信证券的佣金为1524.83万元,支付给券商的佣金比例约为0.79%。

表:今年上半年部分券结模式的基金分仓佣金明细来源:wind,界面新闻研究部整理

“目前是按照证券交易的金额计算和支付佣金,一般在0.7%-0.8%之间。”某实行券结模式的公募基金负责人表示。

界面新闻记者了解到,《通知》规定了基金的交易佣金不得与证券公司销售业绩、保有规模等挂钩,公募管理人会综合考虑券商登记结算服务能力、研究实力和代销能力等,选择券商作为托管和结算机构。

此外,在券结模式下,基金产品使用专用的机构交易单元,交易量佣金直接支付给合作的证券营业部,能提升交易量支付渠道的准确性,并将基金公司和营业部深度绑定。

因此,结算模式的变化将带来交易结算系统、交收、代销、研究、托管等综合金融服务能力的大比拼。

3、蛋糕会重新分吗?

券商发力下,中小公募似乎找到了弯道超车的好机会。“券结模式之下,券商在新基金销售中热情较高,而且券商销售能力其实也不弱,因此我们比较重视。”永赢基金公司市场(部)人士表示,券商目前这一业务的积极性较高,同时券商渠道重视持续营销的经营理念,以做大保有量为业务目的。

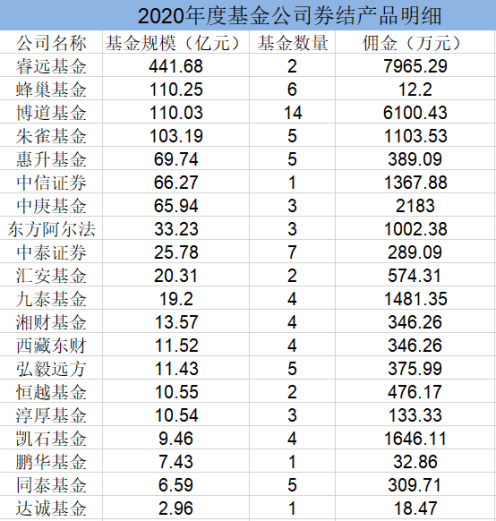

表:2020年度采取券结产品的前20名基金公司明细来源:wind,界面新闻研究部整理

通过上表可以看出,新成立的基金公司更青睐券结模式。其中,蜂巢基金、博道基金、朱雀基金三家采取券结模式的规模均超过了100亿元。

与此同时,作为传统的代销渠道,银行也在加速向“财富管理”转型。在今年的震荡行情中,和银行深度绑定的“固收+”基金、甚至一些银行的独家定制基金不断推出。

除了结算环节,结算模式的变化对托管也有影响。招商证券非银团队此前曾发布观点称,当前每年数十亿元的公募托管市场蛋糕将有望重新划分,此前商业银行垄断公募托管市场的格局或将改变。

不过,以销定托的格局难以被打破。“托管的灵活性不大,选择哪家银行或券商托管,都是根据销售能力来决定,基金不会为了图方便而更换托管。从试点阶段来看,券结模式对于托管业务的利好并不显著。现阶段,公募基金托管依然以传统银行为主。”北京一家头部券商产品业务负责人告诉界面新闻记者。

此外,也有基金公司提到了关于资产运作效率的问题。在基金运作中,基金资产中往往会保留一定比例的现金,用来应对日常申赎等。如果是采用银行结算模式,这笔现金会在银行购买存款、国债等流动性较好的工具,银行也会给予基金管理人相应的利息,但在券结模式下,券商能给予的利息比较低。

4、观望还是加入?

基于各种考量,机构们对券结模式的态度并不相同。

“券结模式的劣势比较突出,主要是信息泄露风险这种不可控的人为因素。比如基金管理人的交易指令经过证券公司审核执行后上报交易所,交易所和中登公司将清算数据发送给证券公司,证券公司会留存产品交易和持仓数据,这种较长的交易链条,会存在信息安全问题。”某头部基金公司人士表示。

除了信息泄露风险外,部分大型公募对于和券商进行深度利益绑定存在抵触和恐惧。

某TOP10的头部公募内部人士表示,目前传统的大型公募还是非常依赖银行渠道销售,以银行托管+银行结算+租用券商席位为主,其中托管账户、资金账户、结算账户都在银行,券商仅作为通道,延后不定期向券商支付分仓佣金,一些基金公司与券商合作业务包含租用券商席位、券商代销等,模式比较简单。

“新基金如果采用券结模式,就意味着这只基金将和券商深度绑定,相互之间的黏性会更大。比如我们选了某家头部券商,那么在新发和持营上,不仅要靠这家券商的客户资源来把基金规模做大做强,日常发行和运营中,还要按照他们的要求,配合进行一些路演之类的。”该人士表示。

界面新闻记者了解到,相比此前银行渠道的一家独大,保有量规模逐渐壮大的券商,也开始了“点名”某位基金经理发新基。 “不是他想发新基金,是券商点名只要他。”在今年的动荡行情中,就有业绩不错的基金经理被合作的券商点名后再度出山。

“毕竟基金经理也是公募的核心资源,我们不想丧失话语权,这也是我们一直比较保守的原因之一。”上述公募人士表示。

而在这场看似由券商主导的模式中,一些头部券商同样存在疑虑。

“我们其实也不太愿意做券结模式的基金,主要原因是要调动客户资源,耗费大量的人力物力成本进行前期的推广和宣传,颇有‘押宝’的感觉。但今年的震荡行情让人不知所措。如果重点押宝到某一只券结的新基金上面,碰巧该基金业绩差强人意的话,这将对公司整体形象有很大打击,也会流失很多宝贵的客户资源。”某头部券商基金研究部人士表示。

该人士补充强调,在提倡财富管理转型时,更希望做客户理财投资的陪伴者,以投顾的方式长期陪伴客户,而不是“毕其功于一役”,重点推广某一只产品,这样风险太大,也不是公司的发展思路。

虽然有顾虑的机构不少,但也有更多机构欣然尝试。

界面新闻记者统计发现,今年热销的新发券结基金,已经出现了老牌基金公司的名字。比如,南方基金旗下南方兴润价值一年持有于今年2月成立,发行规模达到148.69亿元,成为今年市场上发行规模最大的券结模式产品。

此外,由私转公的朱雀基金,今年3月券结模式新产品大卖79亿。界面新闻记者从渠道方获悉,该基金仅有招商银行、广发证券和华泰证券三家渠道销售,仍旧获得了投资者追捧。

那么,对于投资者而言,两种结算模式会对基金运作产生什么具体影响?投资者应该如何判断一只新基金值不值得买?

界面新闻记者了解到,新基金会在《基金招募说明书》中披露托管方、以及采取何种结算模式。但具体选择哪家券商进行结算合作,《基金招募说明书》中没有明确披露。

“如果看到某一个券商在一段时间内,密集推广某一只基金,那大概率该基金是采取了券结模式。”一位在头部券商工作的理财经理表示。

盈米基金则建议投资者在甄选基金时,要从自身实际情况出发,考虑自己的投资目标、资金使用年限、风险偏好等。投资有风险,不能冲动购买。