原标题:瑞安“变轻”,能成为下一个宝龙商业么?

图片来源:Pexels-Pixabay

图片来源:Pexels-Pixabay9月中旬,港交所收到了来自瑞安房地产(下简称“瑞房”)分拆瑞安新天地上市的招股书。

有关瑞房分拆商业地产子公司单独上市的传闻,过去一直沸沸扬扬,官方也没有明确态度表露,让这家房企始终笼罩一层神秘感。

如今伴随招股书的披露,瑞安新天地的经营情况浮出水面。也让外界看清瑞安房地产的运营实力到底在哪一层级。

下一个“宝龙商业”?

历经9年曲折,瑞安新天地终于独立闯关IPO。

瑞安新天地是瑞安房地产旗下独立运作的全资子公司,负责商业物业,运营13个物业项目。在上海、佛山、武汉、重庆等地都有布局。

即使在全国都有项目,但瑞安新天地的主阵地还是在上海。

根据招股书显示,2020年,瑞安房地产创造了25.28亿元的租金和相关收入,其中77%来自上海房地产组合。截至2021年6月30日,该公司企业持有的物业总建筑面积为200.52万平方米,其中52.7%位于中国上海。64.4%为零售,剩余的35.6%为办公物业。

同样以上海为中心,说到商业地产分拆上市,绕不开的就是第一个“吃螃蟹”的宝龙商业。从资产规模上看,相比瑞安新天地,早以轻资产模式上市的宝龙商业还是略胜一筹。

截至6月末,宝龙商业有71处已开业零售商业物业,商业运营服务的已开业建筑面积为880万平方米,已签约零售商业物业126个,总合约建筑面积为1350万平方米,远高于瑞安新天地。

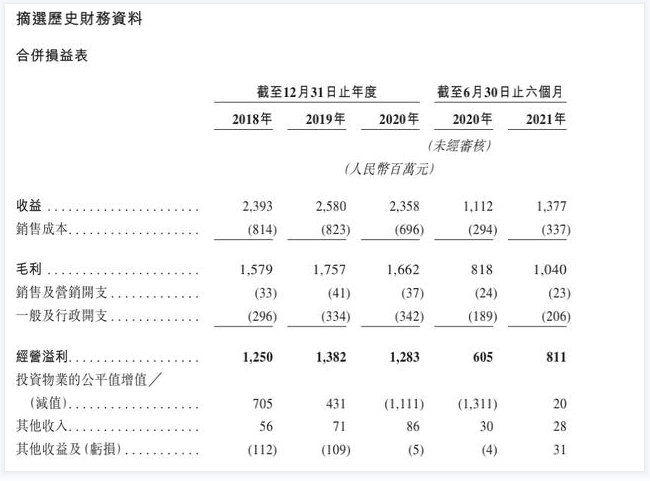

再来看经营数据,瑞安新天地近三年的营收、利润表现逐年下滑。其2018年、2019年、2020年及2021年上半年的营业收入分别为23.93亿元、25.8亿元、23.58亿元、13.77亿元。同期的净利润分别为6.81亿元、5.84亿元、-2.63亿元、4.74亿元。

对比明显看出,2020年的疫情对瑞安新天地的经营产生很大影响,在这一年,瑞安新天地的净利润直接由盈转亏。而2021年上半年,宝龙商业的营业收入11.71亿元,归母净利润2.03亿元,依然步步紧逼瑞安。

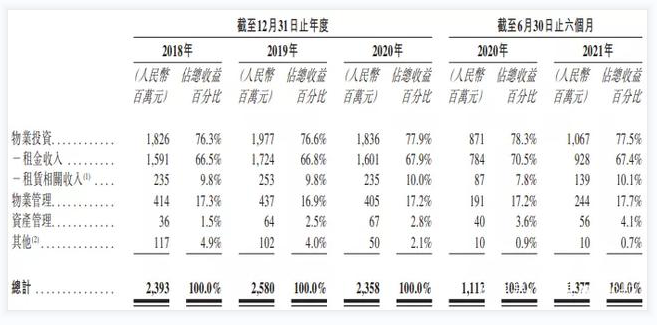

业务方面,瑞安新天地经营三大业务,其中,物业投资带来的租金收入,占整体收入的大头,过去三年,来自物业投资的收益由18.26亿元增至18.36亿元,对总营收的贡献比由76.3%增至77.9%。除此之外,则分别是物业管理和资产管理等业务。

从构成看,投资物业这一项也成了影响利润的关键因素。招股书显示,2018年和2019年,瑞安新天地录得投资物业的公平值增值分别为7.05亿元、4.31亿元。在2020年,投资物业的减值却达到了11.11亿元,直接导致当年利润骤降。

为了让瑞安新天地能够更灵活的融资回血、独立收购其他商业物业来提高资产价值,瑞安房地产这头“庞然大物”,也选择了拆分的“轻模式”。

不过相比之下,瑞安新天地无论在营收数据还是项目规模上,都暂不具明显的领先优势,想要在资本市场上“借东风”,仍需要进一步的“修炼”才行。

瑞安变“轻”

一直以来,为了降低成本和风险,企业淘汰一些开发前景不强的项目,同时促进优质资产扩大规模,将旗下资产分拆上市,是很多房企都会有的操作。

对于成立17年的瑞安来说,正在经历“转型期”,选在什么时间拆分上市、怎么拆分,成为瑞安以及一众商业地产商共同面对的问题。

回顾过往,瑞安变轻的过程也是一波三折,早在2012年,拆分新天地的建议已经出台,但在次年的业绩会上,主席罗康瑞宣布该计划终止,2015年初好不容易再次定下拆分上市计划,但在2016年的业绩会上,又双叒叕暂停了计划。

瑞安之所以左右摇摆的原因,还是因为拆分以后的市场价格与理想存在差距。

瑞安房地产高层曾对外表示,2016年暂停新天地的上市计划,是当时估值太低,主席罗康瑞也称,“以当时的市场条件,不但可能拿不到市场价格,还要给一个比较大的资产折让。”

近年来,瑞安不是没有想过自救,做了一些动作——一方面是推进商业资产项目在当地市场的发展,二是加速轻资产模式,以发挥其商业价值。

提到轻资产模式,万达算是较早运用这一模式的代表,其旗下的万达广场,至少70%以上都是轻资产,减少在开发资金的投入,避免陷入资金周转率问题。这种开发模式,各大房企近年来都在逐步尝试,并延伸出更多的玩法。

发展轻资产方面,瑞安也在不断开疆扩土,与上海市黄浦区国资合作,各自出资50%开发太平桥项目、以及提供地区商业规划整合方案服务,负责都是瑞安“去重”的。

与此同时,瑞安房地产还在不断”瘦身”,近年来接连售卖资产以及退地,不过拉长时间看,具体的效果还并不明显,截止2021年6月30日,瑞安房地产的土储为840万平方米,而2018年的土储为850平方米,两年仅少了10万平方米。

这也是面对时代趋势,瑞安房地产不得已的转型。

随着商办行业进入管理红利期,资产管理和轻资产运营,将成为未来的两个主流发展模式。

轻资产模式能够获得较高的投资回报率,受政策的影响也比住宅地产更小,对于房企来说,是性价比较高的选择。

瑞安如今算是一步步在向这个方向发展靠拢,并试图发展出成熟的产品线,不过随着竞争对手的入局,蛋糕是越来越小还是逐渐做大?市场估值是否能支撑后续发展?一切还是未知数。

这些年,已经有不少分拆商业板块上市的房企,比如上市成功的宝龙商业、中骏商管等,都在重点发力商业地产。

2021年7月,花样年控股、彩生活宣布将物业管理业务、商业运营管理业务分拆,单独上市。

商业板块拆分上市,瑞安不是第一个,也不是最后一个。在瑞安之后,未来或将迎来商业运营管理业务分拆上市潮,商业地产界的竞争势态仍在继续。

如何向市场讲出更多的新故事?

把商业地产从一众板块中抽离,单独上市,能扛起资本市场的希望吗?这在过去一直是瑞安们避不开的问题。

一方面,商业板块拆分之后,整体规模缩小,融资规模相对有限,另一方面,实体商业地产也有躲不开的项目空置率、运营效率不强、存量市场竞争激烈等老问题。

若上市成功后,如何向市场讲出更多的新故事?是实体商业地产们亟需解决的问题。

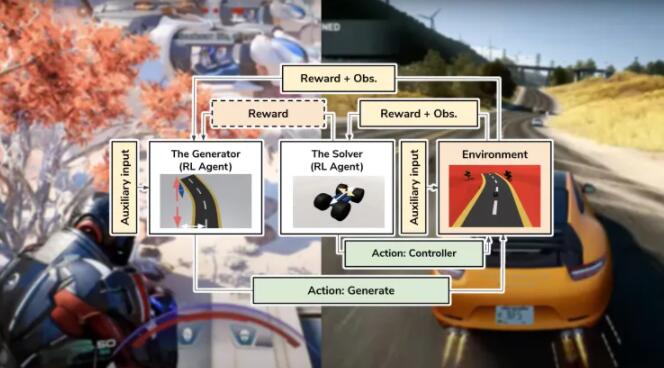

在分拆上市这条路上,瑞安新天地不是没有胜算,以“前辈”宝龙商业为例来分析可以看到,一条路是横向,在资源整合、商业经营、人工智能等领域进一步深化,比如近年来,宝龙在“新商业”领域积极开拓。2018年与腾讯合作启动了“纽扣计划”,开启智能化转型,发掘小而美的商业模式。

另一条路,则是纵向的战略聚焦。万变不离其宗,精细化运营永远是房企的核心和重点,只有提高商业运营管理水平和招租能力,才是向资本市场证明可持续商业价值的最佳方式。

宝龙商业旗下项目这几年的整体出租率明显提升。随着疫情逐步控制,商业地产复苏,截止2021年上半年,宝龙商业的整体出租率提升到92.3%。

分拆上市后,宝龙商业的市盈率目前已达29倍,对比过去较低的市盈率,虽然有泡沫风险,但市场给出的反应,已经初步体现了分拆上市的优势,也让宝龙地产实打实地回了波血。

对比宝龙商业,瑞安新天地还有很大的增长空间。

不过,正如此前所提到的,在成本攀升、融资环境收紧的下半场,论及营收和轻资产规模上,瑞安新天地目前还处于发展阶段,没有明显的优势,瑞安新天地想成为宝龙商业,难免还有很长的路要走。