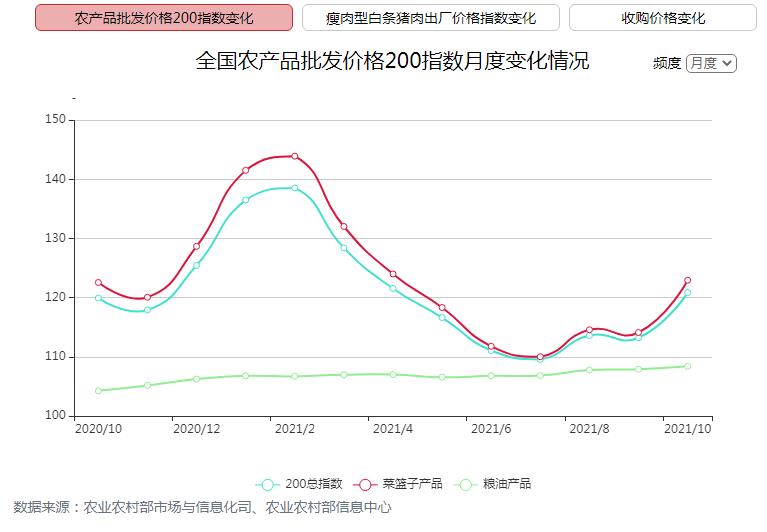

原标题:靴子落地!美联储宣布实施Taper,如何影响资本市场? 来源:中新经纬

中新经纬11月4日电 (张澍楠)“水”放多了自然要往回收。北京时间4日凌晨,美联储宣布,将于11月启动缩债计划(Taper),将每月资产购买规模减少150亿美元。

Taper如期而至

资料图:美联储网站 中新经纬

资料图:美联储网站 中新经纬在结束为期两天的议息会议后,美联储于北京时间4日宣布,维持现行利率0%-0.25%不变。同时,将于11月启动缩债计划,将每月资产购买规模减少150亿美元,准备在必要时调整缩减购债规模的步伐。

美联储决议声明还提到,11月份稍晚,美联储将购买700亿美元美国国债和350亿美元抵押贷款支持证券(MBS),12月将分别购买600亿美元和300亿美元。

可以说,上述两方面均在市场预期之中。早在9月份美联储议息会议后,美联储主席鲍威尔就透露,可能最快在下一次会议上宣布(Taper)。他还提到,逐步减码量化宽松(QE)并在2022年中旬左右结束是适宜的。

何为Taper?首先要解释的是QE,QE指美联储通过购买债券、银行金融资产等做法向市场注入流动性,疫情冲击让美联储2020年再次开启大规模QE操作,甚至在当年3月祭出“无限量”QE。

Taper是伴随着QE之后的美联储货币政策重要环节,其原意为“逐渐变窄”,目前美联储启动Taper是逐渐缩减资产购买规模,逐步退出QE。

“放水”虽然刺激了经济,但副作用也很大。前海开源基金首席经济学家杨德龙告诉中新经纬记者,美联储启动Taper主要是为了减少“放水”力度。

中央财经大学副教授刘春生在接受中新经纬记者采访时称,通货膨胀是目前美国经济面临的最显而易见的风险,随着供应链紧张、圣诞购物季的来临,显得尤为突出。

“从一系列经济信号看,美联储收紧QE应对通货膨胀风险,以及退出经济刺激的信号是比较明显的。”刘春生比喻,Taper相当于慢慢踩刹车,逐渐缩减负债,通过这种方式使货币供应量逐渐下降,相比较看加息步子会更大。

加息预期增强?

鲍威尔曾表示将在2022年年中结束缩减购债计划,眼下市场对于美联储首次加息的押注,也同样集中在明年年中。

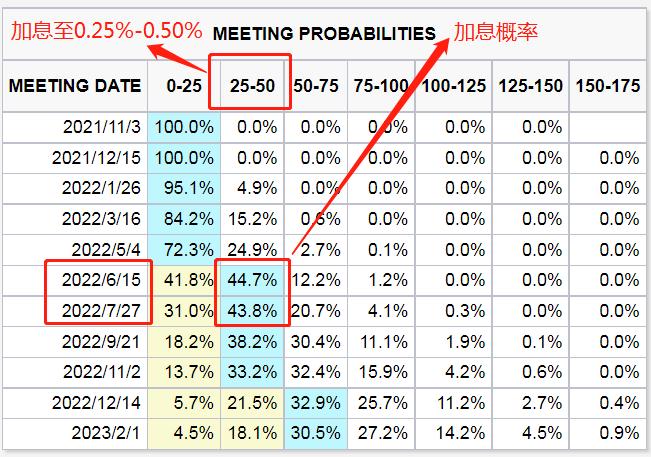

2022年6月15日及7月27日加息25基点概率 来源:芝商所FedWatch

2022年6月15日及7月27日加息25基点概率 来源:芝商所FedWatch2022年美联储将召开8次议息会议,据芝商所利率观察工具(FedWatch)显示,加息25基点呼声较高的时间是在明年6月及7月,市场押注明年6月15日加息25基点的概率大幅升至44.7%达全年最高,7月27日这一概率小幅回落至43.8%。

今年9月份美联储议息会议后,鲍威尔重申,缩减购债的开始时点和步伐不是未来何时加息的“直接信号”,加息需要满足的前提条件“与缩减购债不同、且更为严格”,最起码在结束减码QE之前不会加息。

对于美联储加息节奏,刘春生认为,三季度美国GDP增速只有2%,远低于市场预期的2.7%,是否加息要看美国四季度经济走势,若仍处于不景气状态,美联储加息步伐肯定有所延缓。他同时补充,“明年下半年美联储加息一次的可能性是增大的,目前来看,Taper节点和加息节点还是有所匹配。”

东北证券研究所总经理助理沈新凤对中新经纬记者表示,根据彭博数据,目前市场首次加息预期已经提前到明年7月,美联储会议的“鹰”“鸽”姿态与预期的比较是主要影响。如果比预期的“鸽派”,反而缓和市场情绪,反之亦然。

中国民生银行首席研究员温彬则对中新经纬记者称,美联储明年是否会加息仍存不确定性,具体要看经济运行实际情况,如Taper进程、疫情是否反复、通胀是否持续、就业市场恢复是否稳固等,如果美国经济复苏不及预期,加息也可能延迟到后续年份。

对资本市场影响几何?

资料图 中新经纬

资料图 中新经纬Taper的启动对资本市场有何影响?股市、债市、美元、大宗商品等将是何走势?中国央行需要作何应对吗?

对此,温彬分析,从近期大类资产市场表现看,9月中下旬美联储Taper预期强化,一度引起代表恐慌程度的VIX指数升至25,美国主要股市出现相应回调,美元指数和美债收益率有所回升。未来,随着美联储开启Taper,预计美元指数将延续走强,美债收益率回升,全球股市和大宗商品市场波动将进一步加大。

粤开证券研究院首席策略分析师陈梦洁认为,当前市场已对Taper有较为充分的预期,靴子落地后对市场产生扰动有限,但值得注意的是,随着Taper落地,后续美联储加息预期升温,或将对市场形成一定扰动。

刘春生分析,Taper提高了企业使用资金的成本,可能不利于美股的上涨;对于A股市场,近几年A股走出了自己的独立行情,对A股影响有限。债市方面,Taper的到来会给近期上涨的债市泼一盆冷水,利率高企导致债券价格下降,未来债市或会走弱。

中国央行要作何应对?沈新凤表示,我国货币政策也要以“我”为主,兼顾跨周期调节,预计年内流动性合理充裕基调不变,但不会加码货币政策如降准降息,更不会加息。她进一步称,“我们测算认为年内剩余时间我国宏观流动性缺口不大,流动性合理充裕完全可以满足。”

温彬提到,从经验上看,美联储货币政策取向,也是我国货币政策调控过程中需要考虑和关注的问题,但我国经济基础较牢,货币政策独立性更强。目前而言,我国货币政策在保持独立性、坚持以“我”为主的同时,要提升前瞻性,预计央行会运用综合多种货币政策工具,调节市场流动性和利率水平,加大对实体经济的支持力度,并维护好安全稳定的货币金融环境。(中新经纬APP)

中新经纬版权所有,未经书面授权,任何单位及个人不得转载、摘编以其它方式使用。