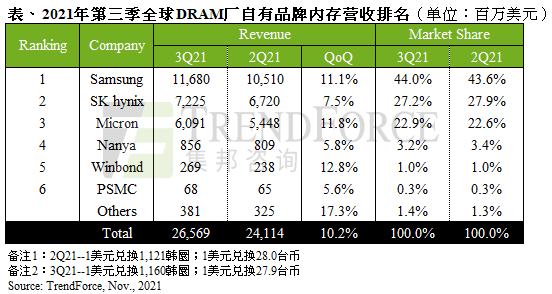

根据TrendForce集邦咨询调查显示,今年初以来因DRAM报价翻涨以及供应链缺料,多数采购为避免断货而不断扩大拉货,使得需求端至年中持续强劲。然而,因疫情导致的零部件长短料的问题对于终端产品组装的冲击也逐渐加剧,促使部分厂商开始减少购买相对长料的存储器,尤其以PC OEMs业者的态度最为明显。不过所幸服务器端的需求仍相对有所支撑,带动多数DRAM供应商第三季出货仍有小幅增长,加上DRAM报价走扬,推升第三季DRAM总产值仍有10.2%的季成长,达266亿美元。

展望第四季,在供应链问题持续纷扰,以及年底库存盘点即将来临的双重压力下,DRAM库存偏高的买方在采购力道上恐怕更为缩手,进而导致DRAM价格失去支撑,甚至反转下跌,结束仅三季的上涨周期。此外,由于第四季将是DRAM报价下跌的首季,买方在认为后续价格只会更低的预期心理下,采买意愿恐怕更加低迷,进而扩大后续报价的跌势,恐连带影响到后续产值表现。

DRAM第三季价格上升、先进制程比重拉高,众原厂获利水平持续进步

以营收表现来看,三大DRAM原厂本季皆持续进步,只不过在出货表现上略有分歧,三星(Samsung)及美光(Micron)出货小幅成长,而SK海力士(SK hynix)则微幅衰退。不过受到DRAM报价上扬的支撑,抵消出货端上的疲软,故三大厂第三季营收表现仍有成长。三星、SK海力士及美光的营收分别上扬11%、8%及12%,涨幅约一成,相比第二季较为收敛。市占率方面,三星以44%位居第一;SK海力士在出货减少的情况下市占略有缩减,达27.2%,而美光亦小幅上升至22.9%。

以获利表现来看,受到报价持续走扬,加上先进制程的比重仍逐渐拉升所挹注,众厂第三季的获利水平保持逐季进步的趋势。三星1Znm的占比继续增加,带动其营业利益率提升至53%,回到近三年前的高水位;SK海力士同样在1Znm的加持下,营业利益率上升至47%;而第三大厂美光本次财报季区间(6~8月)的报价涨幅约略等同于韩系厂,其营业利益率亦达42%。展望第四季,TrendForce集邦咨询认为,在市场价格恐下滑的预测下,DRAM供应商能否使获利维持在目前的水平,需看各自的先进制程转进速度与良率表现而定。

第三季Specialty DRAM市况走弱,台系厂商业绩表现略亚于三大原厂

台厂部分,由于specialty DRAM今年上半年的价格涨幅高于主流产品,因此第三季随着电视、消费类电子产品的需求下滑,以及供应链问题的影响,客户端在DRAM拉货力道上也明显降温,而这也间接影响到以消费类市场为主的台厂的营收表现。南亚科(Nanya Tech)季度价格持续上扬,抵消出货端的疲软,其第三季营收季增约6%,而营业利益率则受到报价走扬而持续进步,由上季的31.2%上升至38.1%。华邦(Winbond)在小容量(1/2Gb)为主的市场方面,其整体订单需求仍属相对强劲,第三季DRAM营收相比上季成长近13%,属台厂中表现最优者。

不过,据TrendForce集邦咨询调查,上述两家台厂的厂房都已满,在新厂完工前已无多余空间再增添机台设备,因此短时间的业绩变化受报价影响大。南亚科需待2024年新厂完工才可加入投产,短时间仅有先进制程1A/1B nm的转进带来些微的位元增长。而华邦亦需等到2022下半年高雄路竹厂加入量产后,产能才有持续增加的空间。最后力积电(PSMC)其营收计算主要为其自身生产之标准型DRAM产品而不包含DRAM代工业务,第三季DRAM营收成长约6%,若加计代工营收,成长则达到12%。