原标题:基金投顾图鉴:从18家到59家 基金、券商是生力军

21世纪经济报道记者 叶麦穗 广州报道 基金投顾业务正在成为机构竞争的新高地。 随着基金规模不断扩大,目前公募基金的总规模已经突破24万亿。2019年10月,《关于做好公开募集证券投资基金投资顾问业务试点工作的通知》发布,基金投顾试点正式拉开序幕。

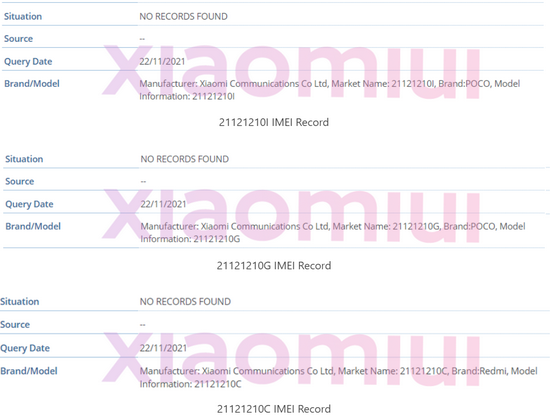

从最初少数机构参与,两年的时间里越来越多的头部基金公司、证券公司等机构也加入投顾大军,各机构快步向前,积极推动基金投顾业务,基金投顾市场的竞争愈发激烈。截至目前,试点机构数量由首批18家,增长到如今的59家。

基金公司、券商占主流

从获得试点资格的机构来看,主要包括基金公司及其子公司、券商、第三方销售机构和银行,其中前两类成为试点最大的赢家,两类加起来已经超过50家。 银行投顾则保持相对谨慎的表态,两批试点机构中仅有三家银行,且展业进度一般。有业内人士认为,这或由业务及人员的多头监管、基金投顾方案与银行理财在部分领域的产品交叉,以及基金投顾方案的投资风险和监管场景考虑等因素所致。

“基金赚钱,基民不赚钱”是长期困扰投资者的难题, 汇添富总经理张晖认为,这一困境主要源于基金选择困难与较短的“心理久期”。一方面,全市场公募基金产品数量已突破8000,大量产品名称相似、风格特征模糊,难以辨别也难以理解,投资者面临选择困难症;另一方面,投资者的心理久期太短,往往热衷追涨杀跌、对投资业绩缺乏预判能力,只买经过营销包装的“过去的好基金”,甚至频繁短线操作。

基金投顾与证券投顾有一定区别,证券投资顾问可向客户提供投资建议、辅助客户作出投资决策,但不得代客户作出最终决策,禁止代理客户操作。而基金投顾试点机构可以接受客户委托,提供投资建议,代客户做出具体基金投资品种等投资决策,并代客户执行基金申购、赎回等交易,真正实现理财托管。

借鉴海外的案例,在美国随着基金市场规模的扩大,买方投顾模式渐渐得到认可及普及。截至2020年1月,经SEC注册的投顾机构合计13479家,投顾服务的总规模约84万亿美元,其中全权委托管理的规模约76万亿美元,全权委托是美国投顾市场的主流业务模式。

在“买方投顾”模式下,投资者可以完全做到“躺赢”,全权委托机构管理,免去时时盯盘、产品分析等耗时耗力的劳作。

发展初期难以实现较大盈利

虽然当前基金投顾业务尚处发展初期,试点机构基本难以实现较大盈利。不过,从多数受访机构看来,基于“财富搬家”的乐观预期,基金投顾业务将是万亿元量级的蓝海市场。

嘉实财富相关人士认为,基金投顾业务有益于进一步服务更多百姓参与分享经济转型与增长红利,提升居民财产性收入。在银行理财净值化转型和“房住不炒”背景下,“财富搬家”是趋势,而股债资本市场是非常重要的方向,投顾的专业性可以让投资者理性投资,科学投资,实现预期回报。

也有一家投顾机构表示,有市场肯定是有的,从海外成熟资本市场的发展来看,资产管理从“卖方代理”到“买方代理”是发展的必然趋势,坚信该业务领域大有可为,未来发展空间巨大。但是谁能吃肉,谁能喝汤,还是要看各家机构自身的管理研究能力和服务能力。“现在公募基金超过8000只,破万只也只是时间问题,这个数字对于机构来说也是巨大的,想要管理好,并不是一件容易的事。”

11月18日,监管层向多家基金投顾机构下发《公开募集证券投资基金投资顾问服务业绩及客户资产展示指引(征求意见稿)》(下称《征求意见稿》),根据《征求意见稿》有两大重要看点,其一是要求基金投顾机构展示服务业绩时,“不得进行基金投资组合策略表现指标排名和规模排名”;其二则强调基金投资组合策略应展示所有完整年度的服务业绩,展示年化服务业绩时,计算区间应大于(含)1年等。

从总体来看,意见着重于引导投资者与基金投顾机构,弱化以往对业绩排名以及短期业绩表现的过分关注,从而真正推动基金投顾业务“以客户利益为中心”的健康发展理念的落地。

(作者:叶麦穗 编辑:曾芳)