财联社(上海,编辑 史正丞)讯,当地时间周一,媒体援引多个消息人士指出,东芝在决定推进分拆集团前,曾经获得知名私募较高的收购报价。不过面对后者提供的溢价,公司认为分拆后能够实现更大价值。

根据此前的进展,东芝集团考虑最早在2023年将集团按照基础设施、仪器设备和半导体业务分拆并独立上市,以实现集团估值的最大化。不过也有投资者对东芝集团的分拆计划“更值钱”的假设提出质疑,并强调公司从未正式对外收集收购要约,同时也对公司正在进行的战略评估的透明度提出质疑。

据了解评估过程的人员透露,至少有一家私募股权公司告知东芝的战略评估委员会,该公司的私有化能够以6000日元/股完成,这个价格甚至还能更高。同时也有私募给公司报出了5000日元/股的意向价格。

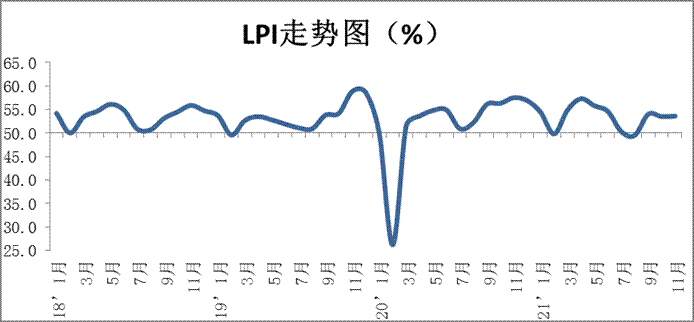

作为参考,6000日元/股的价格约等于给东芝集团2.6万亿日元的估值(约230亿美元),相较公司过去200个交易日的平均股价溢价32%。这一价格也与东芝股东艾里奥特资本预估的6000-6500日元/股“公允价值”接近。

(来源:TradingView)

(来源:TradingView)东芝的评估委员会上个月曾表示,经过与四家私募公司就私有化的潜在价格进行商讨后,收到的报价区间与市场期待并不相符。对于收到的报价区间和“市场期待价格”,东芝并没有给出进一步的明确说法。坊间有多条传闻指向KKR和贝恩资本向东芝提供了报价。

在最新回应媒体的采访时,东芝也表示,正在向股东解释分拆计划并听取他们的意见,将会与不同的利益相关者保持沟通。

除了不肯接受私有化报价外,一些投资者也对东芝拒绝接受加拿大Brookfield收购小部分股权的提案颇有微词。这部分投资者正是看中这家加拿大资管机构曾收购东芝核电站业务西屋电气(Westinghouse)并将其扶上正轨的成绩。东芝回应称,公司曾经与“某家机构”进行了25次会议,但谈下来最终认为这项交易获得股东支持很有难度。

媒体同时也援引了东芝内部信源称,看上去一些对冲基金投资者永远也不可能支持分拆计划,除非公司同意私有化,否则他们永远不会满意。