记者/段思瑶

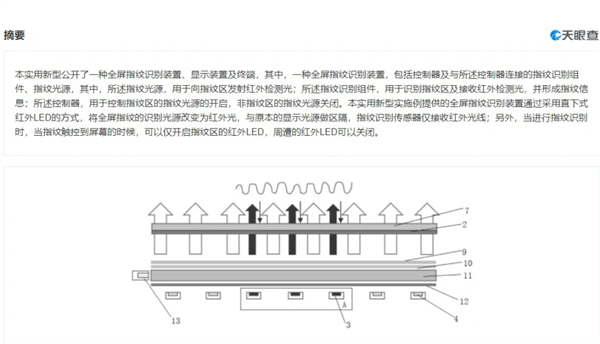

编辑/孙磊

“电池0首付,7年0利率,月租952元起”“电池租赁计划,下订至高立减6万”……面对各式各样的电池租赁方案,年底打算买车的李鹏犯了愁。

刚参加工作不久的李鹏,看上了一辆官方售价接近16万元的合资品牌纯电动汽车,但其手头并不宽裕,不过,销售人员推荐的电池租赁方案让他有点儿心动。“如果选择采用电池租赁的方式购买,购车费用可以减少6万元,每月只需要支付1000元电池租赁费用,这样算下来不到10万元就能提一辆车。”李鹏说。

图片来源:视觉中国

图片来源:视觉中国《每日经济新闻》记者调查发现,眼下已经有越来越多的汽车品牌推出了电池租赁方案,有的甚至打出“半价购车”的宣传语。比如,某自主品牌针对旗下车型推出的电池租赁计划,“下订立减10万,首付最低2.2万”,而这款车的官方最低售价在22.96万元。

对购车者来说,选择电池租赁这样的购车方式似乎降低了购车成本,但事实真的如此吗?

“立减10万”并不简单

“如果以电池租赁的方式购车,就要将车身与电池分开贷款,其中电池部分可以享受无息贷款8万元,剩下的车身价格可以全款购买也可以贷款购买,最高可贷款车辆售价的80%,但是有息贷款36期。”北京某德系合资品牌4S店销售人员告诉记者。

据了解,目前推出电池租赁方案的车型,均是将车与电池分别定价,用户在购车时只需支付除去电池的车价,并按月缴纳电池的月租。与整车金融分期多为3~5年期不同,电池租赁方案的租期最长甚至可达7年。

记者注意到,在大部分汽车品牌推出的电池租赁方案中,经常会出现诸如“购车立减X万”“电池租赁0首付”“享受0利率”等吸引人的字眼,但事实并非看上去那么美好。

图片来源:摄图网-400105948

图片来源:摄图网-400105948比如,部分厂家所宣传的“购车立减X万”并不是车价优惠,而是在车款总价中减去了电池的价格,让原本高昂的售价看似降低了,但其实每个月还是要通过一定数额的月供来支付电池的使用费用。

以上述合资品牌纯电动汽车为例,若采用电池租赁方案,可立减6万元。其实,在售价上减去的6万元正是电池的价格,以后每月需支付1000元的租赁费用。租赁五年后,电池和整车的所有权归属车主,租金刚好是6万元。

同时,在一些电池租赁方案中,高额立减数字背后其实也并不简单。“如果以电池租赁的方式购买,可以立减10万元,其实就是电池价。”北京某自主品牌4S店销售人员表示,“消费者可以分期5年,每个月月供在2200元左右。若这样计算,电池价部分产生的利息将超过3000元。”

多家汽车品牌4S店的销售人员向记者坦言:“其实与贷款购车相比,电池租赁方案对用户并没有多少吸引力,我们店的所有车型已经不参与这个活动了。”

真假“车电分离”

在记者走访过程中,这种将车身与电池分开定价,进行贷款的电池租赁方案,被很多4S店销售人员冠以“车电分离”模式。

然而,目前市场上大多数打着“车电分离”售卖的车型并不能真正实现换电,只是单纯地将车身与电池分开定价、销售,这更像是一种商业模式的分离。而当前推出电池租赁方案的大部分车型都是在用户支付完电池贷款后,电池才最终归个人所有。

“虽然电池和车身是分开的,但不能换电,84期付款结束后,电池就归属于车主了。”北京一家造车新势力体验店的销售人员表示,电池租赁方案更多的是降低了用户的购车门槛。

图片来源:每经记者 黄辛旭 摄(资料图)

图片来源:每经记者 黄辛旭 摄(资料图)一位不愿具名的汽车金融公司高级顾问告诉记者:“就目前部分车企推出的电池租赁方案来看,更像是将电池价格进行分期打包售卖给消费者。从某种意义上来说,是一种变相的金融服务。”

与电池最终归属于个人的租赁方案相比,蔚来汽车推出的电池租赁方案中,用户对电池则只有使用权。以购买一辆蔚来ES6运动版标准续航(售价35.8万元)为例,选择蔚来BaaS电池租用服务,车价可减7万元,之后每月缴纳980元电池租金,电池终身租赁。

由此可以看出,两种自称“车电分离”的不同电池租赁方案,都在一定程度上降低了购车门槛,但存在着车辆是否支持换电、电池归属权上的区别。一般而言,车电分离是指在换电模式基础上,客户购买整车后,由电池管理公司回购电池产权,客户以租赁方式获得电池使用权。

蔚来能源高级副总裁沈斐表示:“车电分离模式就是当用户买车的时候,只购买不含电池的车辆,蔚来汽车把这块电池卖给电池资产公司,用户再从电池资产公司租电池,付费就可以了。”

换电仍需排队等待

各大汽车品牌之所以推出形形色色的电池租赁方案,背后是换电模式渐受政策青睐。

2021年5月,国家能源局会同工业和信息化部研究制定的《关于进一步提升充换电基础设施服务保障能力的实施意见(征求意见稿)》中提出,加快换电模式推广应用,支持建设布局专用换电站,探索车电分离模式。同时,根据2020年财政补贴政策规定,换电模式车辆不受30万元价格红线制约。

东方证券分析师卢日鑫认为,车电分离具备高效补能优势。在公共充电站的快充模式下,最快需要30~60分钟完成充电过程,慢充则需要6~10小时。相比之下,乘用车换电用时最短,需3~5分钟左右。

日前,记者在北京通州一处停车场内的蔚来换电站看到,工作人员正在为车辆换电,全程用时不到5分钟。在这座蔚来换电站不远处,奥动新能源换电站也在短时间内为一辆出租车完成了换电。

图片来源:每经记者 段思瑶 摄

图片来源:每经记者 段思瑶 摄但时间短并不代表换电不需要等待。记者在奥动换电APP上看到,目前北京市内有上百家换电站,但在像北京亮马桥、六里桥等这样车流量较大的地方,排队车辆数目经常大于可用电池的数量。“前两年,公司给我们换了北汽EU300的电动车,续航只有300多公里,几乎每天都需要换电池,尤其是在一些车流量大的地方经常能碰上排队情况,有时候能排一个小时左右。”出租车司机王师傅说。

同样,在位于北京东四环红领巾桥的一个换电站,下午三点,这里等候换电的车辆就排起了长龙。该换电站工作人员表示:“从上午十点多到下午三点,车就没有断过。”

图片来源:每经记者 段思瑶 摄

图片来源:每经记者 段思瑶 摄中国充电联盟数据显示,截至2021年11月,北京市换电站数量仅为245座。但截至2020年底,北京市新能源汽车的保有量已经超过了40万辆。中国汽车流通协会副秘书长王都表示:“预计到2021年底我国新能源车销量会超过300万辆,渗透率同比提高了近200%,充换电设施按现在看是不匹配的。”

C端困局

“换电5分钟,等待1小时”,被这样的尴尬场景裹挟着的换电模式,让其迟迟未能走向大众消费市场。记者在走访中发现,当前换电车型主要集中于网约车、出租车等出行营运市场中。

“长安逸动EV460换电版不对私人销售,仅供出租车市场。”长安汽车相关负责人告诉记者。此外,荣威支持换电功能的Ei5快速换电版也特供出租车市场;吉利旗下首款换电车型枫叶80V,则面向网约车市场。

不仅如此,像奥动新能源等换电站运营商也同样聚焦于出租车和网约车等B端用户群体。“自从在全国做规模化运营以来,我们主要面向营运车辆,从2021年开始我们已经向私人用户市场布局,预计2022年将扩展至商用车。”奥动新能源相关负责人接受记者采访时表示。

图片来源:每经记者 段思瑶 摄

图片来源:每经记者 段思瑶 摄光大证券研报认为,换电模式通过解决充电时间过长的痛点提升了车辆运营效率,可以增加公司方和司机方收入,因而更具有吸引力。

以北京出租车为例,当前采用换电模式的出租车其电费约0. 35元/公里,换电过程只需3分钟;充电模式下电费约0. 25元/公里,然而充电时间则需要1小时左右。此外,采用换电模式的出租车300公里的用能成本是105元,而同样距离的燃油出租车的费用达150元。

根据光大证券的测算,目前采用换电模式的出租车司机月度净收入最多,约2.3万元,比充电或燃油模式下的净收入高约4000元。

北汽新能源相关负责人曾表示:“让B端先行,做好经济、平衡的细分市场后,把换电站运营的通路铺到一定密度以后,C端(私家车领域)市场才有望实现更大面积的覆盖。”

当前,在C端市场,仅有蔚来等少数车企正在尝试采用换电模式。沈斐认为:“换电模式的优势对两类人有吸引力:一种是在市区里没有家用充电桩的用户,可以像用加油站一样来用换电站;第二类是长途用户。”

在全国乘用车市场信息联席会秘书长崔东树看来,换电模式始终存在产权问题,如果要普及,对价格敏感的用户不会选择,主要是高端用户和特殊场景用户会选择。

首创证券则在2022年1月4日发布的研报中认为,我国私人车位严重不足导致家用充电桩覆盖率有限,换电站换电效率高,是一种理想的新能源车补能解决方案,换电车型3~5年内有望实现to B 向to C的切换,并逐步提升渗透率。

千亿市场“江湖”

事实上,不管是车企,还是运营商,迟迟未能将换电模式推广至大众消费市场,背后更多的原因是成本投入较高。据光大证券测算,车辆单日行驶里程不超过100km时,即使收取用户服务费,换电企业也难以盈利。

此外,换电站的建设费用也不可忽视。据协鑫能科对外披露的数据,单个乘用车换电站的建设成本约为400万~500万元,单个重卡换电站成本约为800万~1000万元。

据记者了解,换电站利用率等于本年度累计换电时长除以本年度总时长。假设一座建设成本在560万元的换电站,利用率为7%,刨除运维、折旧等成本税后净利润为5.04万元,这意味着收回投资时间约为13年之久。所以,换电站利用率的高低也将会影响企业的盈利水平。当换电站达到满负荷运营状态,则经济效益良好,也会带来高峰期排队,其他时段负荷较低又进一步稀释了利润。

以北京市为例,截至2020年底,北京等一线城市换电站的平均利用率仅为20%左右,而在车辆匹配的前提下,单一换电站的利用率达到60%至70%才能实现盈亏平衡,即一座设计每天可换电400次以上的换电站,每天至少要完成240~280次左右的换电才能保证投资回报。

图片来源:每经记者 孙桐桐 摄(资料图)

图片来源:每经记者 孙桐桐 摄(资料图)据上述奥动新能源相关负责人向记者透露:“目前,奥动在北京换电站平均日换次约1.2万次。其中,红领巾桥站、五里桥站等站点的日均换次均超过350次。”

高成本之外,换电标准不统一,导致不同厂商、不同车型,很难做到电池尺寸、性能的一致性,这也制约着换电模式的普及。记者注意到,目前在北京,奥动新能源换电站为北汽新能源旗下EU200、EU300、EU260和EU5提供换电服务,蔚来换电站则仅为旗下车型提供换电服务。

虽然“现实骨感”,但换电模式仍被不少企业认为是“风口”。目前,国内换电领域中包括山东威达、国电南瑞、许继电气等换电设备生产商;奥动新能源、伯坦科技、时空电动等中游运营端;以及蔚来、吉利等车企和电网企业、能源类企业、甚至互联网企业等几路“玩家”。

卢日鑫预计,2025年国内新能源汽车销量将达780万辆,其中换电车型占比有望达30%。根据销量进行测算,预计2025年国内换电站将达到2.2万座、运营市场规模有望达到2631亿元、换电站设备市场有望达到693亿元。

就在不久前,中汽协会同联盟组织有关单位编制完成并正式发布了《电动乘用车共享换电站建设规范》团体标准,给换电站建设提供了“标准模板”,将实现电池包平台和电池模块的共享。

东吴证券分析师周尔双认为,2022年是换电站放量元年,随着我国政策逐步完善,换电模式下消费者、整车厂、电池厂、社会层面将显著受益。