原标题:《2021年12月动力电池跟踪月度报告》|凯联产业研究院

目录

1、规模:12月国内动力电池产量及装机数据

1.1 12月国内动力电池产量及装机量持续创新高

1.2 12月磷酸铁锂电池装机量大幅领先三元电池

2、厂商:动力电池厂商装机量排名

2.1 12月国内动力电池市场集中度进一步提升

2.2 1-12月国内头部动力电池厂商竞争较为稳定

2.3 中国动力电池厂商的全球份额进一步提升

3、上游原材料:12月动力电池重要上游原材料价格变化

3.1 磷酸铁锂和三元锂在正极材料上成本差别较大

3.2 12月碳酸锂和硫酸钴涨价幅度较大

3.3 六氟磷酸锂和负极材料在高位保持稳定

4、资本市场:12月动力电池赛道一二级市场数据跟踪

4.1 动力电池全产业链指数于12月出现下跌

4.2 12月发生9起动力电池相关融资

研究背景

在“双碳”基调下,2021年新能源汽车销量在汽车产销下行大背景下逆势上扬,迎来爆发式增长。动力电池作为新能源汽车的核心环节,从性能、产能和成本等方面影响汽车电动化的发展进程。

凯联产业研究院为及时、快速、有效的追踪乘用车电动化趋势,从上游原材料成本波动、中游四大关键材料的研发生产,以及下游动力电池厂商的产量和装机量数据等多维度长期关注动力电池全产业链的变化,持续推出动力电池月度、年度跟踪报告。

1、国内动力电池产量及装机量数据

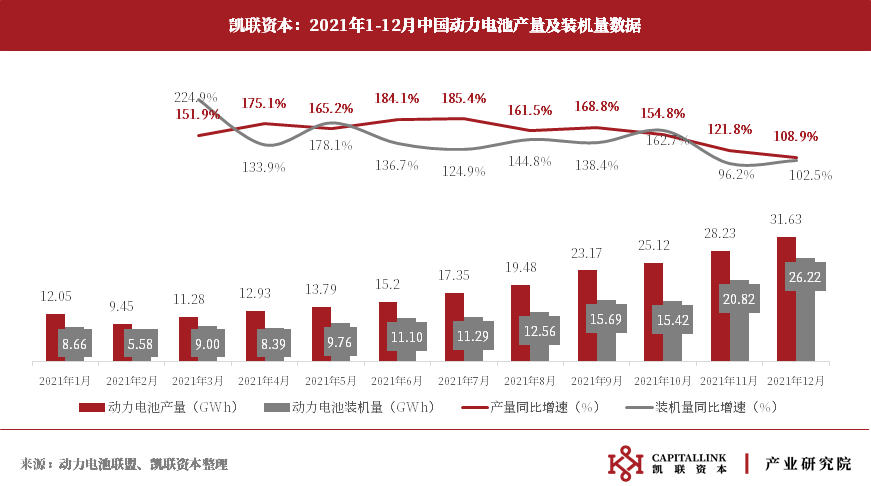

1.1 12月国内动力电池产量及装机量持续创新高

2021年全年新能源汽车产销两旺大大超出市场预期,由此带来对动力电池需求持续提升。自2021年6月以来国内动力电池产量维持在10%月环比增速,同比增速保持100%以上。

2021年全年产量219.68GWh,装机量达154.5GWh,相比于2020年的产量81GWh和装机量63.6GWh均有100%以上同比增幅。

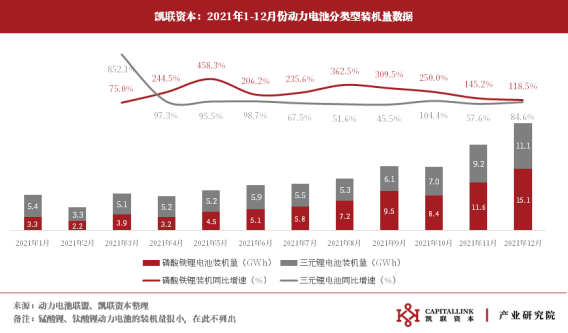

1.2 12月磷酸铁锂电池装机量大幅领先三元电池

目前动力电池装机主要是磷酸铁锂电池和三元锂电池这两类,相较而言锰酸锂电池和钛酸锂电池出货量很小。磷酸铁锂电池和三元锂电池有成本、性能和安全方面的诸多差异,6月份之后,磷酸铁锂反超三元锂,占据装机量主要地位。

12月数据显示,磷酸铁锂装机量为15.1GWh,开始大幅领先。在整个动力电池上游原材料供应偏紧,下游需求攀升背景下,原材料成本优势是众多整车厂考虑转向磷酸铁锂电池重要原因。

2、动力电池厂商装机量排名及市占率

2.1 12月国内动力电池市场集中度进一步提升

动力电池厂商市场集中度较高,从动力电池联盟披露数据来看,全年能够实现月度装车配套企业数量不到50家,其中CR10占比90%以上,CR5占比接近85%,CR2占比年中遭遇到较为剧烈挑战,以中创新航为代表的3-5名追赶者年中开始起量迅猛,宁德时代和比亚迪两家市场份额一度下滑到60%,但到年底维持在70%附近。

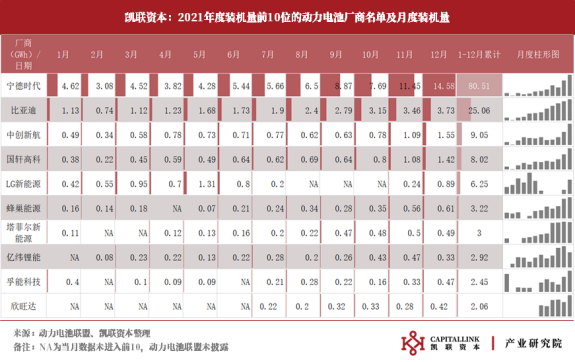

2.2 1-12月国内头部动力电池厂商竞争较为稳定

全年厂商装机量来看,宁德时代(80.51GWh)、比亚迪(25.06GWh)、中创新航(9.05GWh)、国轩高科(8.02GWh)和LG新能源(6.25GWh)CR5占比为83.4%,基本把持住动力电池主要市场份额。

2.3 中国动力电池厂商的全球份额进一步提升

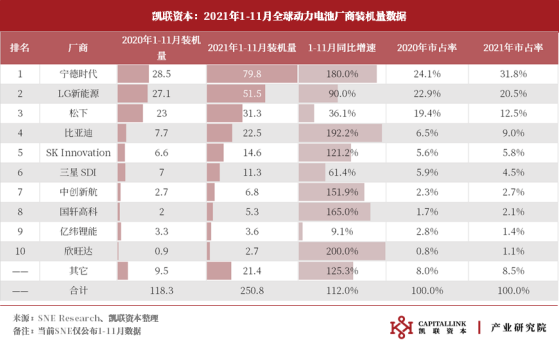

对比全球动力市场装机量数据,中国动力电池厂商竞争力进一步提升,共计6家中国动力电池厂商进入Top10,合计占比为48.1%。其中宁德时代2021年1-11月市占率31.8%,较20年提升7.7%;比亚迪提升2.5%。

在全球动力电池装机量整体增速达100%以上的背景下,腰部以下动力电池厂商的份额也获得提升,从20年的8%提升到21年的8.5%。LG新能源、松下、三星SDI市场份额下降明显。

3、12月动力电池重要上游原材料价格变化

3.1 磷酸铁锂和三元锂在正极材料上成本差别较大

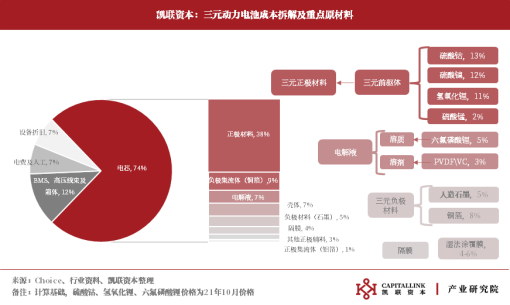

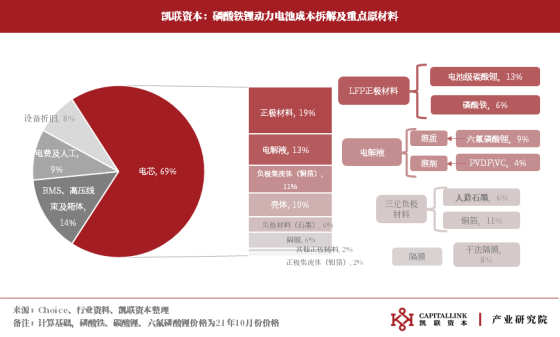

电芯占动力电池成本大头(70%以上),由正极材料、隔膜、电解液、负极材料、壳体等构成,受到上游原材料成本高度影响。

三元动力电池正极材料占动力电池成本35%-45%区间波动,原材料成本占正极材料90%以上,且受到上游矿产供需平衡影响较大,价格容易大幅波动。

磷酸铁锂动力电池相比于三元电池,正极材料由于不需要钴、镍等高价金属,成本占比有大幅下降(19%左右),导致磷酸铁锂电池单位成本(元/wh)相比于三元锂电池有15%左右降幅。

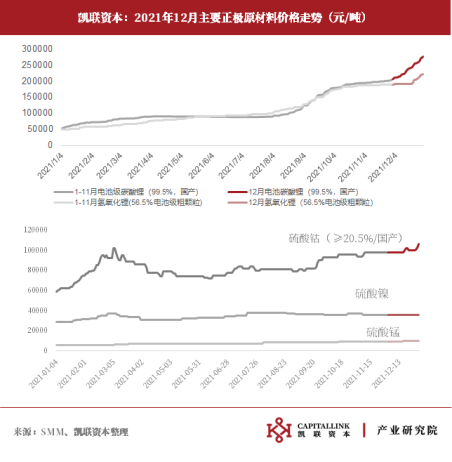

3.2 12月碳酸锂和硫酸钴涨价幅度较大,恐传导至电芯价格引发动力电池涨价

碳酸锂(电池级)和氢氧化锂(电池级)是锂离子电池正极重要原材料,两者都可以从锂辉石中提取,成本相差不大,过往在价格上差别很小。区别在于碳酸锂主要应用于磷酸铁锂电池正极,而高镍三元正极(NCM811)必须使用氢氧化锂作为原材料。

碳酸锂和氢氧化锂价格在供需不平衡下持续上涨,碳酸锂平均成交价从月初20.5万元/吨上涨到月底27.5万元/吨,涨幅达34%;氢氧化锂平均成交价也从月初18.9万元/吨上涨到月底22.3万元/吨,涨幅为18%,两者之间价差在12月被拉开。

硫酸钴、硫酸镍和硫酸锰是三元锂电池正极主要原材料,其中镍与锰因上游矿产资源供需较稳定,价格月度波动不大,12月硫酸镍价格稳定在36000元/吨附近,硫酸锰价格稳定在9800元/吨附近。

硫酸钴(≥20.5%)受限于上游钴矿资源分布不均衡,供应不稳定,自年初60000元/吨上涨到100000元/吨后,至年中出现大幅下挫;12月价格重回年初高点,涨破100000元/吨。

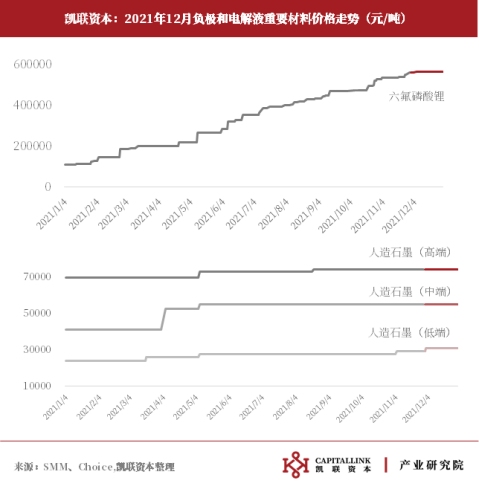

3.3 六氟磷酸锂和负极材料在高位保持稳定

六氟磷酸锂是锂电池电解液重要原材料及主要成本来源,2021年内出现连续提价现象,从年初10万元/吨一路涨价到年底55万元/吨附近。12月价格平稳,维持在55万元/吨。

动力电池负极材料主要为人造石墨,2021年开始,受到能耗双控影响,人造石墨市场出现供应紧张和价格上涨。12月数据显示高端和中端人造石墨价格基本无变化,分别稳定在7-8万元/吨和5-6万元/吨。

碳酸锂、六氟磷酸锂、硫酸钴价格持续上涨,带给动力电池生产商成本端压力,压缩毛利率空间,后续值得密切关注重点原材料的价格拐点何时出现。

4、一二级资本市场数据

4.1 动力电池全产业链指数于12月出现下跌

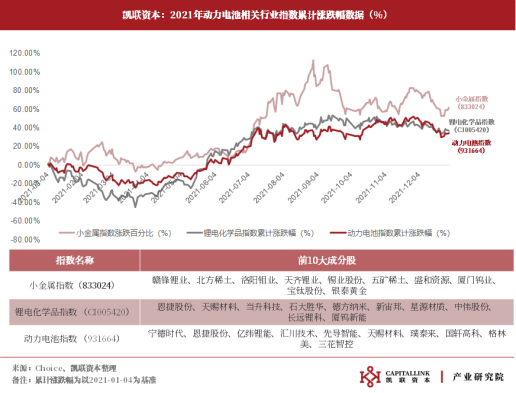

我们选择小金属指数(上游资源品)、CI005420锂电池化学品指数(中游化学品)、931664动力电池指数(全行业)来追踪二级市场中动力电池相关标的表现。

小金属指数、锂电池化学品指数和动力电池指数均在2021年年中获得较大涨幅,指数区间内最大涨幅空间分别为128%、200%和99%。但自今年9月到达高点后,出现明显回撤。12月内上述三指数分别下跌9.44%、10.3%和10.11%。

4.2 12月发生9起动力电池相关融资,蜂巢能源金额最高

一级市场中,2021年12月总共发生9起投融资事件,其中以蜂巢能源的60亿人民币B+轮融资金额最高。9起事件中,4起为锂电池研发制造,3起为锂电池材料研发,1起为其它电池零配件,1起为充换电及储能。

凯联产业研究院长期持续关注新能源汽车及其相关产业链的发展,扩展、更新、迭代分析角度与范围,将持续以月度周期输出新能源汽车、动力电池、汽车智能化关键零部件的月度跟踪报告,欢迎和期待与产业界、研究界、投资界的同仁探讨。

欢迎联系凯联产业研究院,邮箱:[email protected]