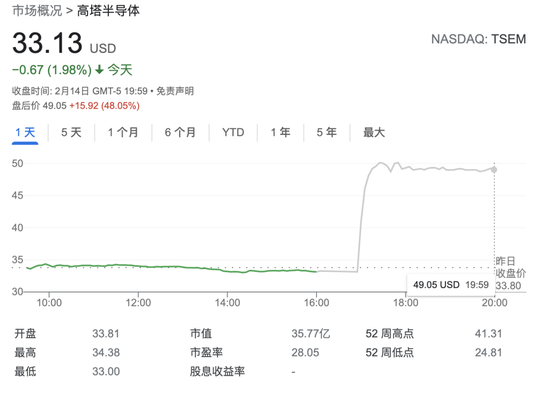

C114讯 2月15日消息(林想)国盛证券日前发布研究报告指出,半导体景气的持续性有望进一步超预期,中游制造普遍指引2022Q1进一步涨价,2022年全球主要代工厂资本开支增速高达42%。

供不应求的芯片

通过梳理目前已发布财报的 2021Q4 全球半导体公司财报,从订单、收入、库存以及价格等因素判断,国盛证券预测,本轮全球半导体景气的持续性有望进一步超预期。

设备环节限制在于供应链紧缺,硅片紧缺在于供需格局,累计订单较为充沛。中游制造普遍指引2022Q1 进一步涨价,且 2022年全球主要代工厂资本开支增速高达42%,因此 WFE有望超预期。下游如汽车、工业芯片将继续紧张,全球前五大汽车芯片厂商均表示2022 年供不应求的格局将持续存在。

报告显示,全球核心设备龙头订单整体强劲,短期收入受限于供应链制约,预计 2022 年 WFE 增长约 10~20%。

其中,ASML 在 2021Q4 新增订单 71 亿欧元,BB 值 2.0,累计订单充沛,ASML 指引 2022Q1 收入仅为 33~35 亿欧元,预计有 20 亿欧元无法在2022Q1 确认收入;预计 2022 年增长 20%。Lam Research 预计 2022Q1 同比大幅增长、环比下滑,主要受限于零部件和运输因素;预计 2022 年全球 WFE 增长至 1000亿美元,增速 18%。TEL 预计 2022Q1 营收同比增长 16%、环比增长 1%。KLAC 预计 2022Q1 营收 22 亿美元,环比下降 9%,下降主要由于供应链限制,积压订单依然强劲。测试设备龙头存在分化,Teradyne 由于大客户技术周期预计 2022H1营收同比下滑 15~20%;Advantest 季度新增订单 1363 亿日元,BB 值 1.2,预计2022Q1 营收同比增长 21%。

超预期的资本开支

报告显示,全球半导体景气的持续性有望进一步超预期。其中,中游制造普遍指引2022Q1进一步涨价,2022年全球主要代工厂资本开支增速高达42%。

报告指出,全球晶圆厂2022Q1 毛利率指引普遍环比提升(产品组合与均价上行均有贡献),行业仍有涨价趋势。

台积电预测2022年全球半导体(不含存储)增速为9%,代工市场增长 20%,台积电增长 24~26%。格芯预测 2022 年公司晶圆出货量同比增长 7~9%,ASP 同比增长 10%。联电预测 2022Q1 公司晶圆出货量持平,ASP 环比提升 5%。中芯国际、华虹半导体、世界先进分别预测其 2022Q1 毛利率环比提升 2%、1.8%、0.4%。

国盛证券表示,本轮行业景气、供不应求带来的扩产高峰有望超预期,2022年全球主要代工厂capex 增速将高达 42%!

报告显示,全球主要代工厂资本开支从 401 亿美元增长到 571 亿美元(台积电约 400~440、格芯 45、联电 30、中芯国际 50),增速达 42%。封测环节龙头日月光2022年资本开支将超过或等于2021 年的 20 亿美元,国内龙头长电科技则从 2021 年的47亿元提升至60亿元。