作者:吴隅

日前有消息称,腾讯云在内部会上明确了取消转售的规定,把有限的资源投入在自研产品中。同时,让具备产品开发能力的部分部门自负盈亏,甚至全员背负销售业绩考核。

这一系列做减法的举动,无疑透露出,尚未实现盈利腾讯云当前面临的焦虑和压力。

近一个月来,腾讯云公布了多次战略合作,合作对象包括宝信软件、江西省共青城市人民政府;腾讯云还与阿里云、字节跳动旗下的火山引擎首次合作,进行技术共建,旨在提升用户直播体验,而非谋求业务合作。

可见,腾讯云的朋友圈正在不断扩大,覆盖行业包括游戏、音视频、金融、政务等。不过,早期的烧钱扩张已经过去,在云服务行业激烈的竞争下,开始做减法的腾讯云能否顶住压力,坐稳第二把交椅?

部分部门自负盈亏?腾讯云尚未实现盈利

公开资料显示,腾讯云是腾讯集团旗下的云计算品牌,主要为开发者及企业提供云服务、云数据、云运营等技术产品与服务,是腾讯发力To B、发展产业互联网的核心业务。

腾讯云于2013年宣布全面开放,开始打造“云+”生态圈,逐步建立生态,还宣布出海计划,意图在海外市场分羹。

2018年9月,腾讯组织架构调整,整合建立新的事业群CSIG(云与智慧产业事业群),以腾讯云为核心,聚合腾讯各类2B业务,转战产业互联网。CSIG成立以后,各类资源大量投入之下,腾讯云发展速度加快。

云计算一共包括三个层次的服务:IaaS(Infrastructure as a Service, 基础设施服务)、PaaS(Platform as a Service,平台即服务)以及 SaaS(Software as a Service,软件即服务)。

腾讯2021年三季报显示,CRM SaaS解决方案——腾讯企点已经服务了超过100万家企业,并越来越多地被大中型企业采用。数据库PaaS解决方案——TDSQL已服务超过3000家客户,横跨金融、公共服务和电信等多个垂直领域。在金融行业垂直领域,TDSQL服务中国前十大银行中的六家。

不过,腾讯几乎没有在财报中披露腾讯云相关财务数据,这或许与其盈利困难不无关系。

云计算重技术、重资产的特性,意味着前期发展需要巨大投入。腾讯最新财报显示其金融科技及企业服务业务2021年第3季的收入成本同比增长29%至310亿元,主要由于支付金额增长导致交易成本增加,以及云服务的项目部署成本增加。

与此同时,为了开拓市场,国内的互联网云服务商在价格上有所压低,基本都有一定的优惠。这也使其盈利变得更难。

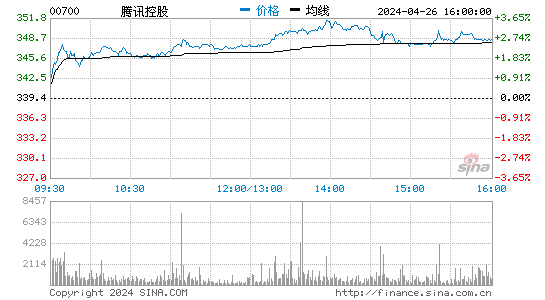

根据光大证券估计,腾讯云2020年营收为259.7亿元,占腾讯当年总营收的5.3%,同比增长51%,预计2018年至2022年复合年均增长率(CAGR)达到48%。但在总体营收上,腾讯云约占阿里云服务2021财年(2020年3月至2021年3月)营收的43%,距离赶超阿里云仍有较大空间。

此外,根据中信证券测算,2020年至2022年腾讯云毛利率仍将为负,分别为-14%、-7%和-7%。但随着网络节点、可用区的逐步提升,预计腾讯云在中长期将进一步提升盈利能力。

不过,参照阿里云公布的财务数据,作为国内云计算市场的龙头,其2021财年的经营亏损为90.5亿元,经调整EBITA亏损1.66亿元,可见目前国内云计算厂商盈利之路道阻且长。

腾讯云与华为云市场份额几乎持平,能否坐稳第二把交椅?

随着数字经济的迅速发展,“上云”已成为诸多企业数字化的必然选择。这也让云服务市场成为“香饽饽”,竞争也更为激烈。

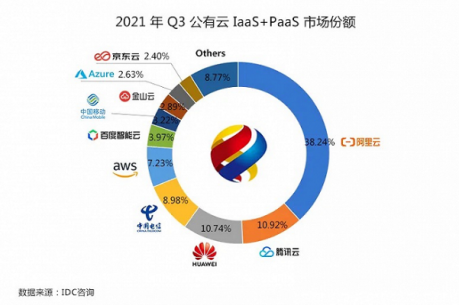

近日,国际市场研究机构IDC发布的《中国公有云服务市场(2021第三季度)跟踪报告》显示,2021年第三季度,中国公有云服务整体市场规模达到71.88亿美元(约465亿人民币)。其中,IaaS+PaaS市场规模为359.2亿元,同比增长48%。

报告还披露了2021年Q3公有云IaaS+PaaS市场份额,其中,阿里云市场份额为38.24%,位列第一;腾讯云市场份额为10.92%,位列第二;华为云市场份额为10.74%,位列第三。可以看出,腾讯云与华为云的市场份额几乎持平。

剩下四成市场中,中国电信、亚马逊AWS、百度智能云、中国移动、金山云、京东云等一众云厂商也都有一席之地。其中,除了中国电信市场份额占比8.98%、亚马逊AWS市场份额7.23%,其他云厂商占比均不足4%。

目前的国内云市场,既有阿里巴巴、腾讯、百度等互联网厂商,还有华为、浪潮这样的技术型公司,也有中国移动、中国电信等电信基础设施建设者。从数据报告也可以看出,公有云玩家之多、竞争之激烈。

不过,回顾以往报告,阿里云、腾讯云、华为云已然形成一定竞争优势,呈现铁三角的格局。而这其中,阿里云优势明显,腾讯云与华为云的市场份额仅相差0.18%,此前上半年数据显示二者相差0.3%,微弱的差距再次缩小。

再往前看,IDC数据显示,2020年四季度,中国公有云IaaS市场,华为云市场份额与腾讯云并列第二,均为11%,仅次于阿里云。

这样来看,国内云计算市场上,在阿里云凭借近四成市场份额拉开与其他入局者的距离的情况下,其他云厂商仍旧虎视眈眈,在你争我抢的云战争中,腾讯云的第二把交椅能否坐稳,还需时间证明。

暗战实体产业

近年来,政务、金融、医疗等各类行业的数字化转型进程加快,推动云服务需求不断增长。同时,需求的种类也各异,这对于云计算厂商也带来了更多挑战。

2021年5月14日,腾讯CSIG(云与智慧产业事业群)进行了新一轮架构升级。其中,腾讯高级执行副总裁汤道生担任云与智慧产业事业群CEO;腾讯副总裁、腾讯云总裁邱跃鹏将在原有职责之上,出任云与智慧产业事业群COO,除腾讯云业务外,负责事业群的销售、质量、运营等平台建设和管理工作,向汤道生汇报。CSIG其他业务线负责人林璟骅、丁珂、钟翔平等,分别担任腾讯智慧零售总裁、腾讯安全总裁、腾讯智慧交通和出行总裁。

这是继2018年“930变革”后,腾讯在To B业务上的又一次重大调整。从整个排兵布阵来看,此次调整更为注重云与行业的打通融合,推动资源的合理分配,以加快平台及生态建设、提升运行效率。

纵观业内其余玩家,也基本顺应了这类发展方向。举例来看,阿里财报显示,阿里云的收入组成趋于多元化,截至2021年12月31日,非互联网行业的客户收入在阿里云总收入的占比已达52%。

这在一定程度上显示,实体产业将成为云计算的下一个增长市场,而如何开拓市场并站稳脚跟,将成为各厂商都需要解决的问题。

腾讯在SaaS方面,拥有企业微信、腾讯会议、微信小程序等产品,作为连接器实现工作协同。

今年1月11日,企业微信联合腾讯文档、腾讯会议团队宣布,三款产品融合打通,在企业微信上联合推出一套效率协作功能。使用新版本的企业微信,用户可从主页、工作台、群聊等入口一键进入新版文档与会议。至此,腾讯产业互联网效率工具实现一体化。

这一举措,深化了各类to B产品与微信生态的互通,在一定程度上有利于加强产业互联能力。

不过,其主要竞争对手阿里云也推出了“云钉一体”战略,致力于让钉钉像Windows操作系统一样,提升企业管理组织和业务的效率。

目前,腾讯云在金融、政府以及泛娱乐产业已取得一定成绩,但能否再拓展新领域,还需时间证明。如今,在部分部门自负盈亏的情况下,腾讯云能否找出一套新的盈利模式,值得继续关注。