伯虎点睛:融创,在雷区小心试探。

文|唐伯虎

融创会不会成为下一个恒大?这个问题,悬在每一个等待交房的业主心上。

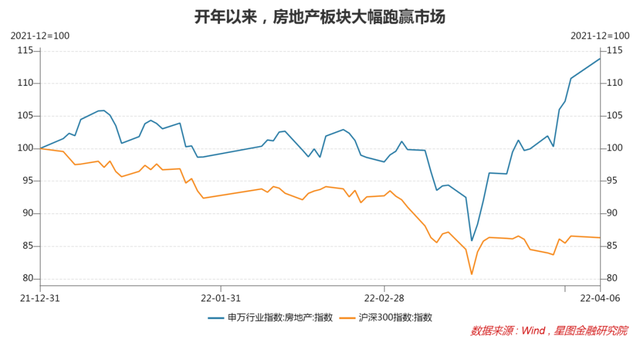

半年多以来,融创一改过去“买买买”的大手笔,转向“卖卖卖”的模式,但“大象”割肉,收效甚微。

3月下旬,融创中国2021年归属股东净利润同比下降85%、年报“爽约”的消息相继传来,其盘中股价更是一路急跌。

4月1日起,融创中国在香港暂停交易。

“炸弹”正式开启倒计时,融创能不能找到那根安全线?

过上“紧”日子

2020年,融创实控人孙宏斌在业绩发布会上表达过对楼市“洗牌”的感慨,提出融创要以“处置不良资产、降低融资”等收缩战术为主,“公司拿地会谨慎,不赚钱的活不干”。

那段时间,融创出售了几个酒店、多次减持金科股权,换来2020年融创净负债率、资产负债率两项指标达到“三道红线”政策标准。

这可能给孙宏斌加注了信心,2021年上半年,孙老板仿佛忘记了之前的谨慎,再次开启买地大计。

去年2月,融创一口气在芜湖、无锡、重庆等6个城市拿地,其中芜湖地块溢价高达169.44%;其与建发联合体拍下的上海普陀区地块,单价超8万元/平方米。

去年5月,融创通过招拍挂网站以430亿元的价格收购18个地块,单月拿地金额几乎接近前4个月的拿地总额。

中国指数研究院统计到,2021年前6个月,融创拿地83宗,总成交额突破千亿元。

疯狂拿地背后,当然有融创的金钱力支撑。2021上半年,融创中国累计实现合同销售金额约人民币3,207.6亿元,同比增长64%。

信心爆棚的孙宏斌在融创中期业绩发布会上放出豪言,“除了我们以外都有可能爆雷”。

然而,孙老板这句话很快站不住脚。

2021年下半年,融创开始“割肉”倒卖家产,包括相继转让上海虹桥商务区写字楼、杭州核心地段酒店及写字楼、昆明文旅城二期等多个项目,出售贝壳股份、变卖融创服务股权等等。

去年11月,孙宏斌甚至自掏腰包,以无息借款的方式为融创提供自持的4.64亿美元资金。

半年时间,融创回血近400亿元。只是,跟融创在2021上半年9971.22亿元的负债总额相比,这点钱杯水车薪。

进入2022年,融创的hard模式进一步升级。

根据中商产业研究院数据,今年2月,融创中国单月销售面积为165.4万㎡,同比下降24.72%;销售额223.6亿元,较去年同期减少32.75%。

另外,融创中国陷入多起票据追索权纠纷,其在重庆、四川等地子公司均有涉及。

到了3月份,融创的“紧”日子又覆上一层霜。3月28日,融创发布公告称,不刊发2021年未经审核年度业绩,延期举行董事会会议,并表示融创中国股份将于4月1日起暂停买卖。

对于这么做的原因,融创在公告中解释,是近期国际评级机构下调了公司评级引起有关境外贷款问题,以及融创房地产境内公开债展期事项等对财务报表的不确定性。

后者正是这一次引发投资者担忧的导火索。

这里提到的境内公开债,涉及的主要是融创在2020年4月1日发行的本金40亿元的“20融创01”的本息和2021年4月2日发行的本金20亿元的“21融创03”的利息。

为了这两个项目的展期,孙宏斌亲自下场,押上自己的无限连带责任担保。40亿元的债务说扛就扛,但是融创的困境,纾解起来没那么容易。

(图源:网络)

(图源:网络)“埋雷”

年报“难产”的不只融创一家房企。据不完全统计,恒大、富力、合景泰富等超过15家上市房企都宣布了年报延期,其中世茂、佳兆业、中国奥园等7家房企在4月1日同步停牌。

受新冠疫情影响是一方面,资金流动性问题才是真正的老大难。

一直以来,融资、加杠杆的模式贯穿着诸多房企拿地、建设的过程。在房地产市场的高增长阶段,房企能够快速完成预售、清盘的过程,实现资金尽快回笼,从而保证自己站在安全地带。

但是,当行业告别野蛮生长阶段,现实一下子把房企分为了两极——高杠杆的房企唯恐跑不过时间,巨额负债压力就显现出来了。

融创给自己埋下的雷,也隐隐有了触发之势。

2015到2019年间,孙宏斌带领融创通过频繁并购的方式屡次实现低成本拿地,包括与绿城组建合资公司注入绿城旗下的优质地产项目、对价收购莱蒙国际、中渝置地、泛海控股、阳光100、长江实业等公司多个项目的股权等等。

此外,在2020年短暂“熄火”后,融创又在2021上半年多次下注买地。

这种套路下,融创积攒了大量土储资源,销售金额和销售面积倍速增长,逐渐挤进国内房企第一梯队。

与之相对的是,2016年开始,融创资产负债总额从原来一直控制在1000亿以内,飙到了2500多亿,并在此后几年连连追高,到2021年上半年负债总额逼近万亿级别。

在孙老板看来,“房地产就是轻资产,买地卖出去了就是轻资产,卖不出去就是重资产”。这其实就是一场赌局,搏一搏,说不定单车能变摩托。

融创真能一直保持“轻资产”属性倒还好,问题是,它造了一艘“巨轮”。

孙老板热衷并购,不局限于土地。除了对外投资入股了金科地产、链家、乐视等多家公司(其中乐视让融创损失了165亿元),融创出手最猛的一次要数与万达之间的“世纪大交易”。

2017年,融创以631.7亿元收购13个万达文旅项目91%的股权和76家万达酒店,又在第二年以62.81亿元的对价收购万达旗下原文旅集团和13个万达文旅城的设计、建设、管理公司,两笔交易合计涉资近700亿元。

到2019年,融创旗下业务形成了服务、地产、文化、文旅以及新的会展会议和康养等在内的六大板块。

值得注意的是,融创主要的资金来源一直是地产。2021上半年,融创958.2亿元的收入中,91.3%由物业销售业务贡献,文旅和物业管理的收入分别为26.1亿元和24.2亿元,占比均不到3%。

这么看来,文旅板块耗费了大量资金,回本却十分缓慢,“重”是真重。

放眼这艘“巨轮”,在物业销售业绩放缓之时,融创内部竟然没有一个板块能挑起大梁。更何况融创服务与母公司融创中国财务隔离,即使该板块去年利润翻倍,也救不了火。

(图源:网络)

(图源:网络)“扫雷”

半年多来,融创中国的自救有目共睹。然而,眼下融创拿不出40亿元的款项也是事实。

伯虎财经注意到,近期多家媒体报道了融创员工至今未收到年终奖的新闻。

另外,一位融创内部人士告诉伯虎财经,西南区域这几个月推迟发工资,月初还裁掉了品质和销管部门。

而在购房者看来,最关心的莫过于“买了融创的房子,还能交房吗?”

目前,融创在天津、海南、云南昆明等多地的楼盘出现停工现象。业主们对于按时交收房的期待逐渐变成希望“老孙挺住”,只要能交房就可以。

这让伯虎财经想起早先恒大“爆雷”,业主们不仅担心期房会不会烂尾,甚至开始咨询“如果烂尾,是否还要还贷款?”

事实上,对比起恒大,融创的处境还有转圜余地。

恒大的业务版图铺得更大,除了地产还有恒大汽车、恒大财富等多项业务,其中恒大汽车直到2021年上半年还在亏损状态,恒大财富更是波及99%的恒大员工。

另外,恒大还有高达2000亿元的待兑付商票,总负债规模接近2万亿。

相比之下,融创的“雷”在地产,也万幸只在地产。

立于危墙之下,许家印开始卖房补救,不断寻找项目接盘者;孙宏斌也押上了自己。

好消息是,目前为止融创还没有躺平。3月25日晚,孙老板发布朋友圈,“2022年一季度,我们在28个城市交付43个项目,用最大诚意兑现成千上万户业主交托的幸福期许”。

4月1日,“20融创01”债券展期方案通过,融创多争取到了18个月的“扫雷”时间。

今年以来,中央各部委及各省市多次出台房地产行业利好政策,给市场倾注了信心。融创截至2021年上半年仍有2.3万亿的土储货值,在行业向暖下,融创绝地逢生不是没有可能。

当然,最重要的还是和时间竞跑。

*文章封面首图及配图,版权归版权所有人所有。若版权者认为其作品不宜供大家浏览或不应无偿使用,请及时联系我们,本平台将立即更正。

特别声明:本文为合作媒体授权DoNews专栏转载,文章版权归原作者及原出处所有。文章系作者个人观点,不代表DoNews专栏的立场,转载请联系原作者及原出处获取授权。(有任何疑问都请联系[email protected])