是时候重新评估瑞幸了。

瑞幸身上,不缺奇迹。遥想当年,一经创立便站在中国咖啡舞台正中央,制造一个又一个焦点:犹如“直升机撒钱”般折扣、遍地开花密集开店,神速上市又遭遇不测。潮起潮落,几经沉浮。

就在造假事件过去两周年后,4月11日晚间,瑞幸发布公告称,根据《美国法典》第11篇第15章规定,瑞幸已顺利完成债务重组,在债权人的支持下,公司正式结束作为债务人的破产保护程序。

而在4月14日,瑞幸咖啡发布了更换会计师事务所的声明,宣布任命立信会计师事务所为公司独立注册会计师事务所,接替公司的前独立审计机构中正达会计师事务所。

这意味着,瑞幸已全面解决历史遗留问题,回归到正常状态。

不得不说,对于经历炼狱一般的2020年的瑞幸来说,这是历史性的一刻。

一起呈现的,还有瑞幸亮眼的财报。

进入2021下半年,由于疫情等因素,整个现制饮品进入行业下行期,行业破产裁员潮盛行。高端头部茶饮喜茶裁员降价,奈雪的茶(01250.HK)大幅亏损、股价崩跌,网红茶颜悦色闭店上百家,整个行业似乎失去了往日的光环。

即便如此,2021年度,瑞幸依旧实现了总收入79.65亿,同比增长97.5%,增幅接近一倍。四季度净收入24.327亿,同比增长80.7%。甚至打破了之前对“一旦烧钱、永远烧钱”、“中国咖啡店除了星巴克都赚不到钱”的魔咒。

从绝望之地,到反身向上,瑞幸实现的,是数量级上的涅槃。

01 涅槃二次方

经历了重大挫折后,不仅没有倒下,瑞幸反而越过越好。

全球市场来看,咖啡已经是成熟行业,唯独中国市场还是一块“肥肉”。而瑞幸的业绩底色到底如何,不妨与其“伟大的对手”的星巴克做个比较。

就在3月16日,星巴克发出公告称,其灵魂传奇人物,70岁高龄的霍华德·舒尔茨再次出山,第三次出任星巴克CEO。舒尔茨正是当年主推“星巴克入华”的核心人物,当下中国已是星巴克第二大市场。

而相对于瑞幸的高增长,星巴克则略显暗淡。

最新财报显示,2021年Q4星巴克中国营收同比下降2%,自营门店同店销售增长率同比下降了14%,而瑞幸则同比增加了43.6%。

同时星巴克四季度平均客单价下滑9%,交易量也下滑了6%,且是连续6个月下滑。这与瑞幸的量价齐升形成鲜明对比。

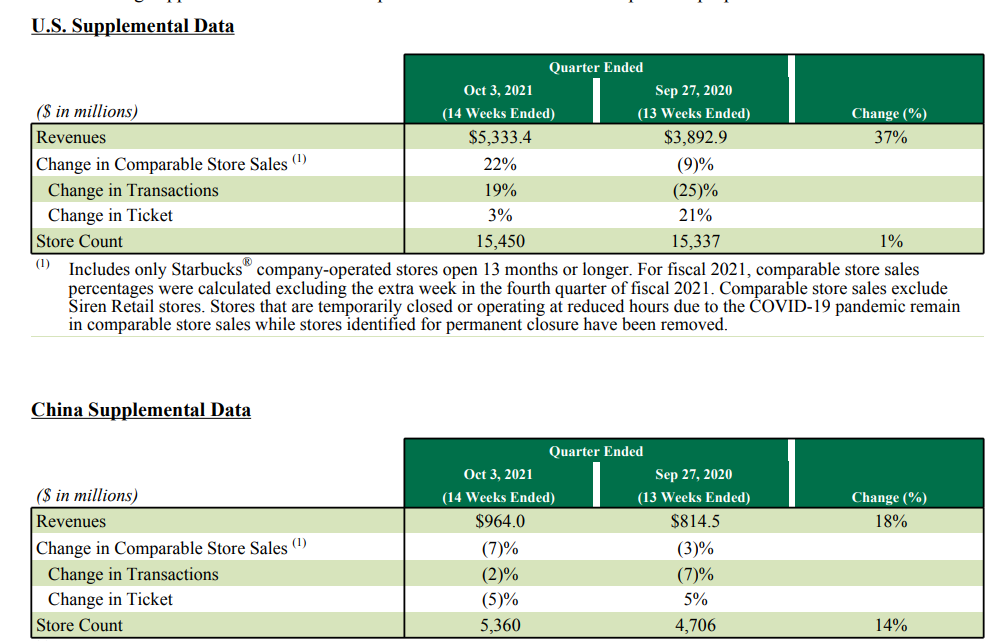

来源:星巴克财报

来源:星巴克财报纵观瑞幸2021年财报,随着一系列前置风险逐步瓦解,瑞幸重要战果在这三点上均有体现:开店加速,尤其是联营门店;交易月活用户数量大幅增加,产品均价上涨。

首先是门店数量。门店扩张仍是现制饮品业贡献营收增量的核心动力。2020年造假风波曾令瑞幸的扩张脚步放缓,不得不转攻为守。

关键时间点,在于2020年12月与投资者的诉讼和解,由此,监管风险“出清”。

在此之后,瑞幸加速奔袭,犹如追星赶月。2020年,连续两个季度总门店数保持4800家;到2021年年中,达到了5259家。2021年全年为6024家,超过了星巴克的5557家,其中自营4397家,联营1627家。

自2019年四季度后,自营门店扩张显得较为克制,而加盟店店铺数量,却由同期的282家达到1627家。

自营门店控制总量,也许是有意为之。在不额外增加资本性开支情况下,深耕运营,以增加用户、涨价、减少补贴、控制费用等方式,实现利润的大幅扭亏为盈。

这一举措取得了显著效果。2020年同期自营门店亏损为4.347亿,门店层面亏损率为12.5%。而2021年自营门店营收61.927亿,较2020年同比增长了78.3%。门店利润12.528亿,利润率为20.2%。

2021年第四季度自营门店,门店层面利润为3.834亿元人民币(约合6020万美元),门店层面利润率为20.9%,高于2020年同期的8.7%。

自营门店全年同店销售增长率为69.3%,2020年同期该指标为-7.8%。

另一方面,加盟是瑞幸下沉市场布局的“利器”。这点与星巴克国内全靠自营的模式不同。抢占二三线及更“下沉”的市场增量,加盟无疑比自营更有优势,比如信息对称和嫁接资源高地两个竞争力。

与一般的连锁加盟模式不同,瑞幸不收取加盟费。整个2021财年,联营门店收入13.061亿,比2020年的3.166亿增长了312.5%,占总收入比达到16.4%。

在经历了前期扩规模、打品牌的重资产模式阶段后,瑞幸的战略调整,主动迈向盈利改善的第二阶段。

2020年5月以起,瑞幸逐渐停止免费提供产品的营销活动,1—2折的低价折扣也基本淡出。最新财报数据显示,2021年营销费用同比下降了27.11%至3.37亿。

费用降低但并不阻碍用户数量的大幅增长。财报显示,瑞幸月均交易客户数2021财年为1300万,比2020年的840万增长了55.2%。

值得注意的是,瑞幸一直赢得用户的青睐。四季度瑞幸月均交易客户数第四季度为1620万,相较于三季度1472万环比,增加了10.05%。

反观星巴克,财报显示,在中国大陆地区,90天内星巴克星享会员数1800万,同比增长仅0.6%,环比上一季度也仅增长了0.56%。基本靠星享会员订单贡献量75%拉动。

营收强劲的另一关键点在于,扣除诉讼等费用支出,瑞幸实质上盈利。这一趋势从三季度已有征兆。

非美国会计准则(Non-GAAP)下,瑞幸三季度净亏损2350万,较2020年同期大幅下降了98.6%,而四季度这一数字为0.236亿。随着2022年2月清算程序结束,2022年一季度业绩实现账面盈利,将是大概率事件。

同时,同样以“烧钱”著名的新茶饮头部企业,奈雪的茶却“扭盈为亏”,经调整的亏损金额预计达1.45亿。据传闻,喜茶也深陷亏损风波。瑞幸又是靠什么穿越了涅槃二次方?

02 黄金赛道,一骑绝尘

从构建一种思维框架,到成就一种商业模式,解决最核心的问题,要从第一性原理入手。把事物分解成最基本的元素,从源头解决问题。

属于瑞幸的第一性原理,是在对咖啡行业发展趋势深刻洞察的基础上,建立清晰明确的品牌定位、对消费人群的精细化管理,围绕规模优势所形成的、对供应链的持续完善。

选择比努力重要。瞄准咖啡这个高潜力增长赛道,是瑞幸得以快速发展的根本前提。

根据弗若斯特沙利文数据,中国咖啡市场2013-2018年高速发展,CAGR达29.54%,并预计将以25.99%的复合增长率继续增长,2023年咖啡市场规模预计将达1806亿。而全球增速仅为2%左右。

咖啡作为舶来品,在我国发展时间并不长,远不如西方文化融入那样深刻。也远不能与茶这样古老的品种相提并论。因此,其在国内的快速发展一定伴随着一段时间的市场培育期,就如同拓荒,一旦成功则基本是品类的领导者。

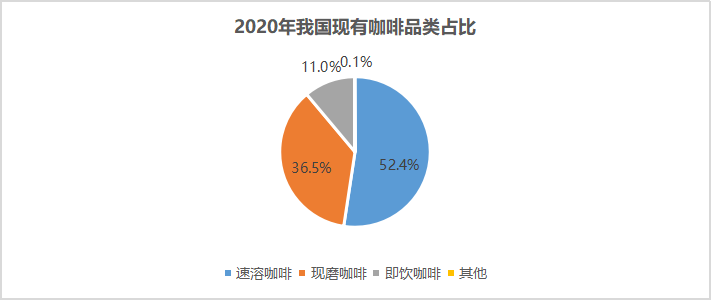

中国咖啡市场目前以速溶咖啡、即饮咖啡和现磨咖啡为主。2020年速溶咖啡占比52.4%,这与早期雀巢等国外巨头的市场培育有关。随着消费不断升级,以大型连锁咖啡品牌为主的现磨咖啡,已是未来发展重要趋势。

数据来源:富途证券

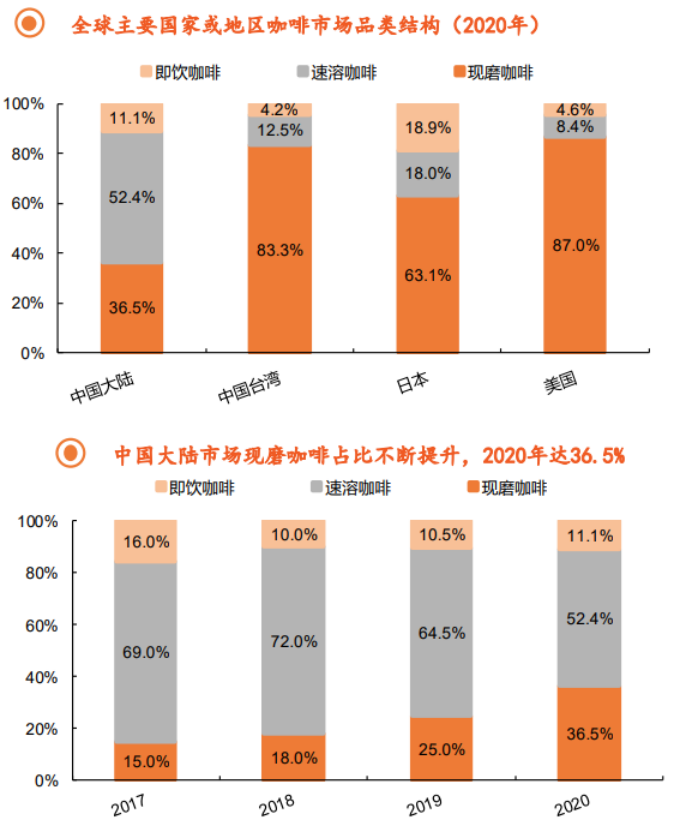

数据来源:富途证券平安证券研究显示,我国现磨咖啡占比从2017年的15%增长至2020年的36.5%,而美、日等主要国家及中国台湾的现磨咖啡占市场主体,分别占83.3%、63.1%、87.0%。

数据来源:平安证券

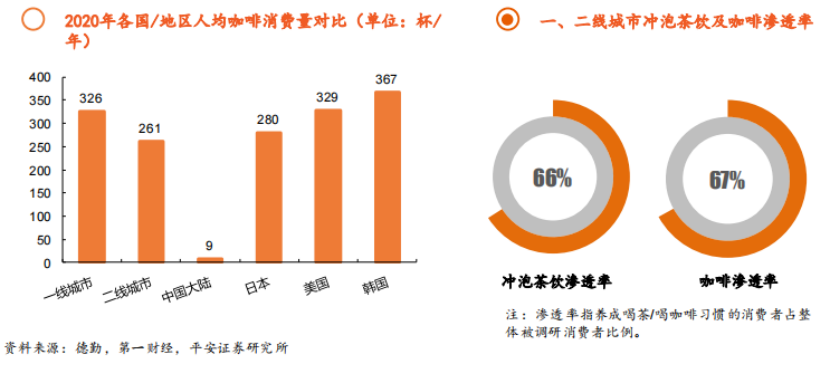

数据来源:平安证券从人均消费来看,根据德勤数据,2020年中国大陆地区年人均咖啡消费量为9杯,仅为日本的3.21%,美国的2.74%及韩国的2.45%,远低于美日等主要国家人均咖啡消费水平,增长空间巨大。

尽管如此,2020年一、二线城市,人均年咖啡消费量为326杯、261杯,接近日、美、韩等成熟咖啡市场水平。咖啡渗透率达67%,与冲泡茶饮渗透水平相当。

下沉市场将成为咖啡市场的未来主战场。

据川财证券研究显示,目前中国一线城市咖啡门店占比约为17.7%,新一线城市的占比达26.2%,二线和三线城市的占比分别达到了20.6%和17.9%。星巴克在二三线城市门店的数量也已经超过了其在一线城市的分布。

相对于已成白热化的高线咖啡红海,“下沉+年轻人”,是下一个十年,国内咖啡市场的增量重心。

在下沉市场,现磨咖啡与现制茶饮都是兵家必争之地。两个行业在供应链、运营、点位资源、品牌等竞争要素相似。

两者成瘾性差不多,但咖啡更易产生依赖,消费者粘度更高,品牌集中度与认知度更强,门店操作有一定技术含量,同时竞争也没那么激烈。

在二三线及低线市场,咖啡仍可以称得上是黄金赛道。

2021年下半年,两个赛道表现截然相反。现制茶饮内卷严重,竞争激烈,喜茶、奈雪的茶、乐乐茶等头部品牌先后降价,茶颜悦色、乐乐茶等,甚至在各地闭店裁员。现磨咖啡则经历了一轮又一轮融资和扩店热潮。

截至2月底,Manner已有450家门店;3月1日,Manner宣布将在10个城市,齐开200+门店。瑞幸咖啡在门店数超越星巴克后,仅在1月份,新开门店总数达360家,刷新了单月开店记录。

蓝瓶咖啡在上海开出首店;Tim Hortons计划在2022年将国内门店数拓展到800家以上;Lavazza则要在5年内开出1000家店;甚至连中国邮政也开始跨界做咖啡了。

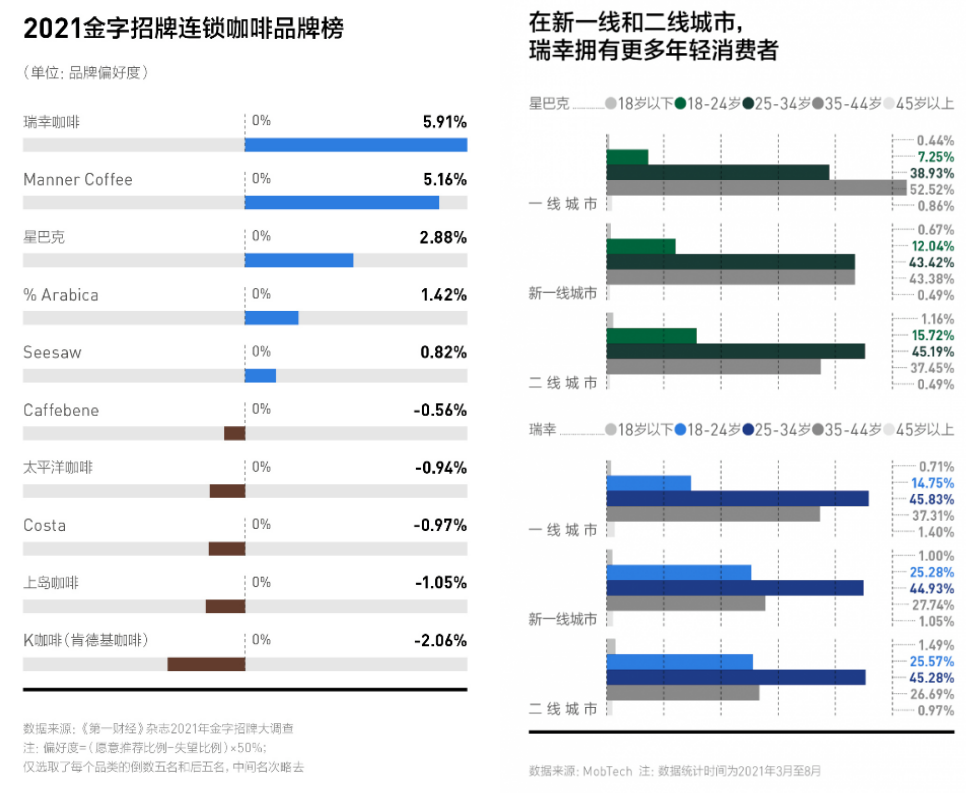

2021年,《第一财经》杂志的“金字招牌”公司人品牌偏好度调查中,瑞幸首次在连锁咖啡类目中排名第一。

瑞幸在年轻人争夺大战中已经占据先机。据MobTech统计,在新一线城市和二线城市18-24岁咖啡消费者中,瑞幸占比都已超过25%,而星巴克占比仅为12.04%和15.72%。

“前端”精准定位年轻人,后台借助规模化优势的供应链成本管控,“科技+零售”的数字化经营管理,高频的产品研发、爆品打造,以及发力私域营销都是提升盈利能力的重要原因。

除了6000+门店形成的、强大的成本采购优势外,依靠海量数据构建门店模型,通过预测销售情况,更好地管控成本和库存。

在产品营销上,瑞幸采取了新茶饮的高频推新、打爆品的打法。2021年全年推出现制饮品达到113款,其中不乏生椰拿铁、厚乳拿铁等爆款。

瑞幸的选品也极为严格。据称平均每研发22款产品才有一款产品能走向大众。

事实证明爆品策略有效,对拉新和提升复购都有很大作用。如2019年的陨石拿铁、2020年的厚乳拿铁,以及被视为“拯救瑞幸咖啡”的英雄——重磅单品生椰拿铁。就在4月6日,推出一周年的生椰拿铁,官宣销量突破1亿杯。

4 月 11 日,瑞幸推出和椰树集团的联名产品“椰云拿铁”,被调侃“土到极致”,成就一种另类意义上的爆火。首发当天,总销量即超66万杯,而去年同期推出的“生椰拿铁”近一个月才完成50万杯销量。

私域流量构建,也是瑞幸月活用户高增的一大“利器”。拉新打法从扩张式营销转变为私域(社群、App、小程序)精细化运营,拉新+留存+提频,一套组合拳。

简单来说,就是瑞幸通过私域运营,由以往简单的“烧钱”获客,变为如何提高用户粘性和复购率。

瑞幸通过构建社群,每天不定时发放优惠券、抽奖、拉新/晒单奖励、种草礼包、知识科普,以及热推的快闪群(超短时间的团购秒杀群)活动等,达到提频的目的。

数据显示,2020年7月下旬,瑞幸咖啡微信社群数量超过9100个,一共吸引了180多万用户。用户被导流入私域后,在近万个社群里,每天购买瑞幸饮品超过3.5万杯。月消费频次提升30%,周复购人数提升28%,整体月活提升10%左右。

这也很大程度上解释了经历涨价、补贴减少后,月活用户依然高增的原因。

瑞幸的多元化策略,也在悄然展开。

针对咖啡市场开发逐渐步入“深水区”,消费者味蕾需要持续刺激。瑞幸借鉴独立咖啡馆的经验,开发出“小众”精品咖啡套系,比如SOE花魁,又再次实现“万人空巷”,十天不到就卖断货,90多吨咖啡豆消耗近半。

埃塞俄比亚是精品咖啡产国和阿拉比卡咖啡的发源地,花魁产自于埃塞俄比亚西达摩产区,是2017年TOH比赛(the Taste Of Harvest)冠军作品。口感顺滑,带有淡淡发酵的酒香和焦糖味,浓郁复杂。

虽已是中国买到花魁最多的咖啡品牌,瑞幸很快发现,中国消费者对于精品咖啡的感知能力远超预期,据郭金瑞幸咖啡董事长兼CEO郭谨一介绍, “春节前后,整个团队都在为花魁加班。”

咖啡赛道火爆,叠加疫情,生豆也经常被抢购一空。瑞幸把握住上游,计划在2022年下半年推出新一产季的花魁系列,届时花魁生豆采购量将超过250吨,成为该产季全球采购花魁最多的咖啡品牌。

2021年,瑞幸在埃塞俄比亚采购生豆达2677吨,2022年首笔订单超过3000吨,预计2022年总量将超过6000吨,将会是中国采购埃塞俄比亚生豆最多的咖啡品牌。

03 估值回归

当前瑞幸已经走出财务事件旋涡,同时伴随着强劲的财务报表,但资本市场仍然悲观。

截至4月12日,瑞幸粉单市值27.48亿美元,截至2022年3月31日,瑞幸直营门店数达到4675家,联营门店1905家,则平均单店价值仅为41.76万。这与瑞幸的盈利能力及行业地位严重不符。

与之形成鲜明对照的是,连锁咖啡赛道方兴未艾,近期多个新锐品牌估值仍不断刷新。

Manner历经多轮融资,估值超30亿美元(截至2月,合计开店450家),单店估值达666.67万美元;M Stand估值达40亿人民币(6亿美元,截至2021年7月,店面合计87家),单店估值达690万美元;Tim Hortons中国拟上市,目前估值16.88亿美元(截至2021年8月,店面合计335家),单店估值达504万美元。

与此同时,作为全球连锁咖啡龙头,截至2022年初,星巴克在全球拥有34317家门店,按照4月12日的市值917.82亿美元,即20倍PE(TTM)计算,单店估值为267.45万美元。

与星巴克、瑞幸对比,上述咖啡新势力动辄单店500万、600万美元的估值,完全不可同日而语。

去年再度亏损1.45亿的奈雪的茶,截至4月12日,估值78亿港元,按照去年全年817家门店计算,单店估值也达到149.81万美元,远高于当下瑞幸估值。

即便按照奈雪的茶单店估值,瑞幸整体估值也将高达98.58亿美元,如按星巴克或一级市场估值,瑞幸市值空间更是不可限量。

考虑到中国咖啡市场巨大增长潜力、以及瑞幸的行业地位、品牌认知、业绩及增长,若按照星巴克的单店估值模型,则瑞幸整体估值可达175.98亿美元,或许仍是保守的。

由此可见,仅粗略估计,瑞幸保守来说也在98.58亿—175.98亿区间。相对于当下27.48亿市值,则至少有三倍以上增长空间。

瑞幸强劲的基本面,再次点燃重归主板上市的希望。尤其把会计师事务所更换为与“四大” 规模和声誉与齐名的立信,更被业内视为瑞幸正在为回归主板做必要的准备。未来瑞幸实现价值回归,成为中概股“最亮的星”并没有太多的悬念。

特别声明:本文为合作媒体授权DoNews专栏转载,文章版权归原作者及原出处所有。文章系作者个人观点,不代表DoNews专栏的立场,转载请联系原作者及原出处获取授权。(有任何疑问都请联系[email protected])