【直通IPO北京】4月19日报道(文/王非)

2022年A股市场最大IPO即将诞生,估值过千亿!

4月15日,上海证券交易所科创板上市委员会审议通过上海联影医疗科技股份有限公司(下称:联影医疗)首发过会,中金公司和中信证券为联席保荐人。

此次IPO,联影医疗计划发行不超过1.15亿股,拟募资124.8亿。其中61.68亿元用于下一代产品研发项目,31.26亿元用于高端医疗影像设备产业化基金项目,7.35亿元用于营销服务网络项目,4.52亿元用于信息化提升项目,20亿元用于补充流动资金。

管理层均出身西门子,拥有1982名硕博人才,三年研发投入超25亿

联影医疗成立于2011年3月,两位核心人物薛敏和张强,是美国凯斯西储大学的博士校友,还曾是西门子公司的同事。

实控人薛敏本科毕业于复旦大学物理专业,硕士研究生毕业于中国科学院武汉物理与数学研究所磁共振物理专业,而后在1988年出国留学工作,拿到了凯斯西储大学/克利夫兰医学中心的生物医学工程专业博士学位,曾任西门子核磁共振有限公司总经理。

而董事长、总经理及CEO张强则拥有上海交大的生物医学工程专业的学士及硕士学位,并在凯斯西储大学获得了生物医学工程专业的博士学位。曾于上海交通大学任教三年,先后任西门子医疗美国资深科学家、中国西门子迈迪特磁共振有限公司副总裁、西门子医疗美国东南区市场开发总监、西门子医疗中国磁共振事业部总经理。

值得一提的是,联影医疗联席CEO以及公司COO都曾有过在西门子公司工作的经历。甚至于公司的科学顾问Hermann Requardt,也是由西门子医疗CEO担任。

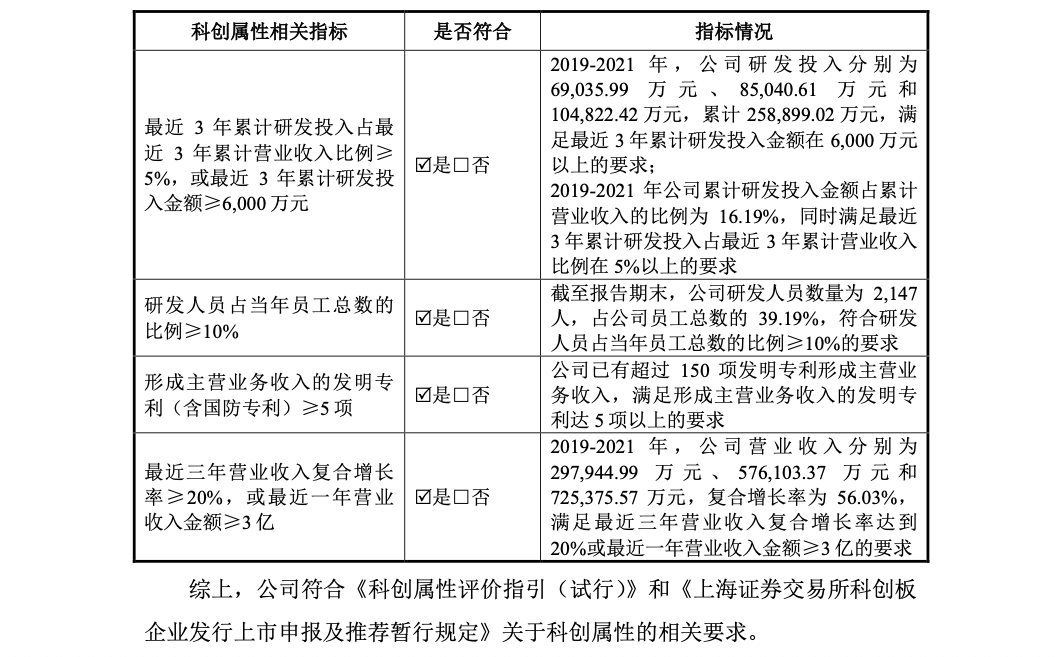

截至报告期末,联影医疗共有2147名研发人员,占公司员工总数比例为39.19%;公司1982人拥有硕士或博士学历,超过500人具备海外教育背景或工作经历。截至报告期末,公司已获得授权发明专利超过1700项, 其中境内发明专利超过1200项,海外发明专利超过400项。

招股书显示,2019-2021年,联影医疗研发投入分别为6.90亿、8.50亿、和10.48亿元,累计25.89亿元,2019-2021年公司累计研发投入金额占累计营业收入的比例为16.19%。均满足科创板上市相关指标要求。

根据灼识咨询研究报告显示,2020年我国医学影像设备市场规模已超过500亿元,该市场自2015-2020年的复合增长率为12.4%。

但是,联影医疗仍然面临着较为激烈的市场竞争环境:一方面,我国高端医学影像设备市场过去一直被GE医疗、西门子医疗和飞利浦医疗等外资企业垄断,在高端PET/CT、MR和CT等产品市场,进口品牌曾占据90%以上的市场份额。另一方面,公司还面临国内如迈瑞医疗、东软医疗、万东医疗等医学影像设备厂商的竞争。

而这或许也是联影医疗如此注重研发的根源所在。招股书还提到,西门子医疗2021年研发费用为15.46亿欧元,GE医疗则为8.47亿美元。横向对比来看,联影医疗的研发投入距离海外巨头有着不小的差距。

于是,联影医疗也不得不在风险提示中称,“如公司研发进度落后或研发成果未能契合临床需求,将产生新产品上市后销售不及预期,市场竞争力下降的风险”。

主攻高端医疗设备,手握80余款产品,年入72亿净利润14亿

联影医疗致力于为全球客户提供高性能医学影像设备、放射治疗产品、生命科学仪器及医疗数字化、智能化解决方案。

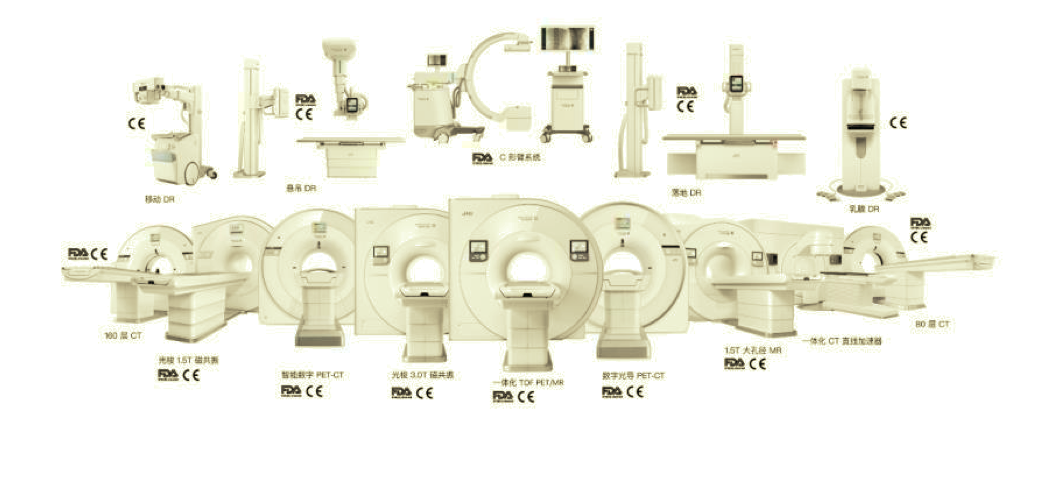

经过十余年努力,联影医疗已经构建包括医学影像设备、放射治疗产品、生命科学仪器在内的完整产品线布局。截至报告期末,公司累计向市场推出80余款产品,包括磁共振成像系统(MR)、 X 射线计算机断层扫描系统(CT)、X 射线成像系统(XR)、分子影像系统 (PET/CT、PET/MR)、医用直线加速器系统(RT)以及生命科学仪器。在数字化诊疗领域,公司基于联影云系统架构,提供联影医疗云服务,实现设备与应用云端协同及医疗资源共享,为终端客户提供综合解决方案。

招股书显示,联影医疗的产品已入驻全国近900家三甲医院。按2020年度国内新增台数口径,联影医疗MR、CT、PET/CT、PET/MR及移动DR产品均在国内新增市场占有率排名第一。

与此同时,联影医疗也在加速全球化布局,目前已在美国、日本、克罗地亚、新西兰等超过25个国家和地区实现装机,公司MR、CT、XR、MI等产品均已实现外销。

招股书显示,2019-2021年,联影医疗营业收入分别为29.79亿、57.61亿和72.54亿元,复合增长率为56.03%。

与此同时,联影医疗业绩也迅速扭亏为盈。净利润由2019年的亏损4804万元,变为2020年的9.37亿元,并进一步扩大至2021年的14.04亿元。

招股书显示,联影医疗2022年一季度实现营业收入金额为16.59亿元,同比增长 20.04%。但同时公司生产经营也一定程度上受到了新冠肺炎疫情的不利影响。2022年一季度实现扣除非经常性损益后归属于母公司股东净利润为2.68亿元,相比上年同期增长8.46%。

联影医疗预计2022年1-6月实现营业收入38.57-41.65亿元,同比增长25.00-35.00%;预计归属于母公司股东净利润为7.64-8.42亿元,同比增长18.00-30.00%;预计扣除非经常性损益后归属于母公司股东净利润为6.70-7.45亿元,同比增长19.76-33.16%。

A轮融资创造中国医疗设备行业最大单笔私募融资,上海国资委持股18.64%系第二大股东

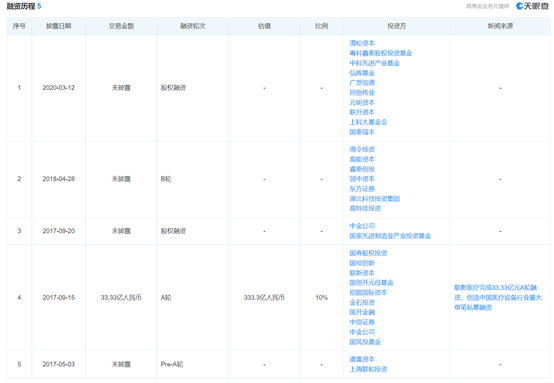

公开资料显示,成立至今,联影医疗共完成5轮融资。其中仅有A轮融资通过联影董事长薛敏的公开信对外披露过。

2017年9月,联影董事长薛敏发布内部公开信《心怀信仰,负重前行——写在联影完成A轮融资之际的一封信》,透露联影已完成融资金额为33.33亿元人民币的A轮融资,投后估值333.33亿,创造了中国医疗设备行业最大单笔私募融资。

此轮融资由中国人寿大健康基金和国投创新投资管理有限公司共同领投,中国国有资本风险投资基金、中金智德、中信证券、国开开元、招银电信等投资机构共同出资完成。

天眼查App信息显示,联影医疗于2017年5月获得首轮融资,投资方为上海联和投资、道富资本。

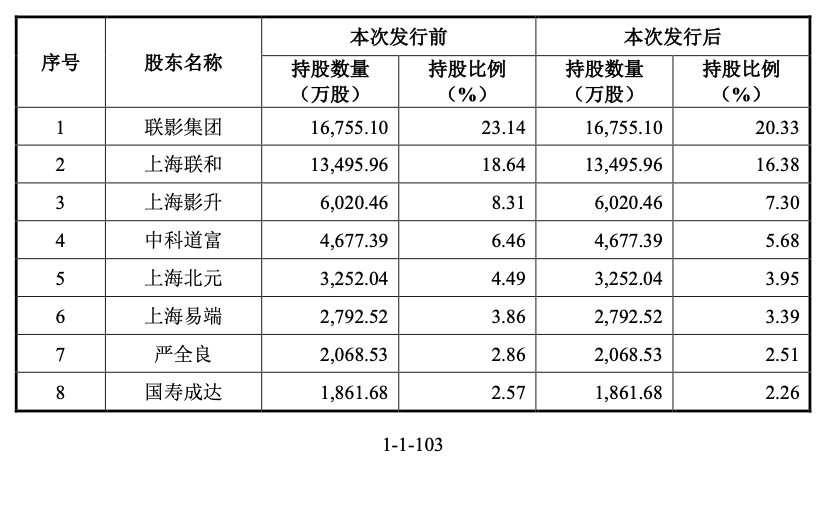

招股书显示,IPO前,联影集团作为联影医疗控股股东持股比例为23.14%。上海影升持股8.31%、上海影智持股0.43%,这三家公司均系薛敏实际控制的企业。其中,薛敏通过其个人独资企业麻城影源持有博蒂科98.33%的出资额并担任博蒂科执行事务合伙人,博蒂科持有联影集团96%的股权,系联影集团控股股东。因此,薛敏实际可支配联影医疗的表决权比例合计31.88%。

首轮投资方上海联和直接持股18.64%,是公司的第二大机构股东。值得一提的是,上海联和隶属于上海市国资委下属投资平台,曾一度是联影医疗的第一大股东。国风投和湖北科投作为公司另外两家国有股东,分别持股1.34%、0.29%。

此外,宁波影聚、宁波影力、宁波影健、宁波影康及上海影董均系发行人员工持股平台,其执行事务合伙人均为张强,合计持有公司8.56%的股权。中科道富直接持有公司6.46%的股权,上海北元直接持有公司4.49%的股权。

值得一提的是,此次IPO前,联影医疗共有两名自然人股东。其中,严全良作为常州联影董事,直接持股2.86%;盛元一持股0.29%。

薛敏曾在披露A轮融资的内部信中提醒大家,资本的注入绝不意味着我们阔绰了,宽裕了,更不代表联影已经接近成功了!比尔盖茨曾经说过:“微软与破产的距离永远只有18个月”,那么,我想说,联影距离失败永远也仅半步之遥。

如今,这句话同样适用于即将登陆科创板的联影医疗。

薛敏还在彼时的内部信中强调,要“踏踏实实走出一条属于联影的、通往世界级医疗设备公司的路。这条路,注定艰难,却也注定是一条可以走得长远的路。”

未来究竟如何,我们也只能拭目以待。