当迪士尼不再是”迪士尼“

编者按:本文来自微信公众号 家办新智点(ID:foinsight),作者:foinsight,创业邦经授权转载

“我们绝对不能忘记。一切都是从一只老鼠开始的。”

这只老鼠就是米老鼠,说出这句话的人正是“米老鼠之父”华特·迪士尼。如今,迪士尼创造的一个个经典形象,如米老鼠、唐老鸭、白雪公主、狮子王辛巴等已深入人心。

除迪士尼电影和迪士尼乐园外,迪士尼也以IP创造为核心,延展出一条完整的产业链。将内容产业变为“印钞机”,通过这个商业模式迪士尼已经变得“富可敌国”。

迪士尼虽然“富可敌国”,但创造出迪士尼的迪士尼家族却只拥有其约3%的股份。在家族的资产管理中,三叶草控股(Shamrock Holdings)承担着重要职能。三叶草控股现已成为一家联合家族办公室。

今日,《家办新智点》带你走进三叶草控股及其子公司三叶草资本。

三叶草控股由华特·迪士尼的侄子罗伊·E·迪士尼于1978年创办,最初帮助他以及其他家族成员管理资产。

后罗伊·E·迪士尼的女儿——阿比盖尔·迪士尼虽曾担任过三叶草控股董事会的副主席,但三叶草控股的私募股权业务部分主要是由资深风险投资家 Stephen Royer领导。Stephen Royer为三叶草CEO兼合伙人,阿比盖尔目前则为一家公司的制片人,创立了专注于国际社会问题的Fork Films。

2019年6月,18名美国超级富豪联名致信,要求总统候选人支持财富税,阿比盖尔就是其中之一。2020年,她还呼吁对富人增税,以资助“冠状病毒援助项目”。

这张于2004年2月29日拍摄的档案照片,为罗伊·E·迪斯尼 (Roy E. Disney) 抵达洛杉矶参加第76届奥斯卡颁奖典礼

三叶草控股采取的是深度价值投资策略,也即增长和价值的结合,这样资产价值或现金流量都可用于所有者权益。

首先,在股票和证券投资上,三叶草控股专注于投资价值为15亿美元以下的小型股公司。在小型股公司中,三叶草控股会控制其5%、10%、15% 的股份。如果超过投资周期,三叶草控股通常会选择出售,然后获得25%左右的投资回报。

其次,三叶草控股会寻找那些具有强大市场地位且现金流充裕的公司。

除此之外,那些具有庞大客户群体、客户粘性强,且成本结构可被优化的公司,也是三叶草控股的菜。在此基础上,三叶草控股会判断其在投资后是否有可以改进的地方。

比如,三叶草控股曾投资了Intrado,该公司垄断了911服务的后台供应。三叶草控股会和其董事会合作,专注于提高资本回报率,同时还会重点关注其整体薪酬体系。

第三,三叶草控股还喜欢通过收购、资本重组、股权购买等交易方式来进行投资。

2020年6月,三叶草控股从加拿大私募股权公司Beringer Capital手中收购了广告行业出版物Adweek。除此之外,三叶草控股的重大收购还包括:营销公司Bayard、有声读物出版商Recorded Books、杂志出版商Modern luxury等。

此外,在退出方式上,三叶草控股最常见的退出方式是交易出售。2014 年,三叶草控股它以3.75亿美元的价格出售了Screenvision Cinema Network。

再如,三叶草控股曾经拥有哈莱姆篮球队(Harlem Globetrotters) 80%的股份,在2013年又将股份卖给了美国赫申德(Herschend)家族,这个家族拥有一系列主题公园。

除股权投资外,三叶草控股的另一个重点投资方向为泛房地产行业。三叶草控股曾投资的房地产项目有:投资建设了Shamrock Plaza 办公楼、曼哈顿海滩工作室等;收购了建筑材料制造商德克萨斯工业的少数股权;重新开发了 560000 平方英尺的San Fernando Valley 办公项目;收购了West Hills Corporate Village 等。

此外,三叶草控股还成立了多支房地产基金,如Shamrock - Hostmark Hotel Fund LP (the Fund) 、Shamrock Entertainment Investors II 等。该基金曾收购了迈阿密机场南万豪酒店的151间套房,购买了一家中型高档全方位服务酒店等。2021年10月,三叶草控股还投资了一家酒店物业公司。

其子公司三叶草资本顾问公司(简称三叶草资本)还在2000年推出了资金规模为7600万美元的Genesis L.A. Real Estate investment Fund,该基金将在洛杉矶的中低收入社区进行债务和股权投资。2005年,其又推出Genesis L.A. Real Estate investment Fund II,该期基金规模为1.04亿美元。

华特·迪士尼

如今,三叶草控股的投资主要聚焦于五个方面:媒体、娱乐和通信的私募股权投资;房地产投资;酒店物业投资;公开交易证券、对以色列的私募股权投资。其中,三叶草控股对以色列的私募股权投资已超30年,包括曾经募集目标为1.5亿的Shamrock Israel Growth Fund,以及将Shamrock Capital Growth Fund中的一部分资金投向以色列等。

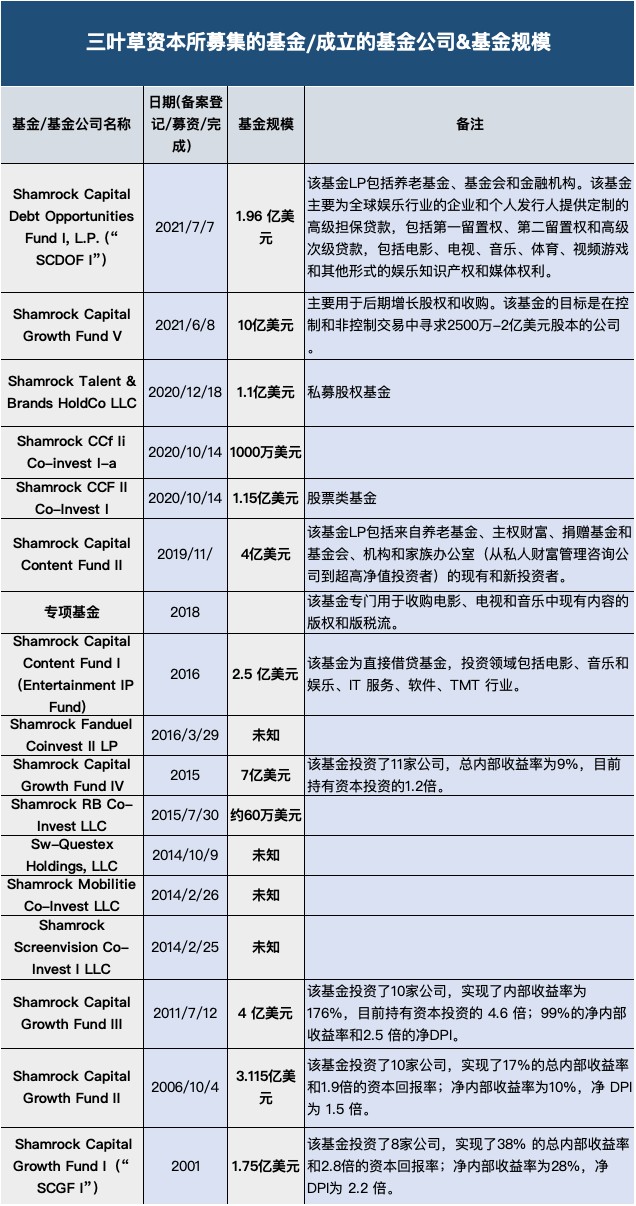

三叶草控股已在广泛的房地产类型和行业以及私募股权交易中投资了超20亿美元,为他们的投资者(包括迪士尼家族)创造了卓越回报。如,截至2019年6月30日,2016年募集的Shamrock Capital Content Fund I净内部收益率为7%。到2020年9月30日,该期基金已承诺投资1.64亿美元。该基金总规模为2.5亿美元。

现如今,三叶草资本(Shamrock Capital Advisors)为三叶草控股和其他机构投资者管理投资,主要聚焦于成长、扩张后期的投资。迪士尼家族直接或通过三叶草资本已拥有或控制众多公司。目前,三叶草资本的资产规模为39亿美元。

三叶草资本所投资的领域涵盖了通讯与网络、媒体与数字媒体、体育与娱乐、房地产与建筑等。除这些领域外,三叶草资本还曾收购或持股的其他企业包括医疗保健公司Magellan Health Services等。

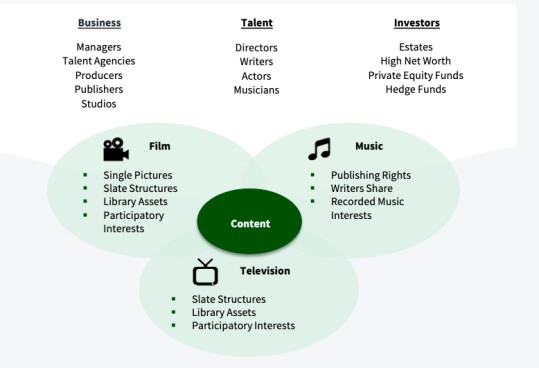

除贯彻母公司三叶草控股的投资理念外,三叶草资本还有自己鲜明的投资特色,即主要以中低端市场的娱乐内容IP创造为投资对象,这与迪士尼的IP创造价值产业链可谓不谋而合。

2019年3月,迪士尼展开了第23笔收购,以710亿美元收购了福克斯的娱乐业务。在此过程中,它获得了流媒体服务Hulu的控股权。

同样,2020年12月,三叶草资本收购了体育经纪公司Excel Sports Management的少数股权,该公司的客户包括老虎·伍兹、德里克·杰特(Derek Jeter)和布莱克格·里芬在内的180位体育明星。

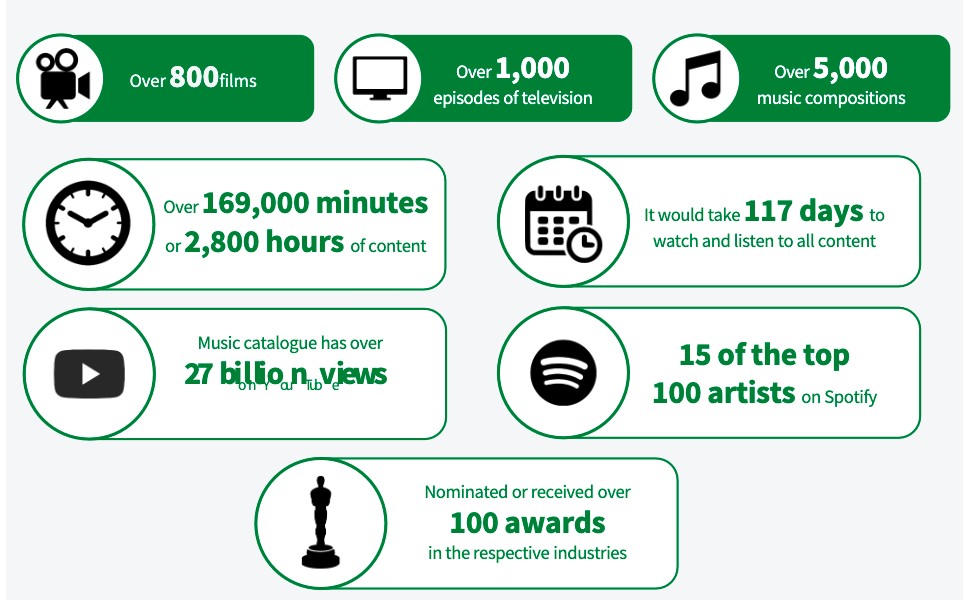

除此之外,三叶草资本的投资组合还包括:Ad Results Media、Appetize、Bayard Advertising等。另外,三叶草资本还投资了一些优质内容组合,包括800多部电影、1000 多部电视剧以及20000多首音乐作品。

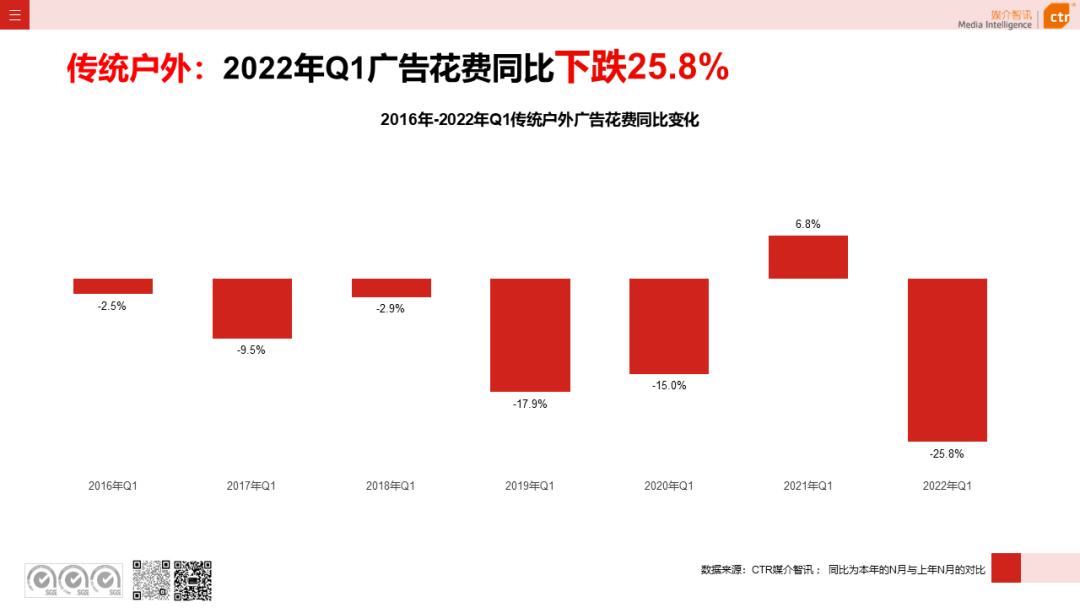

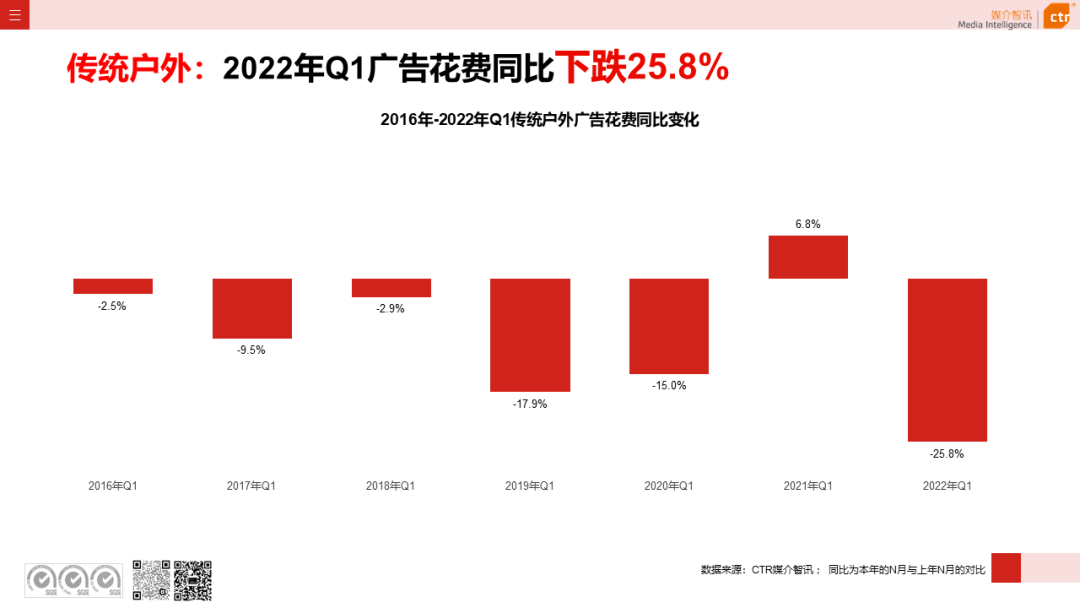

截至2019年,三叶草内容基金已投资超5000首音乐,800多部电影,1000部电视剧

如今,媒体和科技之间的界限正在被打破。随着新兴技术对传统商业模式的重塑,非传统的剧场空间和新货币化产品的使用带来了新的机会。三叶草资本毫不掩饰自己在媒体、娱乐和通信企业的投资决心。

截至目前,三叶草资本所募集的基金/成立的基金公司和基金规模(《家办新智点》不完全统计)

对于三叶草资本的具体投资策略,我们试着以一个案例Learfield Communications为研究对象,找出其投资逻辑。

Learfield Communications是一家多元化的媒体企业,专注于大学体育营销和媒体行业。公司拥有并管理分散在美国各地的54家多媒体资产,包括许多体育巨头和NCAA冠军。

那么,三叶草资本是如何发现它的呢?在投资其前,三叶草资本就曾深耕在高校多媒体版权产业许久。Learfield 管理层认为三叶草资本对该行业的业务非常熟悉,因此也愿意寻求其战略投资。

而在三叶草资本看来,随着移动设备的激增,受众日益分散,优质活动内容比以往任何时候都更有价值。为了利用这一趋势,三叶草资本专注于寻找拥有或控制优质内容开发的机会。而体育行业带来的机会,尤其是大学体育,代表了最具吸引力和最优质的内容。因为它既有大量的粉丝,还有广告商和品牌赞助商。

为此,三叶草资本决定对其进行杠杆收购,先用3550万美元购买了其可转换优先股,获得70.1%的股权,再在交易结束获得了4000万美元的优先债务。基于2012财年和2013财年盈利目标的实现,之前的股东还获得了2000万美元的额外对价。

与此同时,三叶草资本还获得了Learfield董事会五个席位中的三个席位。在投资后,三叶草资本对Learfield 实施的价值增值包括:获得了5000万美元的优先债务融资,其中包括3500万美元的循环信贷额度;实施每月财务和运营方案;制定并实施管理层激励计划;异地管理策略;IMG / Learfield票务合资企业的谈判和执行;招聘首席内容官领导数字计划。

在投资后两年,三叶草资本将其卖给了一个金融买家。由此,三叶草资本的三期成长基金的总内部收益率为239.6 % ,取得了9倍的回报。

娱乐行业潜在的投资机会

总而言之,三叶草资本会依托其在娱乐内容判断、市场洞察、估值和投融资等方面丰富的经验,寻找到好的投资标的和机会。然后,三叶草资本会对被投企业实施投后增值服务,以最终获得收益。

关于三叶草资本的投资理念,一位三叶草资本的投资人曾以“剥洋葱”来比喻:在一个具有巨大增长潜力的市场中,必须像剥洋葱那样,只有一层层剥开后,才能发现其中真正好的投资机会。

从3D到电影广告,三叶草资本一直都在时代中不断寻找投资机会。譬如,2007年,三叶草资本向3D电影设备制造商Real D投资了5000 万美元。

具体来说,“从公司管理团队(研究和分析)开始,然后是一个庞大的、不断增长的市场,然后才是基础的商业计划,并确保最后的经济效益。”该投资人分析。

迪士尼家族的家办三叶草控股和三叶草资本如今正在房地产和私募股权领域风生水起,但是迪士尼家族却和迪士尼“渐行渐远”。

据GO Banking Rates估计迪士尼的净值为1300亿美元,但创造了迪士尼的迪士尼家族财富却未可知。据华特·迪士尼的侄孙罗伊 P.在2019年透露,其家族拥有的迪士尼股份实际已不到 3%,约39亿美元。

实际上,迪士尼家族成员已经不再参与到迪士尼的日常经营中了。其中,三叶草控股的创办者——罗伊·E·迪士尼为也是迪士尼家族最后一位积极参与迪士尼的成员,于2009年去世。

如今的迪士尼家族成员,各有自己的事业,并逐渐分为两支。

华特·迪士尼和罗伊·奥利弗·迪士尼两兄弟

一支为华特·迪士尼家族,一支为罗伊·奥利弗·迪士尼家族,两人曾共同创立了迪士尼公司。其中,华特·迪士尼于1966年死于肺癌,他为家人留下了一个信托基金和家庭基金会,但是后来却出现了家族争夺遗产的情况。

华特·迪士尼一家人

而家族的另一支为罗伊·奥利弗·迪士尼家族。罗伊·奥利弗·迪士尼的儿子罗伊·E·迪士尼(Roy E. Disney)在投资事业上也是如鱼得水。罗伊·E·迪士尼有4个孩子,或在投资领域做得很好,或创立影视制片公司,或做编剧,或经营餐厅。

虽然华特·迪士尼和罗伊·奥利弗·迪士尼希望他们两个家族能和谐相处,但在罗伊·奥利弗·迪士尼去世后,两个家族却愈加疏远。

所谓,树大枝散,自然之理。

(《家办新智点》提醒:内容及观点仅供参考,不构成任何投资建议。)

本文为专栏作者授权创业邦发表,版权归原作者所有。文章系作者个人观点,不代表创业邦立场,转载请联系原作者。如有任何疑问,请联系[email protected]