在一些关键数据上,威马具备上市前最优的表现,而且超过了蔚小理:上市前一年销量44152台,销量新势力最高;上市前一年,毛收入超过63亿,新势力最高;毛利-5.1%,新势力上市车企最好。

21世纪经济报道记者 杜巧梅北京报道

“蔚小理”齐聚港交所后,又一家造车新势力将赴港IPO。

6月1日,港交所披露新一批IPO申请名单,威马汽车在列,海通国际、招银国际及中银国际为其保荐人。

这也意味着,威马将转战港交所,并与零跑等造车新势力争夺下一张IPO“门票”。

上市前财务数据跑赢“蔚小理”

招股书显示,截至2021年12月31日,威马汽车累计交付电动汽车83485辆。其中,2021年全年累计交付44152辆电动汽车,实现了96.3%的同比增长。过去四年间,年复合平均增长率超过100%。

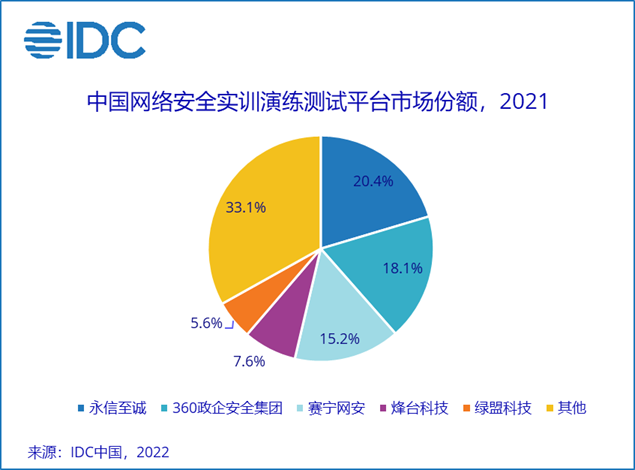

财务方面,2019-2021年,威马汽车的收入分别为17.62亿元、26.17亿元和47.42亿元;相对应的销售成本为27.88亿元、38.35亿元和66.89亿元。

与所有造车新势力一样,在没有达到足够多的产能及销量之前,威马的年亏损逐年增加。2019-2021年,威马分别亏损约41.45亿、50.84亿及82.58亿元,经营性亏损约40.43亿、42.25亿、53.62亿。

不过,随着企业的发展,威马汽车的收益也在增加。2020年总收益达34.46亿,同比增长63.3%;2021年总收益达63.64亿,同比增长77.5%。2021年,威马汽车单车毛利率为-5.1%,好于IPO前的“蔚小理”。

不仅如此,威马的总收益需要扣除经销商返利等费用。根据招股书内容,威马采取经销商销售模式,该销售模式不同于“蔚小理”的直营店销售模式,在经销商销售模式下,根据会计准则,会计报表中确认的收入需要扣除经销商返利等,而蔚小理的直营店模式直接按终端销售价格确认会计报表收入,两种业务模式的不同,导致相同的销售单价及销售量下,收入金额不一致。威马2019年、2020年、2021年给经销商的金额分别为3.45亿元、7.75亿元、16.21亿元。

产品方面,随着EX5、EX6、W6及E.5等车型的陆续上市,威马汽车已经成为聚焦主流市场的新造车势力,其产品实现了对SUV及轿车两大主流品类的覆盖。此外,其旗舰轿车车型M7将于2022年下半年推出市场。同时,将在2023年推出基于Caesar平台的全新SUV、轿车及MPV车型。届时,将实现对全品类车型及由A级到B级产品的全面覆盖。

此外,在正式向港股递交IPO申请之前,源于重资产前置战略,威马汽车业已打造温州和黄冈两大智能制造基地,满产产能预计可达25万辆/年。

总结来看,在一些关键数据上,威马具备上市前最优的表现,而且超过了蔚小理:上市前一年销量44152台,销量新势力最高;上市前一年,毛收入超过63亿,新势力最高;毛利-5.1%,新势力上市车企最好。

百度、腾讯背书,IPO只差临门一脚

资料显示,威马汽车成立于2015年,作为中国最早的一批造车新势力,威马也一度与蔚来、小鹏并列,位列造车新势力第一阵营。

“我们很有信心成为全世界第一家真正全年盈利的新造车企业,我们希望跑在特斯拉前面,也坚信能做到。”威马汽车创始人沈晖在接受媒体采访时曾指出。

同时,沈晖务实的风格和丰富的汽车从业背景,在“互联网造车”饱受争议时,威马顺利拿到百度、腾讯、红杉、成为资本、SIG 等明星资本及地方政府投资。在业内看来,威马距离上市只差临门一脚。

资料显示,2020年9月威马申报科创板,基本确定在2021年正式登陆科创板。2021年3月,上海证监局消息称,据中信建投对于威马汽车的辅导工作总结报告显示,威马汽车已于2021年1月底完成上市辅导。报告中指出,经过此次辅导,威马汽车已完成向中国证监会申请报送首次公开发行股票并上市的准备,并计划登陆科创板并成为科创板新能源第一股。

然而,随着2021年12月4日,上交所修订发布《科创板股票发行上市审核规则》及《上交所科创板上市委员会管理办法》,科创板IPO的政策正在收紧,不少企业止步于科创板。近日,有望站上“中国激光雷达第一股”的禾赛科技提交《关于撤回首次公开发行股票并在科创板上市申请文件的申请》,折戟科创板IPO;吉利、东风也先后终止了在科创板和创业板的上市计划。

几经波折,随着去年两轮融资的完成,香港的企业不断加盟,也向外界传递了信号——威马或转战港交所。

在2021年10月威马获得超3亿美元D1轮融资、得到了李嘉诚、何鸿燊家族支持后,同年12月,威马D2轮融资已获得1.52亿美元。其中,房地产企业雅居乐集团(“雅居乐”)领投1.4亿美元,锦沄商汇等以财务顾问身份参与了本轮融资。

招股书显示,创始人沈晖、王蕾夫妇共计持股30.82%,雅居乐持股6.46%,百度持股5.96%;沈晖、杜立刚、侯海靖、毕仕宇任执行董事,李震宇、彭说龙、蒋劭清任非执行董事,武文洁、高峰、李劲、王淮任独立非执行董事。

与“蔚小理”齐聚港股

在业内看来,对于普遍处于烧钱状态,且尚未实现收支平衡甚至盈利的造车新势力们,面对国内新能源车市的激烈竞争,需要更多的资金投入研发和扩充产能,上市成为拓宽融资渠道的最优解。

这对于目前急需追赶第一梯队的威马汽车而言极为重要,赴港IPO能否顺利进行,也将决定这家公司未来能走多远。

不过,赴港IPO的赛道依然拥挤。

威马之外,零跑已于今年3月向港交所递交IPO申请,哪吒汽车、高合汽车等多家造车新势力均被曝出将赴港上市。

有投资人在接受21世纪经济报道记者采访时表示:“对于A股来说,上市时间无法准确预测;美股虽然确定性较高,但现在美股不景气加之消费者数据安全问题,产生了新的不确定因素;科创板上市后的股价和流动性并不理想;港股虽然有一些前置条件,但仍不失为一个选择,不过在港股上市后交易量与美股交易量相差太多,这对投资也有很大影响。”

整体上来看,在新造车企业中,威马与蔚小理三家头部造车新势力的差距最小。

从威马的估值和营业收入情况来看,威马已经满足科创板的上市条件。值得注意的是,威马汽车刚刚完成了近6亿美元的Pre IPO轮融资,自2015年成立以来,其累计融资额达350亿元,也是IPO前融资额最高的国内造车新势力。

2020年9月,威马宣布获得总额100亿元人民币的D轮融资,创下造车新势力史上最大单轮融资纪录。当时这笔融资被视为威马IPO前的最后一轮融资。

彼时,“国家队”机构大量进场,投资方多达26个,其中不乏上海国资、衡阳国资、上汽、长江产业基金等实力雄厚的投资方。

总之,上市不是终点,对当下的威马而言,面对“拥挤的赛道”,通过外部资本的注入实现自我“造血”并确立竞争优势,显然更加重要。