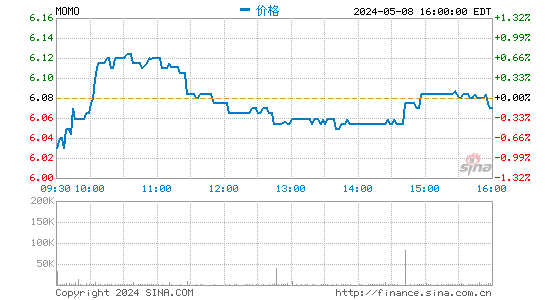

自4月27日盘中创下新低以来,科创板呈现企稳回升态势。Wind数据显示,4月27日至6月7日收盘,科创50指数已反弹约28%。

首批科创板基金成立已有三年,就业绩表现来说,年初以来市场普跌使得主题基金波动加大,且成立至今业绩有了明显分化,部分基金的累计总回报超140%,也有部分产品成立两年多以来,回报依然告负。

机构认为,当前时点科创板与2012年创业板有很多的相似之处,但由于科创板企业上市条件相对宽松,对应的上市公司发展潜力可能更大,同时不确定性也越高,因此具体投资机会可能需要更加仔细的甄别。

科创板主题基金业绩首尾分化

2019年6月13日,科创板正式开板。伴随着科创板的设立,同期,一批科创主题基金相应成立。

以wind科创板概念主题基金为例,共筛选有64只相关基金,最早的一批成立于2019年4月,从发行上看,科创板基金发行规模呈萎缩之势。2019年首批科创板基金发行,首发规模设置了10亿元的上限,多只产品的吸金规模都远超上限,销售十分火爆。而2020年,科创板基金的平均发行规模则达到了14.2亿元。自2021年下半年起,情况有所变化,科创板基金的发行规模开始下滑,甚至出现了一只发起式基金首募规模低于3000万元的情况。

从业绩来看,科创主题业绩首尾分化比较严重。收益最高的南方科技创新,2019年5月成立以来总回报约140%,年化回报约为36%。张杨管理的银河新动能成立以来年化回报约为32%,国晓雯和王瑶共同管理的中邮科技创新精选年化也超30%。

同时,也有一些基金成立两年多以来依然为负收益,这些基金普遍成立在市场高点,比如广发科创板两年定开、红土创新科技创新3个月定开等产品,均发行于2021年三四季度,彼时市场热情接近尾声,自此之后,科创板便开启震荡下跌之路。

其次,跟踪科创50的ETF产品表现不佳。2020年9月28日,市场同期成立四只科创50ETF,当时发行规模均突破了50亿元。但截至6月6日,四只基金总回报均为-20%左右。

业内人士认为,科创板中上市企业质量参差不齐,因此,需要基金经理主动选择,从中选出高质量个股,才能获取超额收益。

巨量解禁潮引发流动性担忧

科创板设立三年来,经历了比较大的波动。2020年7月中旬,科创50指数见顶1726点,此后持续震荡下跌,最低跌至853点,下跌幅度50%左右,其中很多个股跌幅更甚。

不过自4月11日早盘,科创板首次跌破1000点,并在4月27日盘中创下853.21点新低后,目前已经开始呈现触底反弹态势。Wind数据显示,4月27日至6月7日收盘,科创板指已反弹28%。

引发大涨的因素有很多,市场人士分析,7月份即将到来的巨量解禁超或许就是原因之一。科创板于2019年7月22日鸣锣开市,根据规定,科创板上市公司控股股东和实际控制人首发股份限售期为36个月,这意味着,科创板将于今年7月份迎来“三年期”限售股解禁潮。按照最新收盘价估算,该类型在7月解禁规模将超过2700亿元,规模系年内一次小高峰。

大规模的原始股解禁以及后续潜在的减持压力,成为科创板投资者担忧的流动性问题之一。

德邦证券认为,7月解禁期将是科创板的试金石。理论上,由于解禁以后股票供给增加,基本面较弱的个股在大规模解禁时往往表现不佳。截至2022年5月,科创板公司在上市1年时间点前后15天的区间收益率跑赢wind全A的股票数量仅占比34.7%。

另外,通过比较解禁日前后的市场表现,发现2016年以来全A个股在1年期解禁以后的表现弱于解禁前,表明有部分投资者在解禁日之前抢跑。7月份,解禁市值较高的行业有电子、机械设备等,解禁市值/解禁前流通市值较高的行业有机械设备、基础化工等。7月将是考验科创板的重要窗口期,也需观察是否有新的规则变动帮助科创板提升流动性、消化解禁减持压力。

科创板能否复现创业板的辉煌

科创板的相对强势唤醒了市场关于2012年末创业板在市场企稳后率先突围的记忆,那么今年的科创板投资价值几何?

据兴业证券研报,截止5月31日,从一级行业来看,科创板前三大行业为电子、医药生物和电力设备,占比分别为31.2%、19.1%和18.4%;从二级行业来看,科创板前五大行业为半导体、光伏设备、生物制品、电池和软件开发,占比分别为26.0%、10.6%、7.2%、7.1%和4.7%。整体来看,科创板中“新半军”的市值占比为47.6%,“新半军+医+机”(新能源+半导体+国防军工+医药生物+机械设备)市值占比超75%。

长城基金首席经济学家向威达表示,当前科创板的位置和估值,与2012年11月份创业板启动前情况类似:2012年,创业板估值下跌到其设立以来三年的低位,也面临大小非解禁上市的来临。不同的是,科创板上市公司所属行业集中在半导体、智能制造和生物医药,科技含量总体远超创业板,更符合国家战略,盈利能力也更加稳健,设立三年来盈利增速稳中有升,销售净利率也非常稳定;而创业板设立前三年的盈利增速和销售净利率逐年回落。

“目前机构预测,科创板今明两年的盈利增速分别高达63%和34%,动态估值分别为30倍左右和23倍左右,都大大低于创业板。而另一方面,与当年创业板类似,公募基金当前对科创板的仓位配置也偏低。部分投资者担心,科创板大小非解禁上市可能冲击股价,但真实情况往往是,大股东解禁会使上市公司更有动力释放业绩。虽然近期科创板内部分个股连续大幅上涨,但科创板总体尚处于“小荷才露尖尖角”的阶段,其上涨可能才刚刚开始,值得战略上逢低重点关注。”向威达说道。

星石投资认为,从长期来看,中长期政策仍聚焦国内经济转型,将直接受益于科技创新企业。从微观角度来看,科创板和创业板业绩增速较其他板块均有较明显优势2013年至2015年在经济转型、战略新兴产业和“互联网+”的大背景下,创业板业绩逐步回升后明显跑赢市场,走出较为强势的盈利上行周期。而科创板是目前A股增速最高的板块。从估值端来看,科创50指数估值水平与2012年创业板类似。

虽然当前时点科创板与2012年创业板有很多的相似之处,但上市条件和交易层面的不同也是科创板是否会复现创业板走势的重要影响因素。由于科创板企业上市条件相对宽松,对应的上市公司发展潜力可能更大,同时不确定性也越高,因此具体投资机会可能需要更加仔细的甄别。

此外,2012年之后创业板行情的演绎也有外延并购在背后助推,为后续商誉暴雷积攒了风险。“历史会重演,但不会简单重复”。科创板能否复现2013年-2015年创业板的辉煌可能还需要进一步观察后续的宏观环境和企业盈利状况。