【直通IPO北京】6月27日报道(文/王非)

投资人正在排队成为SPAC公司发起人。

距嘉御资本创始人兼董事长卫哲主导的SPAC公司Vision Deal挂牌上市仅仅半个月,来自清科资本、英诺天使、水木基金的几位投资人联合中信等,计划将一家新SPAC公司送入港交所。

据港交所6月24日披露,TechStar Acquisition Corporation(下称:TechStar)向递交招股书,拟在香港主板挂牌上市。

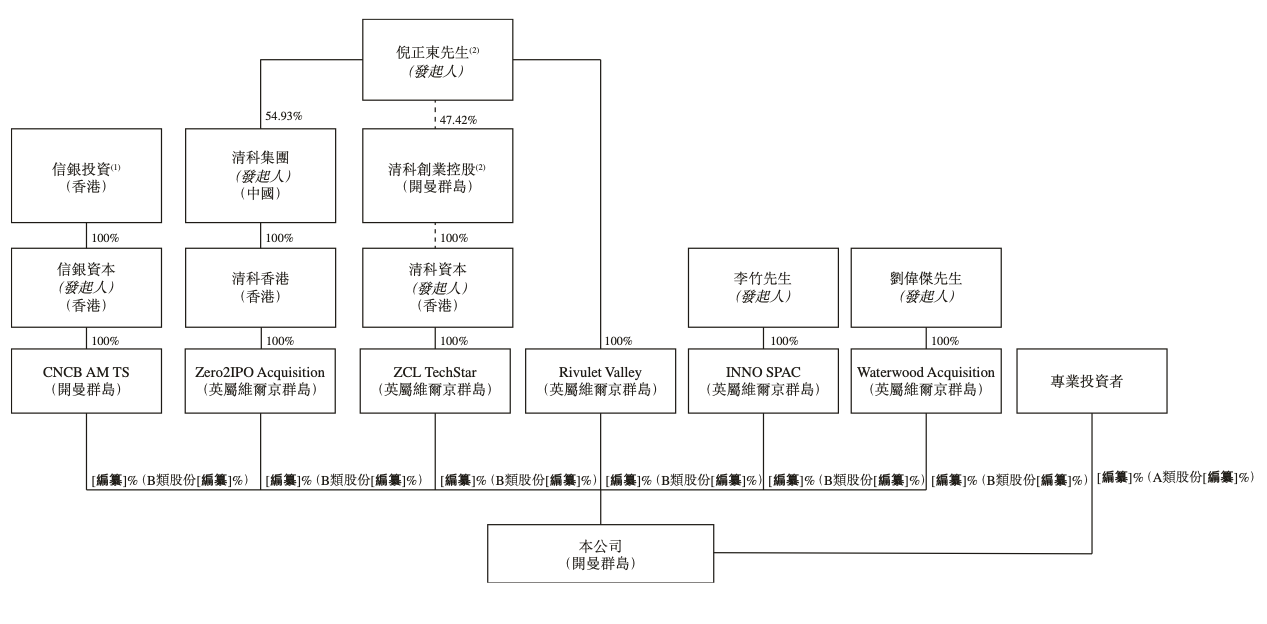

TechStar的发起人为信银(香港)资本有限公司、清科管理顾问集团有限公司、清科资本有限公司、倪正东、李竹及刘伟杰,清科资本、中信建投国际为联席保荐人。

值得一提的是,TechStar系香港第13家SPAC公司。

专注新经济领域,聚焦创新技术、先进制造等行业

作为一家旨在进行特殊目的收购公司并购交易而新成立的公司,TechStar拟专注于识别“新经济”领域的高增长并购目标,聚焦创新技术、先进制造、医疗保健、生命科学、文娱、消费及新零售、绿色能源和气候行动行业。

招股书显示,TechStar将通过发起人及董事的自有网络取得特殊目的收购公司并购交易机会,凭借发起人及董事的网络、人脉及经验,进行资本结构优化、改善营运模式及进行追加收购,进而提升目标企业的价值。

截至本文件日期,TechStar尚未选定任何潜在的特殊目的收购公司并购目标,且相关人士并无直接或间接与任何潜在目标发起实质性讨论。

值得注意的是,TechStar需于上市后24个月内公布特殊目的收购公司并购交易的条款,并在上市后36个月内完成相关并购交易。该等时限可于股东大会上以普通决议案批准延期(发起人及其紧密联系人放弃投票),并经香港联交所批准后延长最多6个月。

招股书显示,目前,TechStar并无产生任何收益,共产生开支1.77万港元。

截至5月31日,TechStar持有流动资产304.37万港元及流动负债306.14万港元。

倪正东受益股份超25%,李竹持股20%,刘伟杰持股5%

招股书显示,TechStar在上市后的股东架构中,信银资本、清科集团、清科资本、倪正东、李竹、刘伟杰持有B类股份,持股比例分别为35%、15%、15%、10%、20%、5%。

其中,信银资本为中信银行旗下信银投资的全资附属公司。

清科集团由倪正东控制,截至最后实际可行日期,其拥有清科集团约54.93%的股权。截至2022年5月31日,清科集团透过管理逾40个人民币私募股权基金,管理资产超过人民币100亿元。清科资本则是清科创业控股的间接全资附属公司,倪正东控制清科创业控股约47.42%的表决权。

以此计算,加上倪正东直接持有的TechStar10%股份,其受益股份约为25.35%。

作为英诺天使基金的创始合伙人,李竹拥有约30年的多家公司高管经验、逾20年的咨询顾问经验及逾10年的中国私募股权投资经验。除了创立厚德创新谷(Houde InnovationValley)、国内直播及视频平台北京悠视互动科技有限公司等,李竹还曾投资游族网络、德生科技等公司。

刘伟杰于投资、并购及企业管理方面拥有逾20年经验,为水木基金的合伙人。在加入水木基金之前,刘伟杰于2002年1月联同他人创立戈壁创投,担任戈壁创投的高级管理合伙人。此外,刘伟杰曾于Asia2B.com等公司担任重要职务。

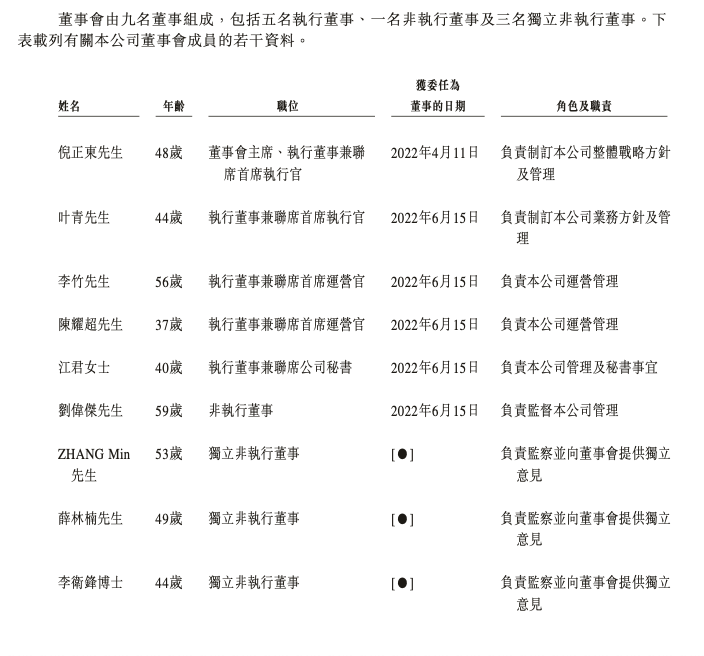

目前,TechStar董事会成员共9人,其中,5名执行董事、1名非执行董事、3名独立非执行董事。

高级管理层方面,四位执行董事中的倪正东担任TechStar董事会主席兼联席CEO,叶青担任联席CEO,李竹和陈耀超则担任公司联席COO。

普华永道曾表示,随着港交所制定SPAC上市制度的新规则,预计有10-15家SPAC将于2022年赴港上市,集资约200亿至300亿港元。

而这其中,又有多少投资人投身于此,我们也只能持续保持期待。