《投资者网》汤巾

编辑 胡珊

不久前,招商证券股份有限公司(下称“招商证券”,600999.SH)被证监会立案调查,由此引发的余震是,其保荐的逾20家A股IPO公司,上市之路按下“暂停键”。

这让招商证券随后发布的2022年半年报格外引人关注。8月27日,其交出了一份营收、净利双降的成绩单。

在资本市场调整、行业环境转冷的影响下,该公司各项业务板块均承受着一定压力,尤其是自营业务收入大幅下降,对业绩的拖累较为明显。不过,其核心业务还是保持着一定优势,如代理买卖证券业务净收入、代销金融产品净收入、资管业务净收入等均列行业前十。

投行业务方面,截至上半年末,招商证券IPO在会审核项目为35家,再融资在会审核项目为10家。然而在公司被立案调查后,这些项目能否顺利推进,引发外界担忧。

“四大业务板块”营收均下滑

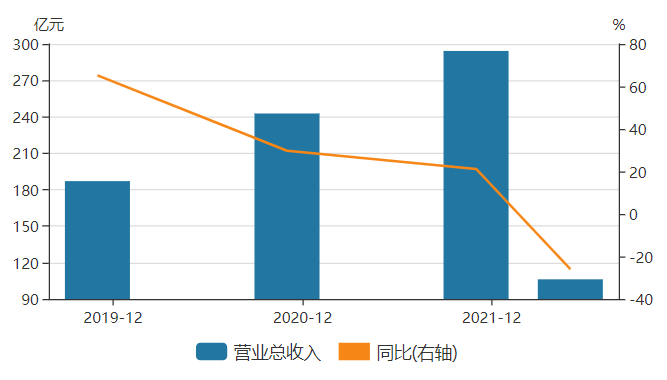

整体来看,受益于注册制改革、北交所建立等多层次市场建设以及财富管理转型显露成效,证券行业在2021年曾迎来“高光时刻”。然而步入2022年,当资本市场进入“旱季”、走势疲弱时,券商的业绩也随之“欠收”。

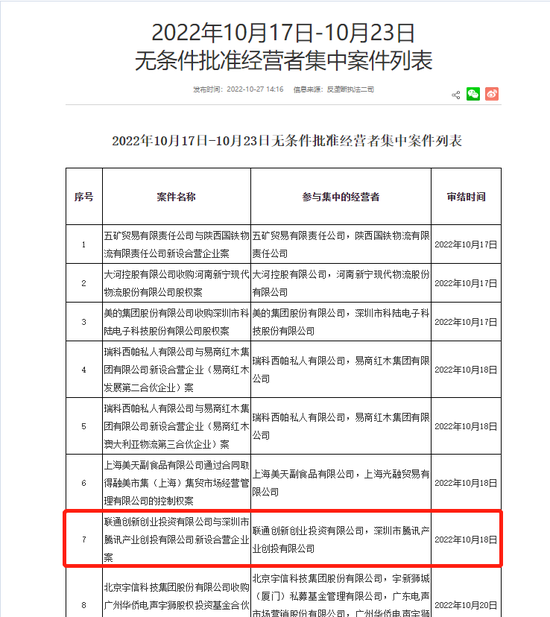

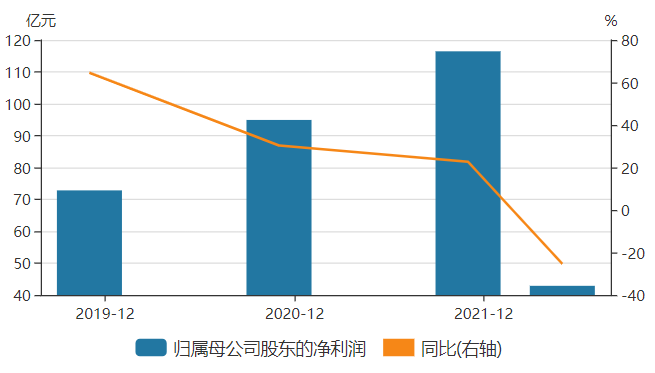

2022年上半年,招商证券实现营业收入106亿元,同比下降26%;实现归母净利润43亿元,同比下降25.4%。其加权平均净资产收益率为3.98%,和上年同期相比减少1.75个百分点。

招商证券2019年至2022年上半年营业收入(单位:亿元)

招商证券2019年至2022年上半年归母净利润(单位:亿元)

招商证券2019年至2022年上半年归母净利润(单位:亿元)

数据来源:Wind

数据来源:Wind在41家A股上市券商中,按上半年营业收入和净利润增长率排名,招商证券分列第25和第14名。作为总资产规模排名行业前十的券商,这一营收表现并不理想。

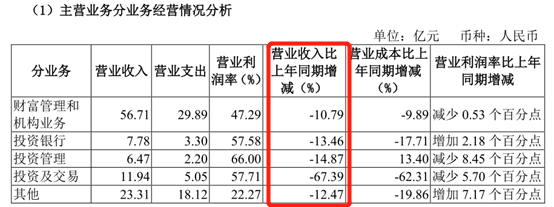

具体来看招商证券各业务板块,营收均较上年同期有所缩水。财富管理和机构业务、投资银行、投资管理、投资及交易四大业务板块,营收分别同比下降10.79%、13.46%、14.87%、67.39%。

数据来源:招商证券2022年半年报

数据来源:招商证券2022年半年报根据中报,招商证券的财富管理和机构业务主要包含经纪与财富管理、资本中介和机构客户综合服务等。经纪与财富管理可谓券商的支柱业务,截至2022年6月末,该公司正常交易客户数约1559万户,同比增长21.6%;代理A股股基交易量12.8万亿元,同比增加25.12%;A 股股基交易量市场份额为5.14%;同比上升0.72 个百分点。

不过,因代理销售金融产品收入下降、佣金率下降以及港股交易量下降,该公司代理买卖证券业务净收入下降。上半年其经纪业务手续费净收入32.85亿元,同比下降 6.3%。

近年来,券商纷纷发力财富管理转型,招商证券也积极推出相关举措,一方面以做大金融产品保有量,提升客户持有体验为目标,持续优化金融产品的筛选、配置和销售;另一方面持续打造产品定制、基金投顾等账户管理类业务特色,不断丰富“智远私行”“e招投”等核心品牌的服务内涵。截至2022年6月末,公司基金投顾品牌“e招投”累计签约客户数3.34万户,累计签约规模超43亿元。

行业方面,券商的自营业务在今年以来A股市场调整的背景下遭遇更大考验。上半年招商证券投资及交易业务收入降幅近7成,成为拖累业绩的主要因素。其投资收益(含公允价值变动收益)为39.16亿元,同比下降35.04%。对此,公司称主要因股指下行,公司权益投资及科创板跟投收益同比下降较多,其中公允价值变动损益-7.8亿元,同比下降188.5%。

东方证券研报显示,截至上半年末,该公司金融投资资产较年初微增1%至3114亿元,其中债券与基金资产较年初分别增长8%、40%至2115、334亿元,股票资产下降17%至186亿元。受累于上半年市场大幅波动且在去年高基数影响下,公司自营收入同比下滑42%至30.6亿元。

再来看投资管理板块,招商证券资产管理规模也有所收缩。截至今年上半年末,其资管规模为4179亿元,较年初下滑14%;同时,资管业务净收入同比下滑17%至4.29亿元。

不过,由于公募基金行业依旧发展稳健,招商证券的基金管理业务表现较为强韧。其分别持有博时基金和招商基金49%和45%的股权。上半年,两家基金公司净利润分别为8.73和9.54亿元。据东方证券测算,招商证券实现8.57亿元直投收入,同比增加14%。

投行业务方面,招商证券上半年实现业务手续费及佣金净收入8.04亿元,同比减少15%,主要因IPO业务收入减少。

该公司在中报中表示,报告期内,其投行专业化转型成效明显,虽然IPO承销金额和家数受在审项目实施节奏的影响而下降,但在金融行业大客户再融资项目的带动下,公司A股股票承销金额保持稳定增长。

根据Wind统计,招商证券A股股票主承销金额排名行业第7,其中IPO承销金额排名行业第9,再融资承销金额排名行业第5。

被立案调查余波未消

虽然上半年各项业务板块收入增长承压,但招商证券的核心业务仍然保持着一定的市场优势。

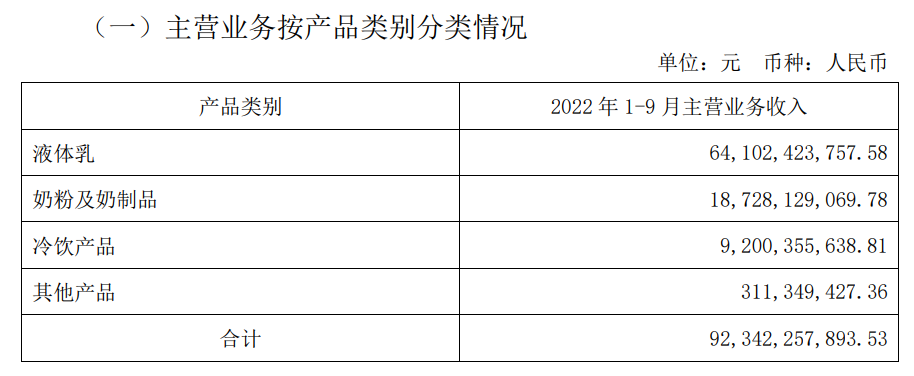

根据中国证券业协会和中国证券投资基金业协会统计,该公司代理买卖证券业务净收入(含席位租赁)排名第3,代销金融产品净收入排名第8,融资融券利息收入排名第6,股票质

押利息收入排名第5,私募基金托管家数排名保持证券行业第1,投资银行业务净收入排名第7,资产管理业务净收入排名第7,合规受托资金规模排名第6。

然而,作为第一梯队券商,今年8月招商证券却接连因合规问题陷入舆论漩涡。

8月9日,深圳证监局发布关于对招商证券采取出具警示函措施的决定。经检查,招商证券在从事投资银行类业务过程中存在以下问题:一是保荐业务中,个别项目对发行人的收入确认、核心技术、研发费用核算尽职调查不充分。二是债券承销业务中,个别项目对发行人的债务情况,对外担保情况,偿债能力,关联交易情况,重大仲裁、诉讼和其他重大事项及或有事项等尽职调查不充分。三是资产证券化业务中,个别项目对原始权益人、托管人的资信水平等尽职调查不充分;尽职调查报告未包含对重要债务人进行尽职调查的情况;存续期管理对基础资产现金流监督检查不到位,未发现涉及基础资产现金流的重大事项并发布临时公告。

紧接着8月13日,招商证券发布公告称,收到证监会立案告知书,事由是公司2014年在开展上海飞乐股份有限公司(现中安科股份有限公司)独立财务顾问业务工作期间未勤勉尽责,涉嫌违法违规。

在《深圳证券交易所创业板股票发行上市审核规则》、《上海证券交易所科创板股票发行上市审核规则》中都规定,IPO审核过程中出现7大情形,发行人、保荐人和证券服务机构应当及时告知交易所,交易所将中止发行上市审核,其中就包括发行人的保荐人或者签字保荐代表人、证券服务机构或者相关签字人员因首次公开发行并上市、上市公司发行证券、并购重组业务涉嫌违法违规,或者其他业务涉嫌违法违规且对市场有重大影响,正在被中国证监会立案调查,或者正在被司法机关侦查,尚未结案。

据招商证券中报披露,截至上半年末,公司A股IPO在会审核项目数量为35家(含已过会待发行和证监会未注册项目),再融资在会审核项目数量为10家。那么,这些项目是否会受到牵连,受到市场的广泛关注。

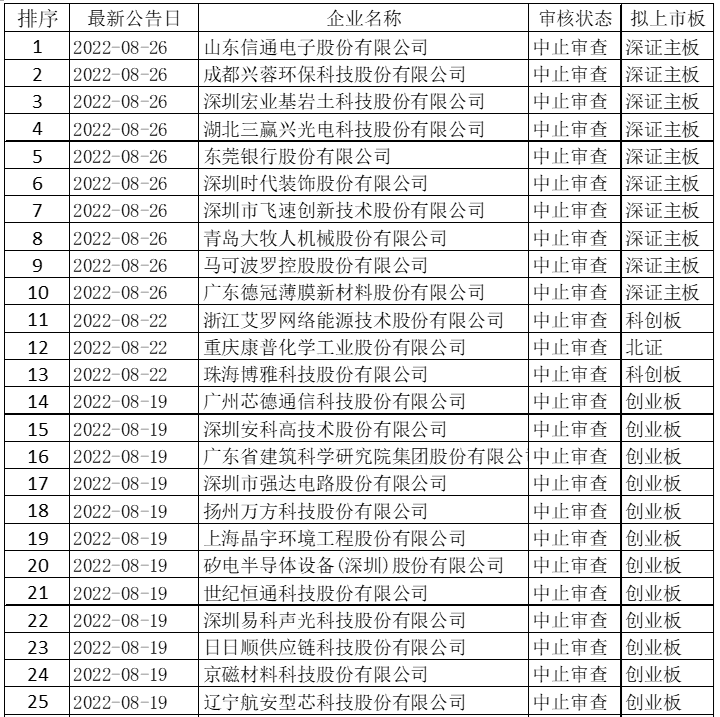

Wind数据显示,招商证券收到立案告知书后的8月19日,其保荐的12家公司IPO项目同时被“中止审查”,截至8月31日,这个数字增至25家。

招商证券被“中止审查”的IPO项目

数据来源:Wind

数据来源:Wind可以看到,除了面临业绩增长压力之外,招商证券还需要进一步消化立案调查所带来的余波影响,未来如何完善内控管理、保持稳健经营,前方的路并不轻松。(思维财经出品)■