9月20日,云鼎科技((000409.SZ)披露了重组草案,公司拟购买大地集团、曹鹰、曹书鸣、张剑峰、天津鑫新、齐红亮、曲景鹏合计持有的天津德通电气有限公司(以下简称“德通电气”)57.41%股权。

云鼎科技这一操作引发了市场极大关注。10月10日,针对上述收购事项,深交所向云鼎科技下发了重组问询函。

根据重组报告书显示,本次交易对价合计为3.22亿元,分四期完成支付,各期支付比例分别为70%、10%、10%、10%。而根据云鼎科技2022年半年报,公司货币资金余额为1.87亿元,不足以支付第一期对价。

对此,深交所要求云鼎科技结合公司财务状况、可动用货币资金、融资渠道及能力、未来资金支出安排等因素,说明本次收购选择以现金方式并分四期付款的原因,本次交易的资金来源。

资料显示,德通电气是一家专业从事煤矿自动化和智能化建设的高新技术企业,主要为客户提供煤矿自动化和选煤厂智能化解决方案及相关配套设备的生产及销售服务。德通电气曾于2016年在新三板挂牌,后于2020年终止挂牌。

根据公告,经收益法评估,德通电气股东全部权益价值为5.61亿元,评估增值3.63亿元,增值率达183.01%。换句话说,云鼎科技将溢价近2倍拿下德通电气的控制权。深交所也要求云鼎科技结合德通电气的行业特性、市场竞争力等说明最终采用收益法评估的原因及合理性,德通电气评估增值率较高的原因及合理性。

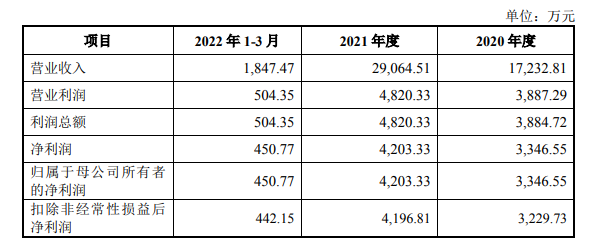

不过,近年来德通电气的业绩表现也颇为亮点。2020-2021年以及2022年1-3月,德通电气营业收入分别为1.72亿元、2.91亿元、1847.47万元,净利润分别为3346.55万元、4203.33万元、450.77万元。可以看出,2020年、2021年德通电气业绩处于增长态势。

但是这也离不开德通电气现任控股股东的“鼎力支持”。交易完成前,大地集团持有德通电气52.94%的股权,系公司控股股东,而在2020-2021年以及2022年1-3月,德通电气来自大地集团的销售收入分别约为8826.23万元、1.36亿元和484.42万元,占营业收入的比例分别为51.22%、41.76%和26.22%,虽然呈下降趋势,但关联销售金额及占比仍旧较高。

在问询函中,深交所也要求云鼎科技说明德通电气对大地集团关联销售占比较高的原因,是否存在过度依赖大客户的情形,本次交易后上述关联销售是否具有持续性。

另外,德通电气也做出了业绩承诺,在2022-2024年内实现经审计的扣非后归属净利润分别不低于4963.9万元、5071.78万元和6031.5万元。(蓝鲸上市公司 王晓楠 )