今天,分享一篇中低端汽车市场竞争胶着,便宜电池成为刚需,希望以下中低端汽车市场竞争胶着,便宜电池成为刚需的内容对您有用。

国内新能源车中低端市场竞争胶着。据不完全统计,目前国内售价20万元以下的新能源车型有近300款。不仅有老玩家,还有一些高端汽车公司也在计划推出廉价车型,下探大众市场。

特斯拉10月财报会上,称将推出一款廉价电动车,成本价为Model3的一半,上市价格或在15万元人民币左右。蔚来也在计划推出第三品牌,覆盖20万元以下的中低端市场。宝马近日也在谈及电动化时表态,称不会离开低端市场,将推出廉价电动车,未来这将成为宝马的业务核心。

就连今年提前锁定销冠的比亚迪,也计划推出旗下最便宜的纯电车型——海鸥,进一步下探10万元以内的汽车市场,和奇瑞小蚂蚁、五菱宏光MINI EV、无界、零跑T03等车型抢占市场份额。

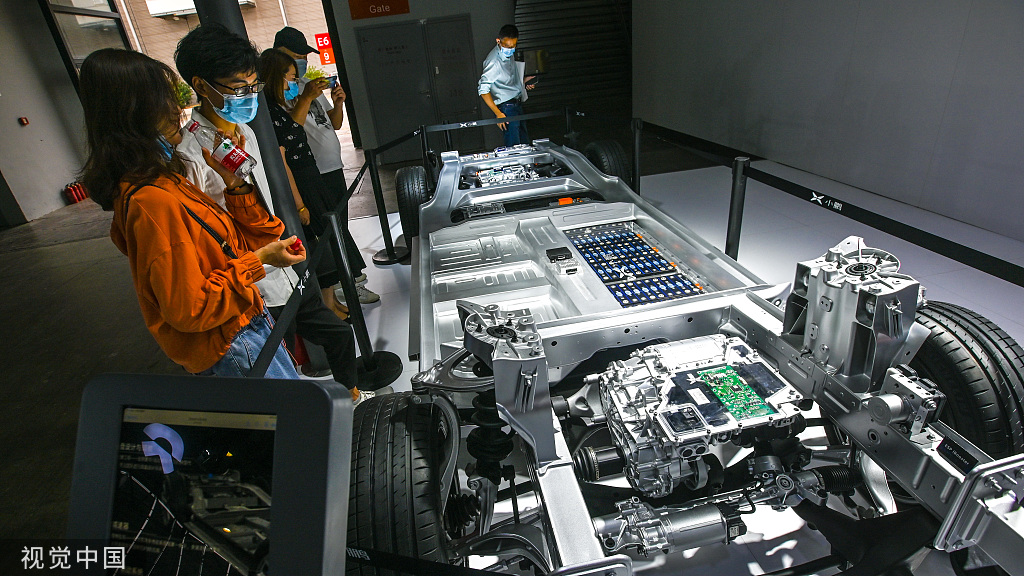

高端车型虽然在利润率上优势明显,但低端车具有受众群体广、市场份额大的特点,在平衡技术进步和成本后,能有可观的前景。然而,当价格越来越低,为保证一定的毛利率,车企不得不寻求各种方式降低汽车成本。在一辆新能源汽车所花的成本中,电控系统所需的成本占据了65%。其中仅动力电池一项成本占比就超过了35%。

电池成为制约新能源汽车价格的关键因素之一。据上海钢联统计数据显示,电池级碳酸锂现货均价每吨再度上涨2500元,逼近60万元大关,持续创造历史新高。今年9月至今,这一动力电池生产的重要原材料价格已累计上涨了近10万元每吨。

随着原材料价格不断上涨,受迫于成本压力,越来越多的汽车制造商开始把目光投向成本更低的磷酸铁锂(LFP)电池。去年以来,动力电池市场的一大变化是磷酸铁锂电池装车比例反超三元锂电池。

比亚迪今年宣布旗下车型全面使用LFP电池;今年7月,福特宣布采购宁德时代主打的磷酸铁锂电池,搭载于将在明后两年登录北美市场的Mustang Mach-E与F-150 Lightning车型;今年4月,特斯拉工程高级副总裁Drew Baglino曾表示,特斯拉现在约有一半出厂车辆配备了磷酸铁锂电池。近期大热的美国电动初创品牌Rivian也正在将旗下部分新生产的SUV、卡车以及电动面包车改换磷酸铁锂电池。

此前,因为有着相较三元锂(NCM)电池能量密度更低,续航里程不理想,低温表现不佳等一系列缺陷,多数中高端品牌不愿将磷酸铁锂电池列入首选。

作为一款铁基电池,磷酸铁锂电池可以大幅降低锂的用量,同时也可以避免使用镍、钴等稀缺矿物材料,后者作为三元锂电池的重要原料在今年因为全球供应链短缺也遭遇了大幅价格上涨。

据英国研究机构Benchmark Mineral Intelligence数据显示,在过去的一年内,磷酸铁锂电池成本相较三元锂电池低了30%左右。重用磷酸铁锂电池的福特汽车曾表示,使用铁基电池可以将电动车的整体材料成本降低15%。

大范围使用磷酸铁锂压缩成本的特斯拉也在今年三季度实现了首次单季度净利润超越丰田,并于今年在国内下调定价,意图抢占更多市场。

瑞银集团分析师Tim Bush发布最新预测称,到2030年,全球将有40%的电动汽车搭载磷酸铁锂电池,而早前他给出的预测数据只有15%。

Bush在8月的一份研究报告中还表示,业界普遍低估了磷酸铁锂的使用情况,而增加铁基电池则更有助于制汽车制造商实现电池多元化,从而有效应对供应链短缺。

成本更低的磷酸铁锂电池是许多品牌进军下沉市场的关键。

福特首席执行官Jim Farley表示,对于福特向消费者提供价格更亲民电车的计划,铁基电池十分重要。对于将低端电动市场作为未来核心业务之一的宝马来说,成本更低的铁基电池也将会是更好的选择。

惠誉博华工商企业部副总监周纹羽向界面新闻表示,除了部分主打长续航的车型以外,中低端电动汽车成本可能更适合选择磷酸铁锂电池,这对于汽车制造商来说更加贴近实际。

“但这并不是长期状况。”周纹羽表示,无论是磷酸铁锂电池还是三元锂电池,目前业界一直在孜孜不倦地寻求降低成本并进一步提升电池性能的方法,其路径或是选择优化结构,例如通过提高电芯体积的利用率以提升电池的能量密度,或是通过尝试增减其他化学元素以提高电池效率或降低成本。

今年7月,埃安发布了威晶超能铁锂电池技术,在添加微晶活性材料后该款电池的续航水平来到了210wh/kg,与主流三元锂电池相近,冬季续航能力也提升了20%,有效增强了铁基电池续航不足这一核心短板。

周纹羽认为,未来具体该选择哪类电池还需制造商从产品需求角度出发进行判断。

“目前国内大部分锂矿资源的开采成本较高,上游锂资源存在一定的外部依赖,对钠电池研发的投入有助于电池材料未来的多元化路径选择。”周纹羽向界面新闻表示。她认为国内主流动力电池制造商会在未来对新技术方向持续投入研发资源,开发成本更低,续航高性能更好的新产品。

麦肯锡电动汽车电池材料研究部联合主管Ken Hoffman表示,随着原材料价格的变化和全新技术的出现,汽车制造商可能会继续调整电池战略。

值得注意的是,目前全球供应动力电池的厂商大部分都在中国。此前媒体CleanTechnica统计了2022年全球动力电池厂商TOP 10,其中有6家来自中国,分别是宁德时代(34%)、比亚迪(12%)、中创新航(4%)、国轩高科(3%)、欣旺达(2%)、峰巢能源(1%),6家共占到全球动力电池市场76%的市场份额。

中国有全球压倒性优势的先进制造业并不多,动力电池算其中一个。中国主导着全球动力电池的生产,包括原材料的开采和提炼。英国咨询公司 Benchmark Mineral Intelligence 曾估计,中国目前拥有全球 75% 的钴精炼产能和 59% 的锂加工产能。

当LFP电池成为市场的主流选择时,全球的车企也将更加依赖中国的电池供应。福特的首席执行官法利Jim Farley在10月份对分析师表示:“所有的知识产权都在中国。这是一个不断变化的形势。”

与此同时,欧洲、美国电池制造商正在竞相使用钠、硫这两种更为廉价、丰富的材料开发新电池,以缓解迫在眉睫的供应瓶颈,降低对中国供应链的依赖,推动电动汽车进入大众市场。