今天,分享一篇终端、上游压力增大,彩电更依赖高端突围,希望以下终端、上游压力增大,彩电更依赖高端突围的内容对您有用。

2023年彩电行业的“处境”会怎么样?更多行业专家认为,2023年彩电行业企业将面临更多的压力,彩电企业的发展必然会进一步向“中高端”聚焦。

终端和上游两方面承压

据数据显示2022年中国彩电市场零售量规模为3634万台,同比下降5.2%,零售额规模为1123亿元,同比下降12.9%。——这是在2022年,彩电面板价格创下历史最低值,进而彩电终端产品价格也创下历史最低值;且彩电市场有mini LED、超大尺寸等新消费元素加速崛起的背景下实现的。

即,更低的价格、更大尺寸和更新技术的同步加持,都没有能托起2022年的彩电市场国内需求总量。这说明彩电市场的竞争已经处于“绝对性的存量时代”。无独有偶,进入2023年,行业市场趋势依然“惨淡”:

据奥维云网发布的 2023 年彩电开年总结显示,2023 年 1 到 6 周(2022.12.26-2023.02.05)中国彩电线上市场零售量规模为 314 万台,同比下降 19.8%;零售额为 68 亿元,同比下降 27.8%;线下市场零售量规模为 35 万台,同比下降 40.2%——对于2023年国内彩电市场的规模,行业纷纷给出谨慎的预期:奥维云网预测2023年中国彩电市场零售量规模3610万台,同比微降0.7%;零售额规模1187亿元,同比增长5.7%。

在2023年全年销量依然位于行业低谷的预期下,2023年液晶面板市场的“价格”则被预测会“止跌回升”:事实上,这一过程正在发生。市场数据显示,1月份32英寸小尺寸TV面板报价已经领先反弹,2月中40~45英寸中等尺寸TV面板接棒,3月后大尺寸面板价格有望反弹。

面板价格的回升主要因素有两个方面:第一,此前的价格跌破了成本线,是不可持续的。例如,2022年业绩,华映科技预计2022年亏损12.13亿元-12.93亿元,2021年则同期亏损2.24亿元;LG显示2022年营业亏损超过2.08万亿韩元(约合人民币110.46亿元),“跳水幅度”创历史最高;群创2022年四季度毛利率持续下探负20%新低、友达2022年营业额2467.9亿元台币,同比下滑33.4%——市场估算群创、友达2022年亏损合计约111亿人民币……

“2022年下半年大多数面板企业都在亏损!”这导致下半年行业市场的极端低价是不可持续的。面板厂一定会自救,并在适当时机开启涨价过程。

第二,经过2022年全年的市场波动,面板在库存端已经处于健康并偏低的水平;面板企业的开工率也比较低——韩国市场调研机构数据显示,2022年第四季度IT面板的5~6代生产线开工率预计仅为48.2%。 2023年1月国内液晶面板厂稼动率环比大幅下降8.5个百分点,仅为64.7%(根据CINNO Research产业链调研数据显示)。——通过供给端的抑制,面板在销量和终端需求上已经达到平衡点。这是面板价格能够向上的原因所在。

行业专家认为,在“低开工率和低价格之间,面板企业更愿意接受低开工率”——因为,合理的价格是市场供需走向健康的基础(价格过低,无论如何开工,面板企业都没好果子吃;价格健康,面板企业才有实现盈利改善的可能性)。因此,面板价格调整会经历前半周期“高开工率+高库存的降价阶段”(即2021年6月到2022年中的情况)和后半周期“低开工率+低库存的涨价阶段”(预计2022年四季度之后的情况)。

由上可见,2023年国内彩电业的大格局必然在“面板低位涨价”+“需求底量平衡”的双重压力下度过。这将考验彩电企业的竞争智慧。

向高端发力,成彩电业唯一希望

国内彩电消费处于“存量阶段”,彩电市场的竞争不在是“以量取胜”,而是要“以质取胜”。这已经成为行业的共识。

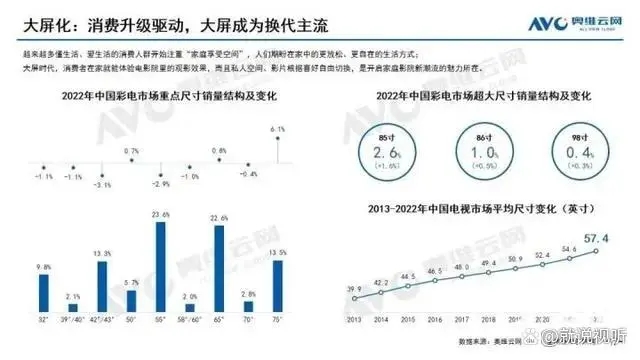

从数据看,2022年等过去几年,虽然彩电销量持续下滑,但是高端产品市场却保持增涨。例如,超大尺寸电视出现了爆发式的增长,Mini LED电视和高刷电视也实现了较好的增长。2022年,国内市场MiniLED电视以及8K分辨率电视同比增长385.3%以及24.5%;高刷新率面板的电视产品2022年销量558万台,同比增长达到了153.6%;2022年70英寸及其以上产品占比已经超过2成市场,销量规模在700余万台以上。

进入到2023年,彩电市场“高开高打”的特点依然在继续。据奥维云网数据显示,2023年元旦期间,75英寸产品线上线下市场份额分别达到15%和21.4%,同比增长6.6%和7.9%。行业预计2023年75英寸及其以上产品市场份额会有6个百分点的增量。同时,高端电视的代表mini LED技术上,GfK数据显示,2022年国内市场Mini LED电视销量未到30万台,预计2023年将达到104.5万台。

大尺寸、高端化产品畅销是目前彩电行业的基本局面,也是核心发展空间。导致这一现象出现的原因很多,其中主要的是:第一,供给端看,大尺寸电视过去2年价格下降迅速,低价位型号价格甚至打对折。这大大提升了产品的可普及度。

第二,从需求端看,消费者的“购买意愿”正在发生变化。一方面,从换新角度看,液晶电视寿命更长、消费者更换电视有相当大比例不是因为电视“坏了”,而是因为“过时、不讨喜”了——后者必然需要新电视具有显著价值差异才行,即大尺寸化。另一方面,消费者换新周期延长、市场平均消费胃口提升,消费意愿从满足有无,向解决好用和享受升级,中高端电视更受欢迎。

第三,在视听消费文化上,手机、平板、IT产品占据了中小屏幕、片段时间、差异化娱乐市场,电视机的价值中枢进一步向大屏震撼性体验效果聚焦。彩电正在一定比例上,从全能终端,变成“大屏特效体验”终端。消费者对大尺寸的依赖显著加强。

“彩电高端大尺寸化,是视听产业需求升级的必然、是显示技术进步的必然、是国内经济发展水平向上,消费升级的必然。”同时,追求彩电技术和体验的先进性,也是彩电企业的使命。这些因素叠加,促成了“存量市场”下,彩电中高端的持续发力:

其中,一方面是高端产品代表了品牌形象、带来了经营的高利润、提升了企业的核心竞争力;另一方面,中端市场则撑起了年轻态市场、Z世代消费者为代表的“新数量型”市场。后者尤其值得行业重视,并反映了新时代彩电消费的规律。

例如,2022年海信子品牌VIDDA取得了大幅的成长。根据行业机构奥维的数据,海信的子品牌Vidda在2022年前十月线上销量占比为7.92%,排名总体市场第五名。Vidda定位为“年轻互联网潮牌”,其强调用质价比与年轻人同频共振的思维——这与彩电产业早期的“农村包围城市”的市场策略大不相同。后者更多强调满足低端数量型消费的有无需求,典型特征就是“低价”;而Vidda等新时代的子品牌则强调“性能基础上的年轻人消费针对性”,更多代表了“价值与文化”的特殊性。

这种中端市场崛起趋势,在2022年的表现之一就是,千元及其以下价位彩电销量下滑了超过2%;而3000元左右价位产品销量则增长了3%左右。彩电消费价格中枢、品质中枢的向上移动已经成为行业大势。这也是彩电企业实现业绩突破的关键所在。2022年凭借Vidda带来的增量,以及海信母品牌的出色表现,海信成功荣登全球彩电出货亚军之位。

综上所述,2023年国内彩电市场的主要竞争依然会在高端市场和年轻世代。推动中高端消费崛起,并在其中挖掘到机遇,是彩电品牌能够对抗“总量不佳”、“上游波动”的最好武器。